ника

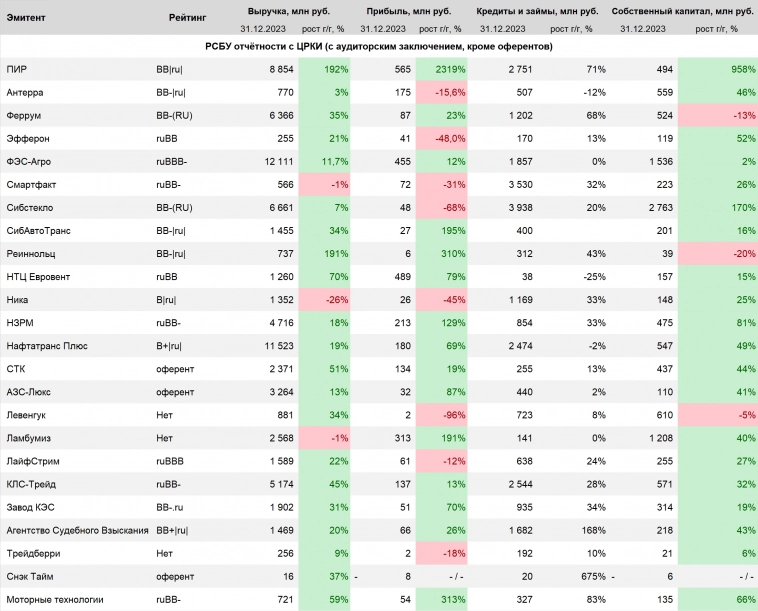

Дайджест отчётностей в сегменте ВДО за 2023 год (ПИР, Антерра, Феррум, Эфферон, ФЭС-Агро, Смартфакт, Сибстекло, СибавтоТранс, Ника, НЗРМ, КЛС-Трейд, КЭС, Джетленд, ТФН и др)

- 07 апреля 2024, 09:03

- |

- комментировать

- Комментарии ( 0 )

2-EMAшки покупка облигаций НИКА 001Р-03, среднесрочная сделка.

- 20 марта 2024, 17:23

- |

ООО «НИКА» – постоянно развивающаяся компания на рынке орехов и сухофруктов с 2015 года. Основным направлением является производство и оптовая продажа орехов, сухофруктов и цукатов. Собственные производственные мощности, налаженная система поставок сырья, современный складской комплекс, наличие собственных автомобилей служит основой бесперебойного функционирования производства.

ISIN RU000A107SH6

✅Дата выпуска 15.02.2024

✅Дата погашения 08.02.2029

✅Текущий номинал 1000

✅Цена, % от номинала 100%

✅Купон 47,37 р

✅Купон (раз/год) 4

✅Тип купона зафиксирован ставка 19%.

✅Текущая купонная доходность 19%

✅Тип облигация амортизируемая

✅Беру на 3%

✅Кредитный рейтинг B

✅ Для неквалифицированных инвесторов.

✅ Есть telegram, подписывайтесь

Анализ №38... ООО "НИКА"

- 28 февраля 2024, 16:48

- |

У компании хорошая платежеспособность, средняя рентабельность, слабая финансовая устойчивость.

- Финансовые показатели.

Чистая прибыль растёт, а вот выручка упала. Долги краткосрочные сократились, долгосрочные выросли: положительно для бизнеса.

Выручка год к году -29% (прогноз);

Чистая прибыль +22% (прогноз);

Долгосрочные долги за 9 месяцев 2023 года +336% (+0,73 млрд. руб.);

Краткосрочные долги за 9 месяцев 2023 года -39% (-0,48 млрд. руб.).

2. Особых проблем с платежеспособностью нет. Точнее не стало по отчету за 3 квартал 2023 года. Показатели очень близки к идеальным.

( Читать дальше )

Главное на рынке облигаций на 16.02.2024

- 16 февраля 2024, 14:23

- |

Старт размещения, новые выпуски и рейтинговое решение:

- «Аренза-Про» сегодня начинает размещение пятилетних облигаций серии 001P-04 объемом 400 млн рублей. Регистрационный номер — 4B02-04-00433-R-001P. Ставка 1-24-го купонов установлена на уровне 16,5% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 13 февраля. По выпуску предусмотрена оферта через два года. Организаторы — «Синара», «Газпромбанк» и «Солид». Кредитный рейтинг эмитента — ВВ+(RU) со стабильным прогнозом от АКРА.

- Московская биржа зарегистрировала двухлетние облигации ФПК «Гарант-Инвест» серии 002Р-08 объемом 3 млрд рублей. Регистрационный номер — 4B02-08-71794-H-002P. Бумаги включены в Третий уровень котировального списка. Заявки инвесторов на выпуск компания планирует провести сегодня, 16 февраля. Ориентир ставки купона — 18% годовых. По займу предусмотрены ежемесячные купоны и оферта с исполнением 6 февраля 2026 г.

( Читать дальше )

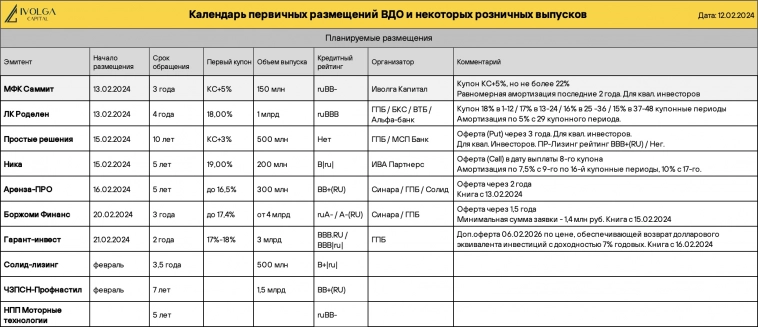

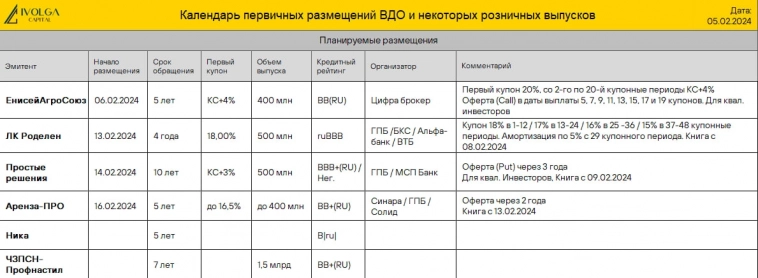

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 16 февраля 2024, 11:14

- |

- На 19 февраля запланировано размещение нового выпуска ЭкономЛизинг (ruBB+, 100 млн руб., купон ежеквартальный, 20% годовых в 1-2, 18% в 3-4, 16% в 5-12 купонные периоды)

- МФК Быстроденьги-2Р5 (ruBB, 250 млн руб., YTM 23,1% годовых) размещен на 98%. Интервью с эмитентом

- БИЗНЕС АЛЬЯНС 001P-04 (BB(RU) с позитивным прогнозом, 500 млн руб., YTM 19,2% годовых) размещен на 43%.Интервью с эмитентом

( Читать дальше )

Главное на рынке облигаций на 15.02.2024

- 15 февраля 2024, 12:21

- |

- «Ника» сегодня начинает размещение пятилетних облигаций серии 001P-03 объемом 200 млн рублей. Регистрационный номер — 4B02-03-00636-R-001P. Бумаги включены в Сектор роста. Ставка купона установлена на уровне 19% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация, а также call-опцион. Организатор — «ИВА Партнерс». Кредитный рейтинг эмитента — B|ru| со стабильным прогнозом от НРА.

- «Симпл Солюшнз Кэпитл» сегодня начинает размещение десятилетних облигаций объемом 500 млн рублей. Регистрационный номер — 4B02-01-11902-K-001P. Ставка 1-го купона установлена на уровне 19% годовых. Купоны ежемесячные, переменные. По выпуску предусмотрена трехлетняя оферта.

- «ЭкономЛизинг» планирует 19 февраля начать размещение трехлетних облигаций серии 001P-07 объемом 100 млн рублей. Ориентир ставки 1-2-го купонов — 20% годовых, 3-4-го купонов — 18% годовых, 5-12-го купонов — 16% годовых. Купоны ежеквартальные. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruВВ+ со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 13 февраля 2024, 09:52

- |

- Сегодня, 13 февраля, в 10:00 запланировано размещение нового выпуска МФК Саммит (для квал. инвесторов, ruBB-, 150 млн руб., купон: КС + 5%, но не выше 22% годовых). Интервью с эмитентом

- МФК Быстроденьги-2Р5 (ruBB, 250 млн руб., YTM 23,1% годовых) размещен на 91%. Интервью с эмитентом

- БИЗНЕС АЛЬЯНС 001P-04 (BB(RU) с позитивным прогнозом, 500 млн руб., YTM 19,2% годовых) размещен на 35%.Интервью с эмитентом

( Читать дальше )

Трансляция встречи с эмитентом ООО "Ника" в "Особняке инвестора"

- 12 февраля 2024, 17:17

- |

Во вторник 13 февраля в 19:30 МСК в YouTube канале АВО состоится трансляция встречи с эмитентом ООО «Ника» в «Особняке инвестора» по адресу Москва, ул. Фридриха Энгельса, 64, стр 1. Формат предоставляет возможности личного общения и знакомства с продукцией эмитента. Приглашаем принять участие вживую!

Ведущий — член Совета АВО Александр Рыбин 🔹

в гостях директор и бенефициар ООО «Ника» Никита Овчаров.

Компания зарегистрирована в 2015 году в Московской области, занимается производством снэков из орехов, сухофруктов и цукатов на собственных производственных мощностях в поселке Селятино. Компания производит снэки как по заказу крупных федеральных торговых сетей для продажи под собственными торговыми марками магазинов (СТМ), так и под собственными брендами («Лукарёво», «Сладкорёво», «Бездиет», NIKBIONUT), а также реализует проект по производству газовых баллонов, освежителей воздуха и зажигалок на площадке ООО «Ника-Аэрозоль» в Рязани.

8 декабря 2023 года НРА повысило кредитный рейтинг ООО «НИКА» до уровня «B|ru|» по национальной рейтинговой шкале для Российской Федерации, прогноз «Стабильный»

( Читать дальше )

Главное на рынке облигаций на 09.02.2024

- 09 февраля 2024, 13:56

- |

- «ГК «Самолет» сегодня начинает размещение трехлетних облигаций серии БО-П13 объемом 24,5 млрд рублей. Регистрационный номер — 4B02-13-16493-A-001P. Бумаги включены в Первый уровень котировального списка. Ставка 1-24-го купонов установлена на уровне 14,75% годовых. Купоны ежемесячные. По выпуску предусмотрена оферта через два года. Сбор заявок на выпуск прошел 6 февраля. Выпуск доступен для приобретения неквалифицированным инвесторам после прохождения теста. Организаторы — Газпромбанк, БК «Регион», Россельхозбанк, инвестбанк «Синара». Кредитный рейтинг эмитента — A.ru со стабильным прогнозом от НКР.

- МФК «Саммит» 13 февраля планирует начать размещения трехлетних облигаций серии 001Р-03 на 150 млн рублей. Ориентир ставки купона — ключевая ставка Банка России плюс 5%, но не более 22% годовых. Купоны ежемесячные. По выпуску предусмотрена равномерная амортизация в последние два года. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 09 февраля 2024, 09:27

- |

- На 13 февраля запланировано размещение нового выпуска МФК Саммит (ruBB-, 150 млн руб., купон: КС + 5%, но не выше 22% годовых). Интервью с эмитентом

- МФК Быстроденьги-2Р5 (ruBB, 250 млн руб., YTM 23,1% годовых) размещен на 91%. Интервью с эмитентом

- БИЗНЕС АЛЬЯНС 001P-04 (BB(RU) с позитивным прогнозом, 500 млн руб., YTM 19,2% годовых) размещен на 24%.Интервью с эмитентом

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал