ОБлигации

В США подступает новые кризис - крах ликвидности Treasuries

- 31 октября 2022, 13:22

- |

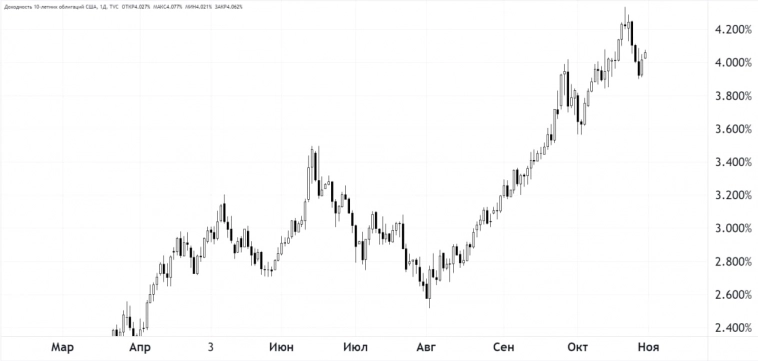

US Treasury market оцениваемые в $24 трнл. начинает штормить, поскольку повышение ставок ФРС приводит к росту доходности облигаций и снижению их стоимости. Особую чувствительность от волатильности на рынке облигаций испытывают акции. По мнению аналитиков, потрясения на рынке США могут привести к падению акций на 25% и нанести ущерб всей мировой системе.

Масла в огонь подливает политика ЦБ Японии. На фоне слабеющей йены Банк Японии сбрасывает Treasuries. Напомню, что исторически именно Япония является главным держателем госдолга США. На этой неделе йена продолжит испытывать давление на фоне приближающегося заседания ФРС 1-2 ноября. Остается гадать продолжит ли ЦБ Японии интервенции для поддержания курса нац валюты. (PS: ДА).

А пока ФРС США сокращает баланс, доходности 10-леток уже превышают 4% годовых — максимум с 2008 г.

- комментировать

- 5.3К | ★1

- Комментарии ( 6 )

Доходность гособлигаций Европы растет в ожидании рекордно высокой инфляции

- 31 октября 2022, 13:08

- |

Доходность гособлигаций еврозоны росла в понедельник в преддверии публикации данных инфляции, которые, как ожидается, покажут рекордный темп роста потребительских цен в октябре, что подтолкнет ЕЦБ к продолжению ужесточения денежно-кредитной политики.

Согласно опросу экономистов, проведенному Рейтер, индекс потребительских цен в октябре прогнозируется на уровне 10,2%, выше сентябрьского значения в 9,9%.

Публикация данных ожидается в 13:00 МСК.

Доходность 10-летних гособлигаций Германии, являющихся эталоном для еврозоны, выросла на 5,5 базисного пункта до 2,143%.

Доходность 2-летних бумаг Германии росла на 3,5 базисного пункта до 1,959%.

Доходность 10-летних госбондов Италии выросла на 10 базисных пунктов до 4,259%, в результате чего внимательно отслеживаемый разрыв между доходностью итальянских и немецких 10-летних бумаг увеличился на 5 базисных пунктов до 210.

Внимание инвесторов также сосредоточено на инфляционных последствиях из-за выхода России из черноморской «зерновой сделки» под эгидой ООН, которая направлена на обеспечение мировой продовольственной безопасности.

finance.yahoo.com/news/focus-europes-debt-market-strains-060000125.html

Коротко о главном на 31.10.2022

- 31 октября 2022, 13:03

- |

- ТК «Нафтатранс плюс» сегодня начинает размещение трехлетнего выпуска облигаций серии БО-04 объемом 100 млн рублей. Регистрационный номер — 4B02-04-00318-R. Ставка 1-15-го купонов установлена на уровне 19% годовых. Купоны ежемесячные. По выпуску будет предоставлено обеспечение в форме поручительства от ТК «Спецтранскомпани». Также запланированы добровольные оферты — по 25% от номинальной стоимости бумаг планируется выкупить в даты окончания 3-го, 6-го, 9-го и 12-го купонов. Кроме того, предусмотрена возможность досрочного погашения облигаций по усмотрению эмитента.

- АПРИ «Флай Плэнинг» планирует с 3 по 8 ноября начать размещение четырехлетнего выпуска облигаций объемом 500 млн рублей. Ставка 1-4-го купонов составит 24% годовых, купоны ежеквартальные. Запланирована оферта через год.

- ФПК «Гарант-Инвест» планирует в ноябре провести сбор заявок на трехлетний выпуск облигаций серии 002Р-05 объемом 1,5 млрд рублей. По выпуску предусмотрены ежеквартальные купоны. Организатором размещения выступит Газпромбанк.

( Читать дальше )

Начало торгов по четвертому выпуску облигаций ООО ТК «Нафтатранс плюс»

- 31 октября 2022, 12:53

- |

Сегодня в 10:00 (Мск) стартует размещение четвертого выпуска облигаций ООО ТК «Нафтатранс плюс» — крупнейшего в Сибири частного независимого нефтетрейдера.

Общая инструкция:

Общая инструкция:Наименование: Нафтатранс плюс БО-04

Номер выпуска: 4B02-04-00318-R от 21.10.2022

ISIN: RU000A105CF8

Режим торгов «Размещение: Адресные заявки» (первичное размещение) путем заключения сделок на основании адресных заявок по фиксированной цене (доходности).

Номинальная стоимость одной облигации: 1 000 (одна тысяча) рублей.

Цена: 100

Код расчетов: Z0

Контрагент:

Наименование/идентификатор Андеррайтера/краткое наименование

АО «Банк Акцепт»/NC0040400000/Акцепт

Обратите внимание на время проведения торгов в дату начала размещения (31 октября):

период сбора заявок: 10:00 — 13:00;

( Читать дальше )

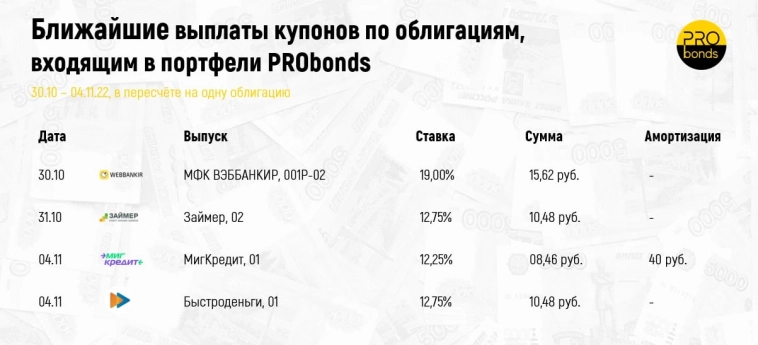

Ближайшие выплаты по облигациям, входящим в портфели PRObonds 31 - 04.10.22 г.

- 31 октября 2022, 12:17

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Снова кидок российских инвесторов, только уже своими? 🤦♂️

- 31 октября 2022, 10:10

- |

Кто не в курсе, 1-2 года назад аналитики почти всех инвест домов рекомендовали евробонды Credito Real к покупке. И я вам скажу, по их рекомендации управляющие компании и персональные брокеры набрали в портфели своих клиентов этого добра столько, что можно диктовать свои условия при банкротстве.

Бумага изначально была мягко говоря плохого качества, кого смог я отговорил от покупки, но суть не в этом.

Аналитики сели в лужу, но почему инвест компании ничего сейчас не предпринимают? Почему не судятся и не помогают своим клиентам решить этот вопрос?

Типа комиссионные свои получили, а дальше все, сами как нибудь?

Что это вообще за подход? По хорошему нужно как-то реформировать такой подход к рекомендациям.

⚡ 🇲🇽 ⚖️ Credito Real: судебная сага набирает обороты

📉 На еврооблигациях мексиканской финансовой компании Credito Real, допустившей дефолт в феврале текущего года, «обожглись» многие российские инвесторы, в том числе и некоторые крупные фонды и ведущие брокеры. Однако, мало кто из них до текущего момента предпринимает хоть какие-то попытки юридического противостояния мексиканскому эмитенту.

( Читать дальше )

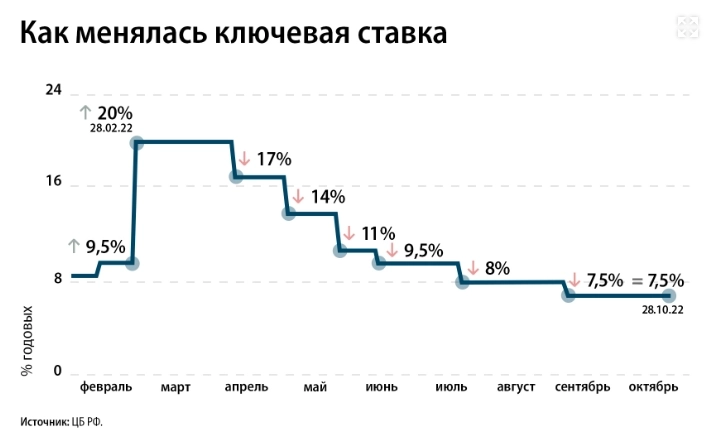

Ставка подождет новостей - Банк России решил до зимы ничего не трогать (Коммерсант)

- 31 октября 2022, 09:26

- |

Совет директоров ЦБ сохранил ключевую ставку на уровне 7,5% годовых, впервые отказавшись оценить краткосрочное совокупное направление «рисков, влияние которых на экономику и цены неоднозначно». Краткосрочно ЦБ видит преобладание дезинфляционных факторов, которые вполне могут заставить снизить ставку, среднесрочно — проинфляционных, во избежание которых ставку придется поднимать.

продолжение статьи тут:

https://www.kommersant.ru/doc/5644243

Подкаст "Песочница_LIVE. Поляризация. О тектонических тенденциях макро- и микроэкономического мира с обязательной вставкой про ВДО.

- 31 октября 2022, 09:04

- |

☝️ Подписывайтесь и слушайте в любое время на любой для Вас удобной площадке.

Для удобства расписали тайминг по темам разговора:

10:28 — Как начало СВО и мобилизация отразились на портфелях PRObonds ВДО и Акции.

17:18 — Динамика доходностей облигаций строительных компаний (АПРИ Флай, Страна Девелопмент, Джи Групп).

22:16 — Новые имена в портфеле: ВИС, Промомед, ЭТС.

36:36 — Дефолты.

41:41 — Оптима: уйти, чтобы вернуться.

45:20 — Зачем читать пресс-релизы РА.

47:50 — Поляризация. Политика выше экономики.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Облигационные споры

- 31 октября 2022, 07:02

- |

Список судебных споров по облигациям, которые находятся в производстве и на которые можно обратить внимание для практики:

1. №А75-14707/19 – коллективный иск С.Давыдовского по мотивам рестракта, в котором воблам обещают вернуть долг в 2054г. (ЮТэйр). Дело длится 3 года и 2 месяца;

2. №А75-16193/2022 — 614 миллионов убытков в коллективном иске А.Ерицяна к Ютэйр;

3. А40-144320/2022, А40-144010/2022, А40-139290/2022, А40-138067/2022, А40-135538/2022, А40-134169/2022, А40-132887/2022, А40-148956/2022 – 8 исков ПВО к Обуви России;

4. №А40-77133/21 — где ПВО включился в реестр требований кредиторов (https://kad.arbitr.ru/Document/Pdf/dfb13cd7-1936-492f-a634-23d55d39ac66/27bce838-0c1c-4fb7-8cac-d52955bf97e5/A40-77133-2021_20220812_Opredelenie.pdf?isAddStamp=True) и теперь это дело интересно с точки зрения возможности привлечения к субсидиарной ответственности перед воблами (http://review.cbonds.info/article/magazines/5619/) (Каскад);

5. №А40-51346/19 – интерес тот же, что и в п.4 (ПСН ПМ);

6. №А45-15230/21 и №А45-16020/21 — где два ПВО по разным выпускам превращаются в одного. Здесь интересна субсидиарка и ответ на вопрос, почему ПВО не обратился с требованием о признании должника банкротом, ведь мораторий завершился 1 октября 2022г. (Дядя Денер);

( Читать дальше )

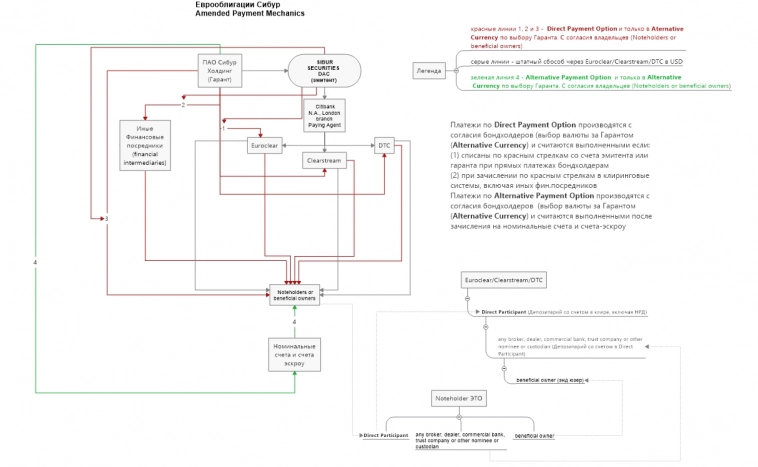

Сибур еврооблигации

- 30 октября 2022, 23:38

- |

- USD 500,000,000 4.125% Guaranteed Notes due 2023;

- USD 500,000,000 3.45% Guaranteed Notes due 2024;

- USD 500,000,000 2.95% Guaranteed Notes due 2025.

Вот и собирает Сибур голоса по изменению эмиссионной документации, смысл которой: «и нашим и ихнем» — Измененная механика платежей (обходим, при необходимости вредоносного платежного агента Citibank, London btanch)

Например, по выпуску 2,95% 2025

record date — 26/10/202, instructions deadlines — 09/11/2022

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал