ОБлигации

Нехорошие риски. О чем может сигнализировать снижение стоимости денег при росте депозитных ставок?

- 01 декабря 2022, 07:38

- |

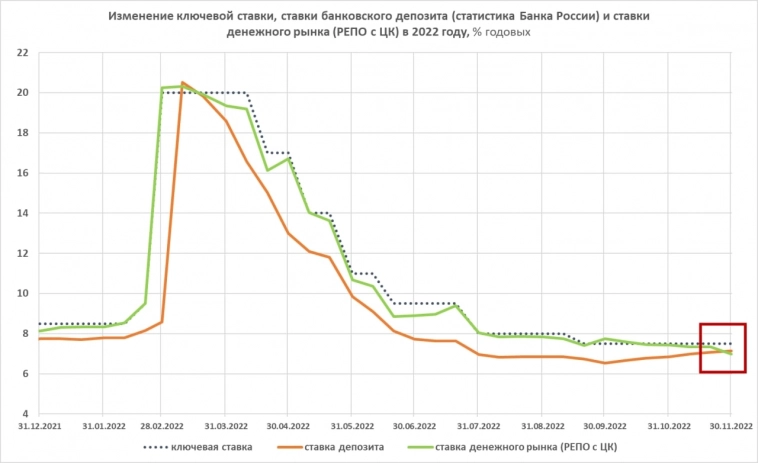

На графике – динамика и соотношение величин ключевой ставки, ставки банковского депозита (средняя максимальна ставка крупнейших банков, по оценке Банка России) и ставки денежного рынка (традиционное РЕПО с ЦК).

Рамкой выделен аномальный участок графика. А именно, в ноябре при неизменной ключевой ставке депозиты начали расти, тогда как ставки денежного рынка падали.

В здоровой финансовой системе такое может быть именно временной аномалией. Депозиты в среднем должны быть ниже денежных ставок. Боюсь, от здоровых норм мы ушли.

Облигационный рынок, что корпоративный, что рынок ОФЗ, твердо торгуется вблизи и выше 10% годовых (напомню, ключевая ставка 7,5%). Сегмент ВДО – вблизи и выше 20%. И некоторое время казалось, что это случайность, что вот-вот доходности поползут вниз.

Однако, добавляя картине четкости, вверх потянулись и банковские депозиты. Видимо, 8% средней доходности для них – вопрос недолгого времени. А денежный рынок при этом вполне может оставаться на 7% и ниже, как сейчас. Я бы не исключал еще и понижения ключевой ставки через 2 недели, тогда деньги будут давать 6-6,5%.

( Читать дальше )

- комментировать

- 3.6К | ★3

- Комментарии ( 27 )

Открыта книга заявок на замещение еврооблигаций «Газпрома» серии 3 российскими облигациями

- 30 ноября 2022, 19:06

- |

В соответствии с решением ПАО «Газпром», ООО «Газпром капитал» проведет размещение российских облигаций, замещающих еврооблигации Gaz Finance plс серии 3 на сумму 1 млрд долл. США (ставка купона – 3,00% годовых, срок погашения – 29 июня 2027 года, идентификационный номер выпуска – ISIN: XS2196334671). Замещению подлежат только те еврооблигации, права на которые учтены в российских депозитариях. Поручителем по замещающим облигациям выступит ПАО «Газпром».

Размещение российских облигаций будет осуществляться по открытой подписке на Московской бирже и внебиржевом рынке.

Период подачи заявок для участия в обмене еврооблигаций серии 3 на замещающие облигации установлен с 10:00 МСК 30 ноября 2022 года до 18:00 МСК 7 декабря 2022 года. Расчеты по обмену запланированы на 8–12 декабря 2022 года.

Публичная безотзывная оферта опубликована на странице эмитента gazpromcapital.ru/fileadmin/f/events/2022/2022.11.29-oferta-3.pdf

По любым вопросам, связанным с обменом, следует обращаться к агенту по размещению – Банку ГПБ (АО): Exchange@gazprombank.ru

Компания Sokolov 14 декабря соберет заявки на дебютные облигации

- 30 ноября 2022, 19:00

- |

- Ювелит, один из крупнейших российских производителей ювелирных изделий, работающий под брендом Sokolov, планирует 14 декабря собрать заявки инвесторов на биржевые облигации в объеме 3 миллиардов рублей.

- Ориентир доходности — премия до 550 базисных пунктов к трехлетним ОФЗ.

- Компания намерена разместить трехлетние биржевые облигации серии 001P-01 с квартальными купонами. Организаторы - Газпромбанк, «Московский кредитный банк» и «Тинькофф банк». Размещение ожидается 20 декабря.

Размещение ОФЗ

- 30 ноября 2022, 18:46

- |

Очередное размещение от Минфина. Предложено три выпуска ОФЗ-ПД серии 26241, ОФЗ-ПК серии 29021 и ОФЗ-ИН 52004 все в объеме остатков, доступный для размещения в указанных выпусках.

ОФЗ 26241 с погашением 17 ноября 2032 года, купон 9,5% годовых

ОФЗ 29021 с погашением 27 ноября 2030 года. Купонный доход по облигациям рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней

ОФЗ 52004 с погашением 17 марта 2032 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен

Итоги:

ОФЗ 26241

Спрос составил 262,671 млрд рублей по номиналу. И

( Читать дальше )

Об открытии книги заявок на замещение еврооблигаций «Газпрома» серии 3 российскими облигациями

- 30 ноября 2022, 18:42

- |

В соответствии с решением ПАО «Газпром», ООО «Газпром капитал» проведет размещение российских облигаций, замещающих еврооблигации Gaz Finance plс серии 3 на сумму 1 млрд долл. США (ставка купона – 3,00% годовых, срок погашения – 29 июня 2027 года, идентификационный номер выпуска – ISIN: XS2196334671). Замещению подлежат только те еврооблигации, права на которые учтены в российских депозитариях. Поручителем по замещающим облигациям выступит ПАО «Газпром».

Размещение российских облигаций будет осуществляться по открытой подписке на Московской бирже и внебиржевом рынке.

Период подачи заявок для участия в обмене еврооблигаций серии 3 на замещающие облигации установлен с 10:00 МСК 30 ноября 2022 года до 18:00 МСК 7 декабря 2022 года. Расчеты по обмену запланированы на 8–12 декабря 2022 года.

Публичная безотзывная оферта опубликована на странице эмитента https://gazpromcapital.ru/fileadmin/f/events/2022/2022.11.29-oferta-3.pdf

( Читать дальше )

ЕАБР соберет заявки на облигации от 5 млрд руб.

- 30 ноября 2022, 18:34

- |

- Евразийский банк развития планирует 1 декабря собрать заявки на облигации в объеме не менее 5 миллиардов руб.

- Ориентир доходности — премия не выше 170 базисных пунктов к трехлетним ОФЗ.

- Международная финансовая организация намерена разместить на Московской бирже трехлетние биржевые облигации серии 003Р-005 с полугодовыми купонами.

- Организаторы размещения — Газпромбанк, «Ак барс банк», Росбанк, «Тинькофф банк» и инвестбанк «Синары».

- 1prime.ru/Bonds/20221130/839008673.html

Минфин выплатил купон по евробондам с погашением в 2026 году

- 30 ноября 2022, 18:25

- |

- Минфин РФ в полном объеме выплатил в рублях купон по выпуску суверенных еврооблигаций, номинированных в долларах, с погашением в 2026 году.

- Платежный агент по еврооблигациям Национальный расчетный депозитарий получил средства для выплаты купонного дохода по выпуску в общей сумме 4,3 миллиарда рублей (эквивалент 71,3 миллиона долларов).

- Обязательства по обслуживанию государственных ценных бумаг РФ — исполнены.

Минфин разместил ОФЗ-ИН на 17 млрд руб., спрос - 19 млрд руб.

- 30 ноября 2022, 18:04

- |

- Спрос на ОФЗ выпуска 52004 (ОФЗ-ИН) на сегодня на аукционе составил 19,371 млрд. руб.Объем предложения составлял - остаток, доступный для размещения в указанном выпуске.

- Размещенный объем выпуска — 16,699 млрд. рублей, выручка от размещения — 15,709 млрд. рублей. Цена отсечения облигаций была установлена на уровне 93,6000% от номинала, средневзвешенная цена — 93,6370% от номинала.

- Доходность по цене отсечения составила 3,33% годовых, по средневзвешенной цене - 3,33% годовых. Дата погашения ОФЗ — 17 марта 2032 года. Ставка купона на весь срок обращения займа — 2,50% годовых.

"Селигдар" готовит облигации в золоте

- 30 ноября 2022, 17:52

- |

Холдинг «Селигдар» готовит к выпуску новый инструмент — облигации, номинированные в золоте, сообщил президент компании Константин Бейрит на форуме «Горпромэкспо».

«Понятно, что они будут с расчетами в рублях, но привязаны к цене золота», — пояснил Бейрит.

Сроки размещения, возможных организаторов и круг инвесторов, которым будет доступен новый инструмент, он не уточнил. На российском рынке такой инструмент до сих пор никто не использовал.

С одной стороны, облигации в золоте, отметил Бейрит, позволят снизить риски, связанные с курсами валют, с другой стороны — ограничить процентную ставку. «Если ты кредитуешься золотом, то привлекать ты будешь, ну, мы по крайней мере планировали, привлекать по существенно более низким ставкам — уровень 4-5%», — оценил он.

Минфин РФ 30 ноября разместил на трех аукционах ОФЗ на 219,56 млрд руб. при общем спросе 492,24 млрд руб

- 30 ноября 2022, 17:22

- |

Министерство финансов России 30 ноября разместило на трех первичных аукционах облигации федерального займа (ОФЗ) на общую сумму 219,56 млрд рублей по номиналу при общем спросе 492,24 млрд рублей.

Всего с учетом последних размещений Минфин привлек на аукционах ОФЗ с начала четвертого квартала 1 трлн 645,76 млрд рублей по номиналу при плане всего 150 млрд рублей. Таким образом, квартальный план уже перевыполнен почти в 11 раз.

Средневзвешенная цена на первом состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26241 с погашением 17 ноября 2032 года составила 97,8191% от номинала, что соответствует доходности 10,09% годовых. Цена отсечения была установлена на уровне 97,723% от номинала, что соответствует доходности 10,1% годовых. Всего было продано бумаг на общую сумму 51,977 млрд рублей по номиналу при спросе 262,671 млрд рублей по номиналу. Выручка от аукциона составила 51,046 млрд рублей.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал