ОБлигации

Анализ РСБУ компании "ЗООПТ" за 3кв2025г

- 16 декабря 2025, 14:02

- |

📊 Кредитный рейтинг:

АКРА (24.11.25): присвоен рейтинг с ВВ (прогноз стабильный)

📹Интервью с эмитентом тут

Мои выводы:

🟢 За 3кв2025г в сравнении с 3кв2024г:

1) Выручка +86% (12,7 млрд) — впечатляющий результат ✅

2) Валовая прибыль х2,26 (4,5 млрд) — рост не только за счет подъема выручки, сама себестоимость снизилась ✅

3) Прибыль от продаж х5,47 (1 млрд) — несмотря на то, что рост коммерческих расходов превышал таковой у валовой прибыли, результат все равно впечатляющий ✅

4) Проценты к уплате х2,54 (279,4 млн) — проценты по кредитам и займам выросли в ~3 раза, а за аренду+лизинг в ~2 раза. Сам размер не критичен ✅

5) Прочие доходы -35,2% (16,5 млн) и прочие расходы х4,82 (241 млн) — расходы по иной операционной деятельности выросли в ~3,5 раза, что это не ясно ❗️

6) Чистая прибыль х7,7 (378 млн) — рентабельность повысилась (с 0,7% до 3%), в абсолютных значениях рост еще лучше ✅

🟡 ОДП за 3кв2025г в сравнении с 3кв2024г +303 млн (-130 млн за 3кв2025г/ -433,6 млн за 3кв2024г) — ситуация улучшилась, но динамику за год увидеть нет возможности. Возможно выйдут в плюс по итогу 2025г

( Читать дальше )

- комментировать

- 276

- Комментарии ( 0 )

⭐️Новый выпуск Сегежи: подарок под Новый год🎄или сплошные риски?

- 16 декабря 2025, 13:56

- |

Спойлер для нетерпеливых: риск есть, но это тот редкий пример, где отчетность – зеркало заднего вида. 2026 год будет годом разворота финансовых показателей и мультипликаторов

🔎О компании

🌲Сегежа в представлении не нуждается: один из крупнейших лесопромышленных холдингов, с очень высоким уровнем переработки древесины и вертикальной интеграцией (от лесного фонда до производства конечной продукции и собственной дистрибуции). Годовая выручка ₽100+ млрд

📄О выпусках

На размещении 2 выпуска:

· Купон: до 24% в рублях и до 15% в юанях ежемесячно❗️

· Доходность: до 26,8 в ₽ /16,1% в ¥

· Амортизация: -

· Срок: 2,5 года в ₽/ 2 года в ¥

· Объем: ₽2 млрд / ¥100 млн

· Рейтинг: BB- (Эксперт)

Сухие цифры полугодовой отчетности:

🔻выручка -8%

🔻операционный убыток 10,3 млрд (R= -23%)

(прим.: без учета разовых списания опер.убыток -3,2 млрд, грустно, но не драматично)

🔻убыток 21,8 млрд

🔥чистый долг ₽58 млрд. (был 153)

( Читать дальше )

ЦБ может снизить ставку сразу на 100 б.п. в пятницу, в случае если инфляционные ожидания, данные по которым выйдут в среду, перестанут расти — Синара

- 16 декабря 2025, 13:53

- |

• Мы полагаем, Банк России и на этот раз ограничится снижением на 50 б. п.

• На наш взгляд, макроэкономические данные слишком неоднозначны, чтобы сделать широкий шаг в 100 б. п.

• Определяющей станет публикация в среду данных об инфляционных ожиданиях, и только если они не вырастут снова, тогда совет директоров, вероятно, снизит «ключ» сразу на 100 б. п.

• Пока же доходности ОФЗ уже вобрали в себя хорошую недельную инфляцию, и до конца года не видим серьезного потенциала роста рынка госдолга.

Источник

«ДОМ.РФ» 18 декабря проведет сбор заявок на облигации объемом 20 млрд.₽

- 16 декабря 2025, 13:51

- |

АО «ДОМРФ» — крупнейший финансовый институт, который с 1997 года занимается развитием жилищной сферы. Стратегической целью ДОМРФ является повышение качества и доступности жилья в России, развитие рынков жилищного и инфраструктурного строительства, ипотечного кредитования и ипотечных ценных бумаг, развитие рынка арендного жилья и развитие единой информационной системы жилищного строительства, создание условий для формирования комфортной среды, в том числе за счет механизмов вовлечения земельных участков, комплексного развития территорий и мастер-планирования.

Сбор заявок 18 декабря

11:00-15:00

размещение 22 декабря

- Наименование: ДОМРФ-002P-08

- Рейтинг: ААА (Эксперт РА, прогноз «Стабильный»)

- Купон: КС+100 б.п. (полугодовой)

- Срок обращения: 1.5 года

- Объем: 20 млрд.₽

- Амортизация: нет

- Оферта: да (Пут через пол года)

- Номинал: 1000 ₽

- Организатор: Банк ДОМ.РФ

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

( Читать дальше )

Обзор выпуска облигаций СибАвтоТранс-001P-07. 26% купон на 3 года.

- 16 декабря 2025, 13:42

- |

Пока ЦБ перешел к циклу снижения ставки, на первичке появляется возможность «законсервировать» высокую доходность в корпоративном секторе. Разбираем свежий выпуск от северного строителя «СибАвтоТранс».

🚛 Эмитент: ООО «СибАвтоТранс» (Строительство дорог и площадок для нефтегаза в ЯНАО)

🏆 Рейтинг: BB|ru| (Стабильный) от НРА

🔖 Ключевые параметры нового выпуска облигаций СибАвтоТранс-001P-07

Номинал: 1000 ₽

Объем: 0,3 млрд ₽

Погашение: через 3 года

Купон: 26% (YTM 29,3%)

Выплаты: 12 раз в год

Амортизация: Да. Амортизация по 13,33% в дату 20-го, 23-го, 26-го купонов, по 16,67% в дату 29-го и 31-го купонов, 26,67% в дату 35-го купона.

Оферта: Нет

Рейтинг: BB|RU| НРА

Только для квалов: Нет

Сбор заявок: 16 декабря 2025 года

Размещение: 19 декабря 2025 года

📊 Анализ финансового отчета (9 мес. 2025)

Картина классического ВДО — рост выручки при падении эффективности.

✅ Выручка: 2,23 млрд ₽ (+8,4% г/г). Портфель заказов есть.

🔻 Прибыльность: EBITDA упала на 17% (до 391 млн ₽). Операционная рентабельность снижается — инфляция издержек бьет по марже сильнее, чем растет выручка. Чистая прибыль символическая — 42,5 млн ₽.

( Читать дальше )

загадки Селигдара

- 16 декабря 2025, 13:13

- |

«During the gold rush, it’s a good time to be in the pick-and-shovel business»

– Марк Твен

Когда смотришь отчетность Селигдара в период высоких цен, первое что приходит на ум — так это нарратив про продавцов кирок и лопат, который приписывают Марку Твену.

Раньше я не смотрел пристально отчеты Селигдара, потому что этим занимался наш Роман, но теперь Роман ушел в облигации, я решил глянуть отчетность Селигдара.

Я постараюсь просто приводить факты. Даже без какого-либо мнения.

И задавать вопросы. А вы сами можете ответить на эти вопросы в комментариях и высказать свое мнение.

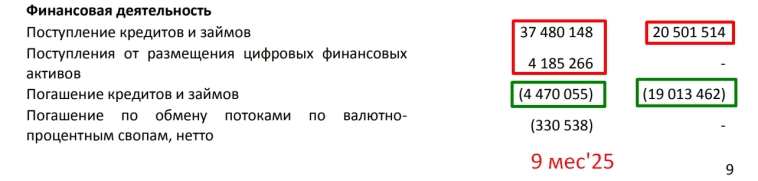

Выручка 9 мес выросла +19 млрд (+44%г/г) до 62 млрд руб.

Причина роста — невероятно удачная конъюнктура золотого рынка (повезло!).

За 9 месяцев 2024 года при выручке 43 млрд чистые заимствования компании составили 1,5 млрд руб.

За 9 месяцев 2025 года при выручке 62 млрд руб, чистые заимствования компании составили 37,2 млрд руб.

Чистый долг вырос еще сильнее, +47 млрд или +58%, так как +10 млрд еще дала валютная переоценка золотого долга.

Запомнили:

( Читать дальше )

Скрипт размещения АО ГЛАВСНАБ на 17 декабря

- 16 декабря 2025, 13:10

- |

❗️Информация предназначена для квалифицированных инвесторов

__________

BB-(RU) || 200 млн р. || 4 года до погашения || купон / доходность: 26,55% / 30,0% годовых

__________

— Полное / краткое наименование: ГЛАВСНАБ БО-02 / ГЛАВСНАБ02

— ISIN: RU000A10DTU0

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

📍 Время приема заявок 17 декабря:

— С 10:00 до 15:00 МСК, с 16:45 до 18:30 МСК (с перерывом на клиринг)

❗️Пожалуйста, направьте номер выставленной заявки до 18:30 в телеграм-бот в числовом формате (пример 12345678910)

________________

🖍 Вы можете подать предварительную заявку на участие в размещении облигаций АО ГЛАВСНАБ:

💬 через ОБНОВЛЕННЫЙ телеграм-бот ИК Иволга Капитал @IvolgaCapitalNew_bot

🔗 по ссылке: ivolgacap.ru/verification/

Раскрытие информации и эмиссионная документация АО ГЛАВСНАБ: e-disclosure.ru/portal/company.aspx?id=35590

( Читать дальше )

Новогодний сюрприз от ЦБ: ставку могут снизить сразу на 1%

- 16 декабря 2025, 12:19

- |

В очередном выпуске программы «Вот такие Пироги» обсуждаем 4 темы:

- Насыщенная неделя впереди: каких событий ждать и как их трактовать

- Президент намекает, что ЦБ пора смягчать политику

- Доллар снова пытается вырасти: будет ли 85-86 руб.?

- С чем идем в экспирацию: экспозиция физиков и юриков

Выпуск доступен на площадках:

Приятного просмотра!

Сергей Пирогов, основатель и руководитель аналитического сервиса Invest Heroes

Самарская область 17 декабря проведет сбор заявок на облигации объемом 9 млрд.₽

- 16 декабря 2025, 12:15

- |

Самарская область расположена в Приволжском федеральном округе, граничит с четырьмя субъектами Российской Федерации и с Казахстаном. В Регионе проживает 3,2 млн человек. Крупнейшие города области — Самара, Тольятти и Сызрань — совместно с другими населенными пунктами образуют Самарско-Тольяттинскую агломерацию, занимающую третье место в стране по численности населения.

Сбор заявок 17 декабря

11:00-14:00

размещение 19 декабря

- Наименование: СамарскаяОб-34016

- Рейтинг: АА (АКРА, прогноз «Позитивный»)

- Купон: 15.50% (квартальный)

- Срок обращения: 3 года

- Объем: 2 млрд.₽

- Амортизация: да (4 купон 30%, 7-8 купон 20%, 11 купон 25%)

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: Газпромбанк, SberCIB, Совкомбанк

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

«Пионер-лизинг» 17 декабря начнет размещение облигаций объемом 200 млн.₽

- 16 декабря 2025, 12:13

- |

ООО «Пионер-лизинг» работает на лизинговом рынке с 2009 года. Компания предоставляет в аренду преимущественно автобусы, а также легковой и грузовой транспорт; в значительно меньшей степени занимается спецтехникой и оборудованием.

Старт размещения 17 декабря

- Наименование: ПионЛиз-БО-08

- Рейтинг: В (АКРА, прогноз «Стабильный»)

- Купон: 28.50% (ежемесячный)

- Срок обращения: 5 лет

- Объем: 200 млн.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: НФК-Сбережения

- Только для квалифицированных инвесторов

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал