ОБлигации

АПРИ - ведущий Уральский девелопер: о текущих результатах компании

- 18 июля 2024, 14:23

- |

Уже в понедельник открывается книга заявок на IPO АПРИ, в преддверии мы написали небольшой материал о текущих результатах компании и немного про отрасль:

— текущее положение рынка жилищного строительства;

— главные операционные и финансовые показатели АПРИ;

— про акции девелоперов на Московской бирже.

ССЫЛКА НА МАТЕРИАЛ

( Читать дальше )

- комментировать

- Комментарии ( 5 )

👌🏻Премия 300 б.п. к ключевой

- 18 июля 2024, 14:08

- |

Параметры размещения

• Кредитный рейтинг эмитента A+(RU), прогноз Стабильный от АКРА и A+.ru, прогноз Стабильный от НКР.

• Срок обращения: 3 года

• Купонный период: 30 дней

• Номинал: 1 000 рублей

• Купон: сумма доходов за каждый день купонного периода, исходя из значения КС + премия. Ориентир премии к КС не более 300 б.п.

• Прием заявок: до 1 августа

• Для квалифицированных инвесторов

📌При подаче заявки на участие через мобильное приложение КИТ Инвестиции, не взимается комиссия брокера.

Подробнее об акции «Горячее лето с КИТом»

Словарь инвестора | Мультипликаторы

- 18 июля 2024, 14:01

- |

К оценке любой компании следует подходить комплексно: нельзя полноценно судить об инвестиционной привлекательности, используя лишь один показатель. Иначе можно упустить много важных деталей и совершить дорогостоящую ошибку 💰

В такой комплексной оценке могут помочь мультипликаторы. Они помогают оценить привлекательность актива и, что важно, сравнить его с конкурентами. Кроме того, мультипликаторы помогают ускорить и упростить процесс анализа по сравнению, например, с методом дисконтированных денежных потоков.

Совместно с Telegram-каналом Invest Era рассматриваем в карточках основные мультипликаторы ➡️

( Читать дальше )

ООО «ХРОМОС Инжиниринг» готовится к размещению второго выпуска облигаций

- 18 июля 2024, 12:54

- |

Ведущий производитель хроматографического оборудования и лабораторной мебели планирует разместить новый выпуск биржевых облигаций серии БО-02. Выпуск находится на регистрации.

ГК «ХРОМОС» успешно развивается на рынке более 30 лет и за это время зарекомендовала себя как надежная, стабильная и успешная компания. География деятельности «ХРОМОС Инжиниринг» обширна и, помимо России, охватывает страны СНГ и ОАЭ.

Компании группы объединяются по признаку осуществления над ними контроля единым бенефициаром — Пахомовым Андреем Львовичем. Эмитент ООО «ХРОМОС Инжиниринг» — главное юридическое лицо, управляющая компания группы, через которую проходят основные денежные потоки.

В активах ГК завод общей площадью 5 800 кв. м. с производством полного цикла, офисные здания площадью более 1220 кв. м. Основные активы — собственное оборудование, находящееся непосредственно в собственности эмитента ООО «ХРОМОС Инжиниринг», которое позволяет ГК реализовывать полный цикл работ и запускать производство новых видов продукции под потребности рынка для комплексного оснащения лабораторий.

( Читать дальше )

Наиболее вероятным сценарием остаётся повышение ставки до 18 % в связи с последними данными по инфляционным ожиданиям - ПАО Банк Санкт-Петербург

- 18 июля 2024, 12:37

- |

( Читать дальше )

Доходности ОФЗ еще долго останутся на рекордно высоком уровне

- 18 июля 2024, 12:28

- |

Доходности государственных рублевых облигаций еще долго останутся на рекордно высоком уровне, прогнозирует аналитик Freedom Finance Global Владимир Чернов.

Индекс государственных облигаций России (RGBI) опустился до 102,97 пункта, минимального значения с 21 марта 2022 года, на фоне ожидания ужесточения денежно-кредитной политики Банка России, констатирует эксперт. Доходности облигаций федерального займа (ОФЗ) в среду впервые за всю историю наблюдений с 2012 года составили 16,43% годовых.

«На российском долговом рынке продолжается распродажа ОФЗ, так как инвесторы ждут возможности купить их еще дешевле после повышения ключевой ставки ЦБ РФ на предстоящем заседании 26 июля. На это также косвенно указывает тот факт, что аукционы по размещению ОФЗ-ПД серии 26246 и ОФЗ-ПК серии 29025 в среду не состоялись в связи с отсутствием заявок, — пишет Чернов в обзоре инвесткомпании. — Ниже текущего уровня в последний раз индекс RGBI опускался в марте 2022 года, когда регулятор повысил ставку сразу до заградительных 20% годовых. На предстоящем заседании ее могут и не повысить сразу до этого значения, но даже сохранение 17-18% в течение длительного периода не позволит индексу RGBI развернуться вверх, то есть доходности ОФЗ еще долго останутся на рекордно высоком уровне».

( Читать дальше )

Главное на рынке облигаций на 18.07.2024

- 18 июля 2024, 12:07

- |

- «Пионер-Лизинг» 22 июля начнет размещение по закрытой подписке среди квалифицированных инвесторов десятилетних облигаций серии 02 объемом 400 млн рублей. Ставка 1-го купона установлена на уровне 22,26% годовых. Ставки последующих купонов будут определяться исходя из значения срочной шестимесячной процентной ставки RUONIA плюс 6%. Купоны ежемесячные. Компания имеет действующий кредитный рейтинг на уровне В+(RU) от АКРА.

- «Элемент лизинг» 22 июля планирует провести сбор заявок на трехлетние облигации серии 001Р-09 объемом не менее 1 млрд рублей. Выпуск будет доступен неквалифицированным инвесторам после прохождения теста. Ориентир ставки купона — не выше 19% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация: по 2,77% от номинальной стоимости бумаг будет погашено в даты окончания 1-35-го купонных периодов, еще 3,05% — в дату окончания 36-го купонного периода. Техразмещение запланировано на 25 июля. Организаторы — Газпромбанк и ИБ «Синара». Эмитент имеет кредитный рейтинг ruA со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

КИФА получила статус публичной компании

- 18 июля 2024, 11:45

- |

АО «КИФА» получило статус публичной компании, став ПАО «КИФА» – это еще один шаг к планируемому компанией IPOна Московской Бирже.

16 июля 2024 года – в день внесения в единый государственный реестр юридических лиц сведений об измененном фирменном наименовании общества – вступило в силу решение о государственной регистрации дополнительного выпуска акций и проспекта ценных бумаг ПАО «КИФА».

Напомним, компания КИФА как оператор одноименной B2B-платформы цифровой торговли между Россией и Китаем 10 июля 2024 года официально объявила о намерении провести IPO на Московской Бирже до конца лета этого года.

16 июля 2024 года компанией было организовано масштабное мероприятие на площадке Международного мультимедийного пресс-центра «Россия сегодня» по анонсированию этих планов, в котором приняли участие ведущие аналитики и представители СМИ, а также представители российско-китайских деловых кругов. В ходе презентации

( Читать дальше )

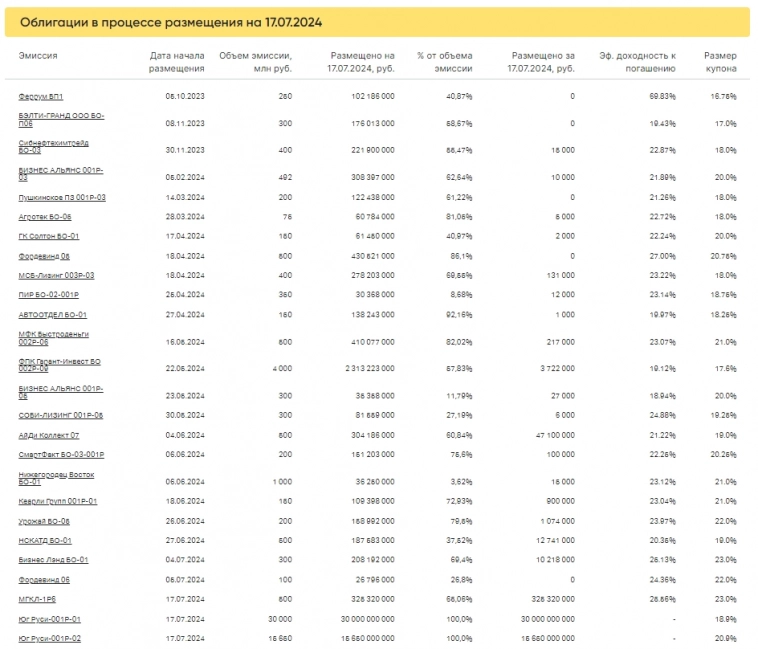

Итоги торгов за 17.07.2024

- 18 июля 2024, 11:41

- |

Коротко о торгах на первичном рынке

17 июля стартовало размещение трех выпусков: МГКЛ-1P6, Юг Руси-001P-01, Юг Руси-001P-02.

Выпуск МГКЛ-1P6 был размещен на 325 млн 320 тыс. из 500 млн рублей (65,06% от общего объема эмиссии).

Выпуски Юг Руси-001P-01 объемом 30 млрд рублей и Юг Руси-001P-02 объемом 15, 65 млрд рублей были полностью размещены за первый день торгов.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 431 выпуску составил 840,3 млн рублей, средневзвешенная доходность — 18,3%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Как определить, что центральные банки будут делать с процентными ставками (перевод с elliottwave com)

- 18 июля 2024, 11:04

- |

Наблюдатели за деятельностью центральных банков постоянно строят предположения о том, что центральный банк будет делать с процентными ставками дальше или даже до конца года. Эти предположения обычно основываются на состоянии экономики или уровне инфляции. Исторически сложилось так, что эти предположения иногда оказываются верными, но на протяжении десятилетий они часто оказываются ошибочными. Вот несколько заголовков за последние несколько лет:

Наблюдатели за деятельностью центральных банков постоянно строят предположения о том, что центральный банк будет делать с процентными ставками дальше или даже до конца года. Эти предположения обычно основываются на состоянии экономики или уровне инфляции. Исторически сложилось так, что эти предположения иногда оказываются верными, но на протяжении десятилетий они часто оказываются ошибочными. Вот несколько заголовков за последние несколько лет:Мы, наверное, все ошибаемся насчет процентных ставок (Bloomberg, 9 февраля 2023 г.)Почему все всегда ошибаются насчет ФРС? (Morningstar, 26 января 2024 г.)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал