ОБлигации

Аналитическая записка к покрытию по ООО «Кузина» за 1 полугодие 2021 года

- 01 сентября 2021, 14:29

- |

Выручка компании за 6 месяцев 2021 г. составила 227,2 млн руб., что на 48,6% превышает показатель аналогичного периода прошлого года. Квартальная выручка составляет 123,2 млн руб., что является лучшим показателем за последние 3,5 года.

В 2021 году компания организовала ряд общественно значимых мероприятий, направленных на повышение узнаваемости бренда: сезонные фестивали десертов, коллаборации с сибирскими художниками и 2GIS, праздники по случаю открытия новых магазинов. Помимо этого, в 2021 году был обновлён сайт доставки www.kuzina.ru.

Ключевые тезисы:

— Под управлением эмитента находятся 37 кафе-кондитерских, еще 16 заведений управляются партнерскими компаниями и 11 точек открыты в рамках франшизы.

— За 6 месяцев 2021 года валовая прибыль компании составила 105,7 млн руб., из них чистой прибыли — 16,6 млн руб.

— Структура выручки в номенклатуре выглядит следующим образом: 34% — кофе и напитки, 21% —торты, 15% — пирожные, 7% приходится на синнамены и еще 23% — на прочие продукты.

— Показатели рентабельности эмитента: валовая рентабельность находится на уровне 46,5%, рентабельность по EBIT составляет 6,7%, по чистой прибыли — 7,3%.

— Финансовый долг ООО «Кузина» за 3 месяца снизился на 16,9%, со 133,4 до 110,9 млн руб. Показатели долговой нагрузки следующие: долг/выручка — 0,27х, долг/капитал — 0,61х, долг/EBIT — 3,94х.

— С 2017 года активы компании выросли со 169,3 до 346,0 млн руб. В структуре активов 75% занимает дебиторская задолженность и финансовые вложения, имеющие высокий уровень ликвидности. Основные финансовые потоки группы сосредоточены на балансе эмитента. Кроме того, компания инвестирует средства во внутренние проекты группы.

— Стратегия дальнейшего развития бизнеса включает в себя расширение сети в Новосибирске, СФО и Москве. К 2023 году компания планирует запустить в эксплуатацию еще 32 кафе-кондитерских.

Смотреть аналитическое покрытие

- комментировать

- Комментарии ( 3 )

Онлайн Микрофинанс: давать ли в долг должнику?

- 01 сентября 2021, 13:09

- |

Инвестируя в финансовые организации, надо быть дважды осторожным. Финансовые конторы не имеют ничего своего от слова «совсем» и берут деньги в долг, чтобы дать в долг другим. Бизнес так себе, поэтому основная часть дефолтов случается именно с финансовыми организациями. Подробно о дефолтах я рассказал в статье «Какие ВДО не надо покупать!? 7 фактов о дефолтах!»

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии под статьёй «Нафтатранс плюс низкая рентабельность»

( Читать дальше )

Коротко о главном на 01.09.2021

- 01 сентября 2021, 12:12

- |

Ставки купонов, программа и итоги оферты:

- АПРИ «Флай Плэнинг» установил ставку купона четырехлетних облигаций серии 002Р объемом 500 млн рублей на уровне 13% годовых. Ставка зафиксирована на весь период обращения, купоны ежеквартальные. Выпуск будет размещен по закрытой подписке среди квалифицированных инвесторов. По выпуску предусмотрена амортизация. Дата размещения — 7 сентября. Организатор — «Иволга Капитал».

- «Аэрофьюэлз» зарегистрировал программу облигаций серии 002Р объемом до 10 млрд рублей включительно или эквивалент этой суммы в иностранной валюте на Московской бирже. Присвоенный регистрационный номер — 4-29449-H-002P-02E. В рамках бессрочной программы облигации смогут размещаться на срок до 10 лет.

- «Пионер-Лизинг» установил ставку 32-го купона по выпуску облигаций серии БО-П02 на уровне 12,75%. Ставка купона определяется по формуле ЦБКС/100% + 0,0625) * 100%, где ЦБКС — ключевая ставка Банка России, действующая в дату начала предыдущего купонного периода. Эмитент также объявил итоги оферты по выпуску серии БО-П01: владельцы бумаг не предъявили к выкупу ни одной облигации. Обязательств по выкупу не возникло.

( Читать дальше )

Облигации КИВИ ~10% годовых

- 01 сентября 2021, 09:33

- |

Всем добра и позитива.

В связи с последними событиями вокруг компании киви (отозвали лицензию на транзакции для «ставок на спорт») вместе с акциями на локальные минимумы упали и облигации!

Краткое наименование КИВИФ 1Р01

Код ценной бумаги RU000A1028C7

на 01.09.21

Простая доходность к погашению = 9,40% годовых

(без учета реинвестиции купонов)

А эффективная доходность = 9,80% годовых

(с реинвестицией купонов)

Облигации торгуются по цене ~98% от номинала и даже ниже. Срок погашения через 2 года.

Проанализировав новости и мнения инвест. домов по данным бондам я пришел к выводу, что риск дефолта киви и невыплаты долга достаточно низок и фактически не изменился с момента выпуска облигаций год назад. Да, выручка компании оказалась под ударом и ожидаемо снизится по итогам 2021 на 20-25%.

Но кредитные метрики остаются сильными, собственный капитал в активах по итогам 2кв2021 года составляет высокие 50%; долговая нагрузка общий долг/ EBITDA находится на уровне порядка 0,5х; денежных средств на счетах достаточно для погашения всех обязательств.

( Читать дальше )

«Реиннольц»: инжиниринговая компания на публичном долговом рынке

- 01 сентября 2021, 09:29

- |

9 августа Московская биржа зарегистрировала программу биржевых облигаций ООО «Реиннольц» на сумму до 1,5 млрд руб. Это будет дебютный выход компании на облигационный рынок. О том, чем занимается «Реиннольц», в чем особенности бизнеса, и какие основные риски могут поджидать инвесторов — в нашем разборе эмитента.

ООО «Реиннольц» — инжиниринговая компания из Екатеринбурга, занимающаяся производством высокоэффективного теплообменного оборудования, а также оборудования для подготовки воды и очистки сточных вод. В штате компании больше 80 человек. 80% производства приходится на собственные мощности.

Компания начала свою деятельность в 2012 г. как дистрибьютор французского теплообменного оборудования. В 2013–2014 гг. «Реиннольц» запустил собственное производство и начал предлагать готовые инженерные решения. По итогам 2020 г. 95% выручки приходилось на сегмент теплообменного оборудования. В будущем компания намерена сместить фокус внимания на инжиниринговые решения и довести долю выручки от данного вида услуг до 50%. Еще 30% от выручки планируется занять сегментом водоподготовки.

( Читать дальше )

Обзор прессы: ОФЗ, электромобили, Globaltrans, Cбербанк, X5 Retail Group, ОАК, Газпром - 01/09/21

- 01 сентября 2021, 08:24

- |

«Газпром» ожидает слабого роста экспорта на фоне рекордной добычи

«Газпром», несмотря на аварию на заводе в Новом Уренгое, в 2021 году ожидает рекордных за последнее десятилетие объемов добычи газа. При этом компания планирует весьма скромно увеличить поставки в Европу, не ожидая существенного роста показателей этого года даже при запуске «Северного потока-2». По мнению экспертов, даже в следующем году Европа будет нуждаться в дополнительных объемах российского газа, а средняя цена поставки к тому моменту должна вырасти.

https://www.kommersant.ru/doc/4966772

«Газпром» не намерен наращивать экспорт выше плана

«У нас сохраняется прошлогодняя разбивка привязки нашего контрактного портфеля. Тогда мы говорили, что 16% [объема поставок] у нас привязано к нефти и остальная часть в том или ином виде привязана к спотовым продажам <...> долгосрочные контракты играют основную роль в 2021 г. по отборам по портфелям», – пояснил во время телеконференции начальник департамента «

( Читать дальше )

«Нафтатранс плюс»: будни нефтетрейдера

- 01 сентября 2021, 07:28

- |

Как известно, компания совместно с партнерами реализует в своей работе сразу несколько бизнес-моделей. Это и нефтетрейдинг, и розничная торговля ГСМ, и транспортные услуги. При этом каждому из направлений уделяется пристальное внимание.

Если год назад доля биржевых сделок с производителями в общем обороте составляла 11%, то сегодня компания увеличила этот показатель до 23%, что, в свою очередь, положительно сказалось на маржинальности направления.

Розничная сеть АЗС, которую развивают ООО «АЗС-Люкс» в партнерстве с ООО ТК «Нафтатранс плюс», продолжает расти — в сентябре будет введена в эксплуатацию заправочная станция под брендом NAFTA24 на Мочищенском шоссе. Она станет уже 5-й по счету, открытой под данным брендом.

( Читать дальше )

Облигации МФО. Выпусков больше, чем инвесторов

- 01 сентября 2021, 06:50

- |

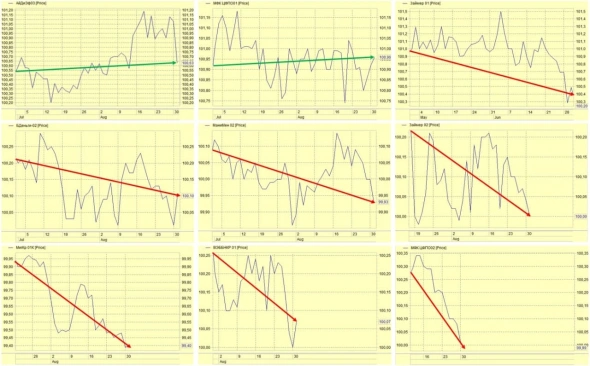

На иллюстрации динамика цен облигаций МФО с 1 июля по 31 августа. Графики справа налево и сверху вниз – от более ранних до более поздних выпусков. Первый, АйДиЭф03, размещен еще в прошлом ноябре, последний, МФК ЦФП02 – ближе к середине августа. Купоны всех выпусков варьируются в относительно узком диапазоне – от 13,5% (МФК ЦФП01) до 12,25% (МигКредит), причем для семи из девяти бумаг диапазон еще уже – от 13,0% до 12,5%.

Картинка складывается очевидная: более поздние выпуски – более быстрое ценовое падение.

Можно долго и уверенно говорить о высоком кредитном качестве эмитентов микрофинансовой отрасли. Но направление цен само за себя. Говорит оно о том, что микрофинансов на рынке слишком много. И, если напор новых размещений не ослабнет, боюсь, новые выпуски МФО могут быть не приняты или могут быть отторгнуты этим рынком при купонах ниже 13%.

@AndreyHohrin

( Читать дальше )

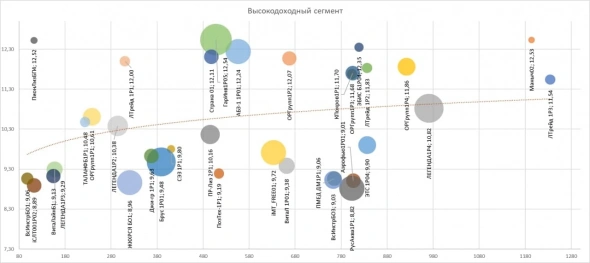

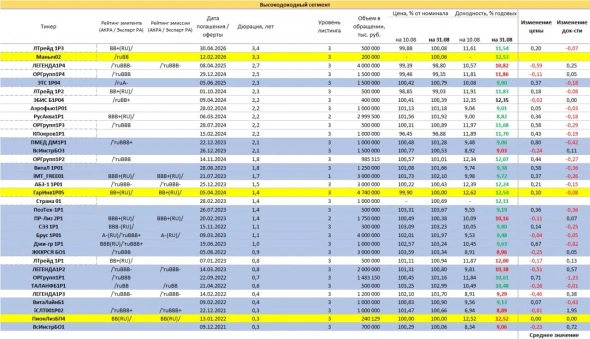

PRObondsмонитор. ВДО. Часть сегмента снижается в цене, часть - под риском снижения

- 01 сентября 2021, 06:41

- |

Mail.ru Group расскажет о дебютном выпуске облигаций

- 31 августа 2021, 19:50

- |

Mail.ru Group готовится разместить дебютный выпуск облигаций на Мосбирже. Компания проводит вебинар 2 сентября в 11:00, на котором расскажет все подробности. Регистрация – по ссылке в первом комментарии.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал