ОБлигации

Мысли вслух...

- 16 августа 2019, 10:34

- |

Всем доброго дня и долгого здравия! В Moscow city отвратная серая погода с дождём… Смотрю… «радуюсь»! Лето выдалось аховое.(((

Поливает дождь во всю и Fireblade стоит и грустит в гараже… Заставляя меня угнетенно существовать и грустить...

Давеча читал интересные материалы:

1. от independent_man - https://smart-lab.ru/blog/556347.php

2. от Тимофей Мартынов - https://smart-lab.ru/blog/556323.php

3. от Юрий М. - https://smart-lab.ru/blog/556282.php

И вот очень интересно стало, как грядущая рецессия США отразится на Российском фондовом рынке.

Наверное самые глупые вопросы будут из разряда когда и из какой отрасли покупать акции?

Стоит ли вкладывать в облигации гос долга РФ?

И вообще что делать на таком наверное медвежьем рынке...

- комментировать

- ★1

- Комментарии ( 10 )

Pragmatos Daily: не как в прошлый раз Обзор от 16 августа 2019

- 16 августа 2019, 09:51

- |

Обмен обвинениями

Китай назвал растущие тарифы в США нарушением договоренностей, достигнутых президентами Дональдом Трампом и Си Цзиньпином, пообещав принять ответные меры, поскольку Пекин также отбросил попытки Трампа связать торговую войну с беспорядками в Гонконге. Трамп сказал, что он созвонится с Си «очень скоро». Розничные продажи подскочили, но показатель промышленного производства упал, нарисовав смешанную картину экономики США, и ФРС все еще ожидает снижения процентных ставок в следующем месяце.

Комментарии: Нам представляется вероятным, что Трамп будет вынужден договариваться с Си на взаимовыгодных условиях как можно быстрее, чтобы сдержать рынки от паники и успешно закончить первый президентский срок и обозначить амбиции для второго. Но экономика — это машина, и машина эта периодически нуждается в ремонте, не смотря на любые словесные интервенции.

Не как в прошлый раз

Китайское разрешение гонконгского кризиса не будет повторением репрессий 4 июня 1989 года в Пекине, заявило национальное издание Global Times в комментарии, утверждая, что Китай в этот раз сильнее и опытнее, и Америке не выгодно отталкивать его. В эти выходные запланировано еще больше акций протеста, причем напряженность в отношениях между Гонконгом и студентами из материкового Китая по всему миру возрастает. А когда Ли Ка-шинг закончил свое молчание и призвал гонконгцев «любить Гонконг, любить Китай, любить себя», французский человек-паук Ален Робер поднялся на флагманское здание магната, чтобы вывесить знамя, призывающее к миру.

( Читать дальше )

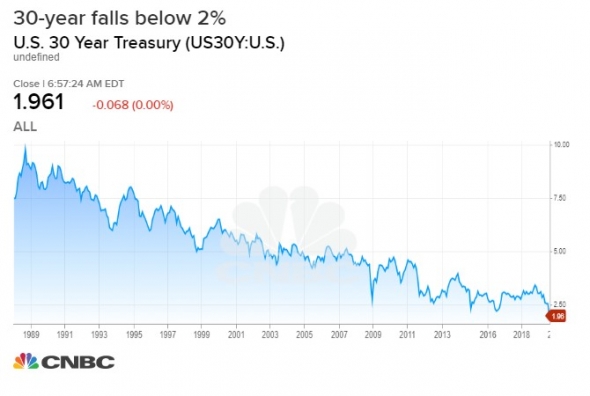

Доходность 10-летних казначейских облигаций падает до трехлетнего минимума ниже 1,5%, 30-летняя ставка снижается до рекордно низкого уровня

- 16 августа 2019, 06:06

- |

Инвесторы взяли на себя ответственность за безопасность государственных облигаций США, впервые выпустив доходность 30-летних казначейских облигаций ниже 2%, а доходность 10-летних казначейских облигаций ниже 1,5%, что является трехлетним минимумом.

Около 2:00 вечера ET, доходность эталонной 10-летней казначейской бумаги, которая движется обратно к цене, достигла трехлетнего минимума в 1,475%, в то время как доходность 30-летних казначейских облигаций была на уровне 1,944%, после того, как ранее упала до 1,941% Впервые когда-либо. Двухлетняя казначейская доходность составила 1,467%, это самый низкий уровень с октября 2017 года.

Историческое падение доходности долгосрочных облигаций США происходит вскоре после того, как процентные ставки по 10-летним и 2-летним казначейским облигациям, находящимся под пристальным наблюдением, инвертированы. Инверсия этой ключевой части кривой доходности ранее была надежным индикатором экономических спадов.

( Читать дальше )

Теория и анти-теория временной структуры процентных ставок

- 16 августа 2019, 03:24

- |

Краткое описание эффекта тут.

Постулат:

Худшее, что может сделать инвестор — купить облигации казначейского займа. Потому что в дополнение к отрицательной реальной, а часто и номинальной, доходности, он получает ещё бесконечный «не-рыночный» риск.

И если бы капиталистическая «рыночная» экономика изначально (со времён А.Смита) не была построена на добровольно-принудительном исполнении чужой воли, то долговой рынок государственного казначейского займа был хоть сколько-нибудь конкурентоспособным, то есть, непосредственно, рыночным.

Условия задачи:

В 2018 году вы должны держать UST на 2 трлн. долларов.

В 2019 году вы должны будете держать UST на неопределённую сумму от 1 до 3 трлн. долларов.

Модель:

В случае, если вы обладаете уверенностью относительно требований к вам по удержанию в своём «портфеле» UST в размере 2 трлн. долл. в будущем, то все облигации различных дюраций будут для вас индифферентны (задержками выплат, комиссиями и пр. мы пренебрегаем). В этом случае кривая доходностей имела бы свою безарбитражную форму, выраженную константой (т.н. «плоская кривая»):

( Читать дальше )

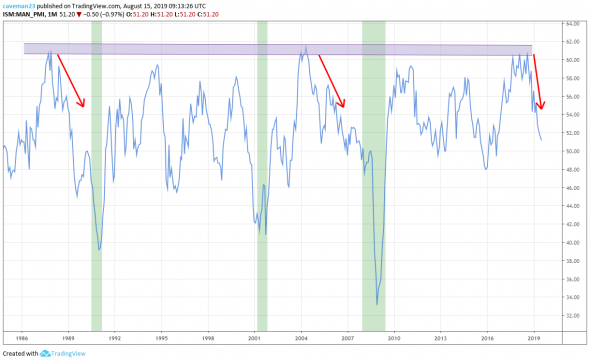

Скоро рецессия? Что покупать?

- 15 августа 2019, 13:22

- |

Главная мысль — главный драйвер ставок на долгосрочные облигации — изменение роста экономика и инфляции.

Пик цикла пришёлся на август 2018:

Поэтому акции с того времени вернули около 0%, а «скучные» облигации, в виде TLT вернули больше 20% без учёта дивидендов:

( Читать дальше )

Что произошло на рынке ВДО во II квартале 2019?

- 15 августа 2019, 12:57

- |

Аналитики boomin подготовили ежеквартальный обзор итогов торгов в сегменте высокодоходных облигаций во II квартале 2019. Публикуем его сжатую версию.

Общий объем размещений на облигационном рынке без учета технических займов и овернайтов составил 677 млрд рублей. Сейчас торги на бирже проходят по 50 выпускам, всего же стартовало размещение 86 выпусков облигаций.

Поскольку в первом квартал Центральный банк начал смягчение денежно-кредитной политики и понизил ключевую ставку на 0,25 п.п., рынок отреагировал новыми размещениями. Существенно возрос средний объем эмиссии — до 10,5 млрд рублей (+35% от уровня I квартала), средняя ставка купона рыночных займов составила 8,48%

В сегменте высокодоходных облигаций ситуация немного иная.

Как минимум потому что всего пять инвестиционных компаний смогли организовать почти 60% всех эмиссий третьего эшелона — «Септем Капитал», «ЦЕРИХ Кэпитал Менджмент», «БКС», «Юнисервис Капитал» и «Иволга Капитал». На этих организаторов пришлось 12 эмиссий из 21 во II квартале 2019 года.

( Читать дальше )

Pragmatos Daily: мрак и уныние, Обзор от 15 августа 2019

- 15 августа 2019, 09:20

- |

Мрак и уныние

Кривые доходности инвертируются, и это привело к паденю рынков. Инверсия кривой часто принимается как признак того, что рецессия на подходе, и сокращение ВВП Германии во втором квартале только усилило настроения. В четверг в США будет множество данных, включая данные по промышленному производству и розничным продажам, которые будут очень внимательно отслеживаться на предмет признаков замедления — особенно после того, как доходность казначейских облигаций за 30 лет впервые упала ниже 2%.

Комментарии: собственно, именно об этом развитии сюжета мы и говорили еще в июне. Доходности гос.облигаций США будут и дальше падать, однако новый дополнительный риск — инфляции — будет отличать то, что происходит в этот раз, от кризиса 2008 года. Поэтому в этот раз необходимо будет пользоваться такими защитными инструментами, как TIPS и золото.

Экономика

Протесты в Гонконге наносят серьезный урон местной экономике, уже страдающей от побочных эффектов торговой войны. С начала июля около 600 миллиардов долларов рыночной стоимости было стерто с фондового рынка, но это привлекает китайских инвесторов к акциям, которые выглядят все более дешевыми, в то время как, похоже, откладывают кандидатов на IPO.

( Читать дальше )

Какой крайний срок для покупки облигаций под выплату купона? Если покупать ОФЗ с датой купона 15.08, то можно ли купить 14.08 (с учётом режима Т+1) или надо владеть уже 13.08?

- 15 августа 2019, 00:17

- |

Отрицательные ставки? Послушайте телевизор о их преимуществах ;)

- 14 августа 2019, 21:09

- |

Процитирую из другого источника:

«Американских инвесторов продолжают готовить к тому, что их в будущем ждут отрицательные ставки по долларовым государственным облигациям. На этот раз психотерапией инвесторов (или, если на грубом русском „расслаблением лохов“) занялся лично Алан Гринспен, который в интервью Bloomberg заявил буквально следующее:

»Бывший председатель Федеральной резервной системы Алан Гринспен говорит, что не удивится, если доходность облигаций США станет отрицательной. И если это произойдет, то это не так уж важно. «На рынке облигаций происходит международный арбитраж [в финансовом смысле — interest rate arbitrage], который помогает снизить долгосрочные доходности по казначейским облигациям», — сказал Гринспен, который возглавлял центральный банк с 1987 по 2006 год, в телефонном интервью. «Нет никаких препятствий для доходности казначейских облигаций США, идущих ниже нуля. Ноль не имеет смысла, кроме того, что это определенный уровень »."

www.bloomberg.com/news/articles/2019-08-13/greenspan-sees-no-barriers-to-prevent-negative-treasury-yields

( Читать дальше )

Чо валимся? На этот раз не трумп)

- 14 августа 2019, 15:27

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал