ОБлигации

Мой дивидендный портфель на 15.12.2025.

- 16 декабря 2025, 06:46

- |

(Краткий обзор состояния портфеля. Актуально на 15.12.2025г.)

Стоимость текущая: 1 625К

(сначалагода 1361К + 229К пополнений).

💼 Акции, облигации, резерв: 81.4%/17.8%/0.8% 📊

💼 Прибыль +2.2% без учëта дивидендов (Индекс -4.97%); 👍

Тенденция: рынок оживился на геополитических новостях. Дошёл до 2700, а далее заметны опасения очередного разочарования.

Ждëм 19 декабря ключевую ставку, если будет снижение на 0.5%, то у нас высокая вероятность дальнейшего плавного роста.

Идея в Новабев, как стала отрабатываться, так и вернулась обратно, когда стало понятно, что IPO переносится.

Это хорошо, так как рынок на более низкой ключевой ставке будет готов больше заплатить за Винлаб, а это отрозится на Новобев.

💡 У вас же появляется шанс поучаствовать в этой идее.

Интер РАО была настолько дешевая (торговалась по 30 копеек за 1 рубль капитала — исторически по 60 копеек за 1 рубль), что продолжает бурно расти, опережая рынок.

( Читать дальше )

- комментировать

- 36

- Комментарии ( 0 )

Первичные размещения облигаций: план на неделю с 15.12 по 21.12.25 (часть 2/3)

- 16 декабря 2025, 05:30

- |

📠 Центр-К: BB+, купон 24% ежемес. (YTM 26,83%), 1 год, 300 млн.

Дебют. Компания занимается производством обслуживанием POS-систем (современное кассовое оборудование). Работает под брендом POScenter. В числе клиентов – крупный ритейл, в т.ч. ИКС5 и Магнит

Бизнес вполне растущий (+37% по выручке по итогам 2024 и +26% за 9м’2025), но со стандартной фишкой роста в виде стабильно отрицательного ОДП, который перекрывается новыми займами. При этом, АКРА рейтинговала их по старой отчетности и ожидала общий долг в районе 1 млрд. по итогам 2025 года, а по факту уже к 3 кварталу сумма пришла к 1,2 млрд. плюс сверху ляжет +300 млн. нового займа

На вид даже так вполне подъемно для компании. Но весь долг короткий, а сверху есть еще торговая и IT-дочка, которые не попадают в РСБУ, и есть 200+ млн. выведенных дивидендов, которые агентство на момент составления отчета тоже еще не видело в полном объеме

Не совсем критично, но по мелочам набирается, чтобы плюсик в кредитном рейтинге поставить под сомнение. И за это хотелось бы видеть премию в купоне/YTM, а не совсем среднее по BB-грейду, которое нам предлагается. Кроме того, здесь короткий колл, через год. По совокупности – энтузиазма у меня тут гораздо меньше, чем было с Зооптом, но если Томская область огня совсем уж не даст, то немного поучаствую

( Читать дальше )

🇯🇲 Топ-5 облигаций от аналитиков Финуслуг — вы что там курите под ёлкой?

- 15 декабря 2025, 22:35

- |

Новогодние корпоративы в самом разгаре, поэтому у аналитиков отличное настроение, и они ориентируются на показатель ТКД — текущей купонной доходности. Она у выпусков, размещённых на пике ключевой ставки, остаётся зачастую выше 20%, правда ценники ушли вверх. Посмотрим, какие выпуски выбирают эксперты Финуслуг, сидя под новогодними ёлками. Спойлер: смешно получилось.

Лично я люблю посмотреть, что выбирают инвестиционные гуру, и в большинстве случаев выбор можно понять, простить и объяснить, но только не в этот раз;) Но хотя бы на «ха-ха» подборка точно пробивает.

⚙️ Параметры: самые странные, какие только можно придумать. Основное внимание к ТКД и рейтингу.

Итак, что выбирают аналитики, уплетая салаты, мандарины и бутеры с икрой, запивая шампанским и не только?

МТС-Банк 05, A

- ISIN: RU000A10BJ85

- Погашение: 24.07.2026

- Доходность: 16,91%

- Цена: 102,82%

- Купон: 24%

- ТКД: 23,34%

- Купонов в год: 1 при погашении

- Амортизация: нет

- Оферта: нет

- Для квалов: нет

Оливьешка оказалась просроченной, так что среди всех выпусков эксперты выбрали выпуск, по которому купон один раз при погашении. К МТС Банку претензий нет, он молодец, что такое выдумал.

( Читать дальше )

⭐️ 🎤Антикризис с Тимофеем Мартыновым. Текстовая интерпретация 🐾Кот.Финанс 👍Выпуск от 15 декабря

- 15 декабря 2025, 22:22

- |

Саммари «Антикризиса». Выжимка от котов. Эксклюзивно на Smart-Lab! Выжимка про готовность к IPO, дефолты, валютный курс. Тимофей перерезал ленточку, открывая бычий рынок. Как и в прошлом году (вспоминаем декабрь 2024) — такое мероприятие без главы ЦБ проводить нельзя!

👉смотреть в оригинале на YouTube(канал Тимофея)

❤️мы будем рады Вашей подписке в TG, там будем делать анонсы

Часто сталкиваюсь, что иногда удобно слушать онлайн или в записи, а иногда нет времени и хочется пробежаться тезисно по обсуждаемым темам. Мы подготовили текстовую версию, и будем выкладывать ее регулярно. Только на Смарте, без копипасты🤟

💙Выпуск от 15 декабря

Валюта

Курс рубля сейчас — ручное управление. Экспортные потоки, обязательная продажа выручки, ограничения на движение капитала создают ощущение стабильности, но не убирают фундаментальные дисбалансы. Ослабление рубля — не «черный лебедь», а базовый сценарий при текущих бюджетных и внешнеторговых условиях. Опасность в том, что рынок привыкает к видимой стабильности и недооценивает валютный риск, который в один момент может реализоваться резко и без предупреждения

( Читать дальше )

⚡️ Разбор облигаций: Центр-К (БО-01). Кассы, сканеры и кэшфлоу с характером

- 15 декабря 2025, 22:10

- |

Дамы и господа, сегодня препарируем ООО «Центр-К». Если вы думали, что это секретный бункер из шпионских фильмов, то мимо. Это ребята, благодаря которым пикает ваша колбаса на кассе. Они дистрибьюторы и производители POS-систем, весов и прочего «железа» для ритейла.

🩺Что предлагает эмитент:

— номинал 1000 руб.

— купон ежемесячный ориентир 21-24%

— срок 3 года

— амортизация по 33,3 % в 34 и 35 купонные периоды,

— оферта Call — в дату окончания 12-го купонного периода: 13.12.2026

— в дату окончания 24-го купонного периода: 08.12.2027

— сбор заявок до 16.12.25, размещение 18.12.25.

🟢 Причины СКАЗАТЬ «ДА»:

✅Рентабельность — огонь. ROE держится на уровне 30,3%. Бизнес генерит прибыль очень эффективно.

✅Долговая нагрузка (пока) комфортная. Чистый долг/EBITDA вырос с 0,39 до 1,19х. Это все еще «детский сад» по меркам ВДО, где нормой считается 3х. Запас прочности есть.

✅Покрытие процентов. Коэффициент ICR = 7,15х. На каждый рубль процентов у них есть 7 рублей операционной прибыли. Дефолт по купонам в ближайшее время нам точно не грозит.

( Читать дальше )

ТОП валютных облигаций (доллары и юани)

- 15 декабря 2025, 20:46

- |

Ежемесячно слежу за ситуацией в «народных» валютных облигациях с небольшим номиналом.

Пересмотрел методологию, теперь буду фиксировать общие тенденции и определять бенчмарки (лучший надежный вариант по совокупности параметров), чтобы каждый смог оценить свои решения о покупке или продаже облигаций в личных портфелях.

Общие тенденции:

• курс 80р за доллар и 11.2р за юань — все уже устали ждать девальвации, наметился рост, по ощущениям дно было пройдено.

• +3 новых выпуска в долларах: очередной полипласта и ноунейм-новички «простые решение» и «лид оил», ставка выше 12%, это ориентир для ВДО.

• +3 новых выпуска в юанях: от норникеля и впервые ОФЗ на 7 лет под 7% годовых, это ориентир безрисковой ставки.

• средний срок: 2.2 года в долларах и 1.3 в юанях — дисбаланс, в юанях занимают охотнее, теперь ещё и два ОФЗ появились, но веры в китайскую валюты в разы меньше на дистанции, доллар всё ещё кажется надежнее.

• средняя доходность: 7-8% по обоим валютам в надежных эмитентах, дисконта в юане больше нет, но появились много вариантов ВДО с х2 доходностью.

( Читать дальше )

Анализ РСБУ компании "ГРУППА ПРОДОВОЛЬСТВИЕ" за 3кв2025г

- 15 декабря 2025, 20:30

- |

📊 Кредитный рейтинг:

НКР (23.07.25): подтвердили рейтинг с ВВ- (прогноз стабильный)

Мои выводы:

🟡 За 3кв2025г в сравнении с 3кв2024г:

1) Выручка -14,5% (5,9 млрд / +52,8% кв/кв) — снижение чувствительное, но зато рентабельность немного повысилась

2) Валовая прибыль +15,7% (486,8 млн / +39,3% кв/кв) — несмотря на снижение выручки, удалось снизить себестоимость, отличная работа ✅

3) Прибыль от продаж +39,4% (328 млн / +37,4% кв/кв) — коммерческие и управленческие расходы снижаются, что в кубе с ростом валовой прибыли дает отличный результат и это все на фоне снижения выручки ✅

4) Проценты к уплате +19% (160 млн / +45% кв/кв) — сдержанный рост, не превышающий темп роста прибыли от продаж ✅

5) Прочие доходы +3,1% (133,9 млн) и прочие расходы -31,8 (251,4 млн) — показатели не раскрыты. Помним, что они непостоянные и год от года меняются ❗️

6) Чистая прибыль +14,35% (38 млн / +45% кв/кв) — у компании большие нераскрытые прочие доходы и расходы, что не дает адекватно оценить уровень чистой прибыли. Однако можно сказать точно, что ее размер в сравнении с выручкой мизерный (0,6% от выручки). Любой скачок прочих доходов и расходов сильно сказывается на чистой прибыли ❗️

( Читать дальше )

Группа «ВИС» с 15 на 16 декабря откроет движение по мостовому переходу через реку Обь в Новосибирске

- 15 декабря 2025, 20:18

- |

Общая протяжённость открытой для движения автодороги – 5,1 км.

Новая переправа рассчитана на пропуск до 70 000 автомобилей в сутки.

Текущая стоимость строительства инфраструктурного объекта оценивается в 46,7 млрд руб.

Группа «ВИС» привлекла в проект более 16,5 млрд руб. собственных средств и банковского финансирования и полностью выполнила свои инвестиционные обязательства.

Группа «ВИС» — один из крупнейших инфраструктурных холдингов России с 25-летней историей. Реализует масштабные инфраструктурные проекты полного цикла — от инвестиций и привлечения финансирования до проектирования, строительства и эксплуатации. Также является одним из лидеров рынка государственно-частного партнёрства и входит в список системообразующих компаний России. Ранее РБК сообщали, что Группа «ВИС» рассматривает проведение IPO на Московской бирже.

❗️Растет вероятность, что по итогам года инфляция окажется ниже 6% г/г, что не предполагалось прогнозами ЦБ.

- 15 декабря 2025, 20:15

- |

Хомяк считает, что снижение сразу на 1%, увы, не увидим… Но что в начале следующего года ставка может и дальше снижаться, без какой-то значительной паузы — это было бы позитивно !❗️Столь низкую инфляцию в сезон активного спроса и перед повышением налогов нельзя объяснить только крепким курсом рубля и разовым снижением цен на бензин. Очевидно, имеет место заметное снижение внутреннего спроса, что подтверждает опасения о высоких рисках переохлаждения экономики. ЦБ РФ, скорее всего, снизит ключевую ставку в декабре на 1% — ПСБ.

Приглашаю в канал степную братву, там ещё больше интересных разборов, обсуждений и прочих полезностей — t.me/+Hqf_BrCvO5NkYWY6

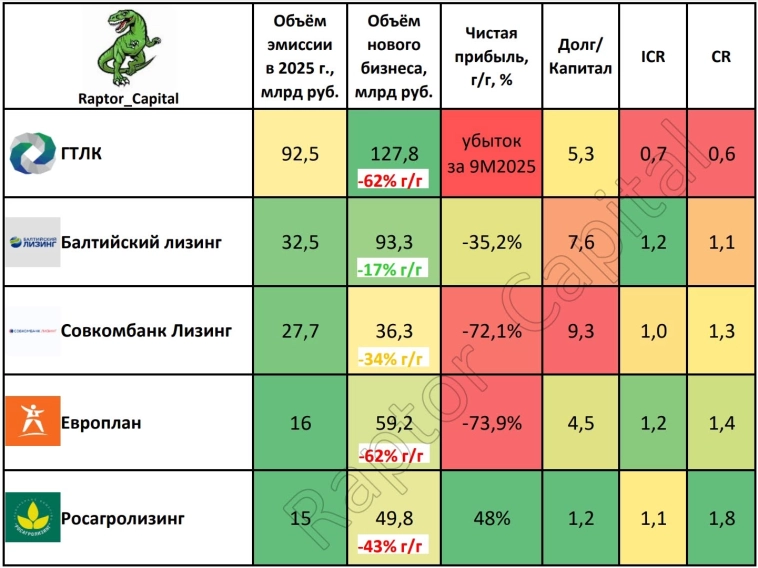

⚡ Сектор лизинга – стоит ли ждать дефолты?

- 15 декабря 2025, 20:08

- |

📌 Сегодня предлагаю выяснить, безопасно ли держать в портфеле облигации лизинговых компаний или стоит ждать первые дефолты.

1️⃣ СИТУАЦИЯ В СЕКТОРЕ:

• Для сектора лизинга 2025 год стал самым сложным за последнее десятилетие. Из-за длительного удержания ключевой ставки на высоком уровне упали спрос и платежеспособность клиентов.

• Раньше по объёму нового бизнеса лидировали сегменты грузовых авто и ж/д техники. Сейчас клиенты лизинга стали экономить на грузовом транспорте, а впереди рост утильсбора и локализация такси – из-за этих факторов в 2025 году стал лидировать сегмент легковых автомобилей. Это на руку Европлану и Балтийскому лизингу (3 и 6 место в сегменте по итогам 9 месяцев).

2️⃣ КЛЮЧЕВЫЕ ПРЕДСТАВИТЕЛИ:

• Отобрал в таблицу топ-5 компаний по наибольшему объёму размещённых облигаций в 2025 году. Все показатели считал по отчётам РСБУ за 9 месяцев 2025 года (МСФО есть только за 1 полугодие). Кредитный рейтинг у Европлана «АА», у четырёх остальных «АА–». Выводы из таблицы следующие:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал