ОБЛИГАЦИИ

Клиентам Moneyman стала доступна услуга юридической помощи онлайн

- 20 декабря 2022, 12:53

- |

Сервис альтернативного кредитования Moneyman (входит в финтех-группу IDF Eurasia) расширяет набор дополнительных услуг для клиентов — теперь у них есть возможность воспользоваться онлайн юридической поддержкой по правовым вопросам из самых разных сфер жизни.

Услуга подключается по желанию заемщика на финальном этапе оформления заявки и предоставляется Moneyman совместно с партнером — компанией Millenial group и ее онлайн-сервисом срочной юридической помощи Adva.

Дистанционный формат оказания услуги позволяет быстро и не тратя время на личное посещение юриста получить правовую поддержку в областях сделок с недвижимостью, защиты прав потребителей, ДТП, соцобеспечения, семейного, наследственного, трудового, жилищного и других видов прав.

Клиентам доступны оперативные устные и письменные консультации по телефону или в чате соответственно. Обращаться в рамках одного вопроса в ходе консультации можно неограниченное количество раз в течение действия услуги (30 дней). Это позволяет запрашивать новые уточнения по мере изменения ситуации, обстоятельств, появления неожиданных нюансов.

( Читать дальше )

- комментировать

- 335

- Комментарии ( 0 )

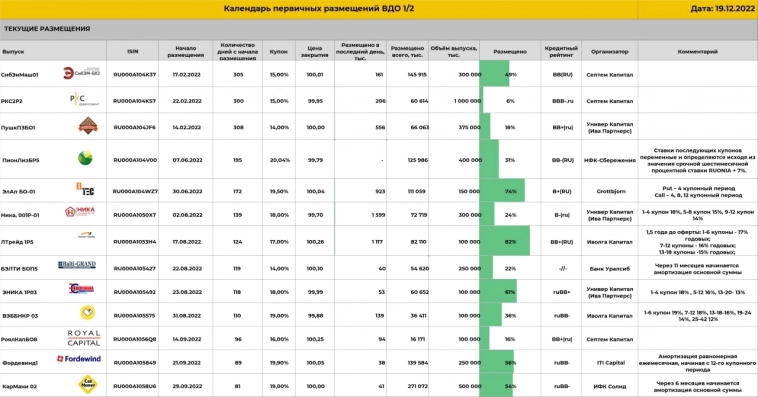

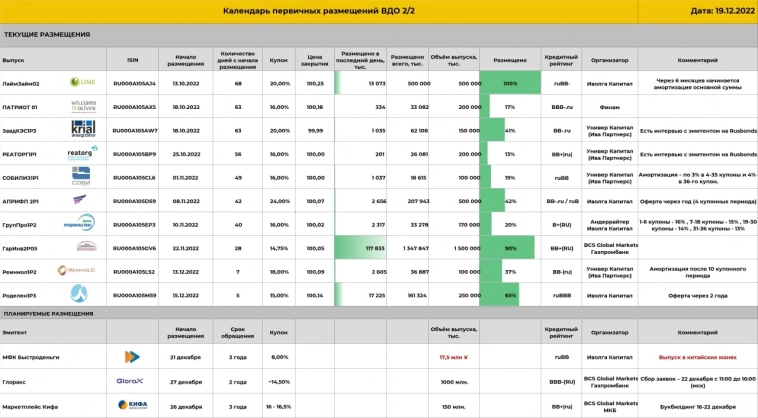

Календарь первичных размещений ВДО. ЛаймЗайм02 вчера завершил размещение, кто следующий?

- 20 декабря 2022, 11:35

- |

ЛаймЗайм02 вчера завершил размещение. Кто следующий?

Напоминаем, продолжаются размещения:

- 3-го выпуска облигаций ЛК Роделен ((ВВВ, 250 млн руб., YTM 16,1%);

- 3-го выпуска облигаций МФК ВЭББАНКИР (100 млн руб., купон 19% первые 6 мес., 3,5 года);

- 5-го выпуска облигаций ООО Лизинг-Трейд (100 млн руб, купон 17% первые 6 мес., до оферты 1,5 года).

- 8-го выпуска облигаций АО АПРИ Флай Плэнинг (500 млн руб., 24% до оферты, 4 года).

( Читать дальше )

Начинается сбор предварительных уведомлений по 3-му выпуску ООО «Феррони»

- 20 декабря 2022, 10:49

- |

Эмитент обозначил предварительные параметры 3-го выпуска облигаций № 4B02-02-00626-R, а также цели привлечения инвестиций. 20 декабря в 10:00 по московскому времени стартует сбор предварительных уведомлений от инвесторов на участие в первичном размещении.

Регистрация решения о выпуске состоялось еще в августе текущего года, эмитент обозначал свои намерения разместить его в 4 кв. 2022 г. — 1 кв. 2023 г. На данный момент эмитент объявил начало подготовки к размещению зарегистрированного выпуска облигаций серии БО-02, № 4B02-02-00626-R, раскрыв сообщение на «Интерфакс», с целью начать его размещение в декабре 2022 года.

Известно, что биржевые облигации с обеспечением процентные неконвертируемые бездокументарные с централизованным учетом прав серии БО-02, № 4B02-02-00626-R будут размещены на следующих условиях:

- сумма облигационного выпуска составит 200 млн руб.,

- срок обращения — 1080 дней или 3 года,

- способ размещения — открытая подписка,

- поручители по выпуску: ООО «Феррони Тольятти» и ООО «Феррони Йошкар-Ола».

( Читать дальше )

Размещение облигаций МФК Быстроденьги в юанях переносится на 21 декабря

- 20 декабря 2022, 09:58

- |

По техническим причинам дата начала размещения выпуска МФК БыстроДеньги Ю002Р-01 переносится на 21 декабря. Параметры размещения и скрпит остаются неизменными, подать заявку можно будет с 21 декабря своему брокеру. Сегодня выставление заявок будет невозможно.

Приносим свои извинения за предоставленные неудобства!

С уважением,

ИК Иволга Капитал

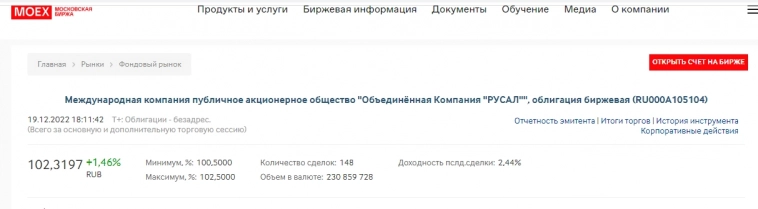

ФИНАМ АУ! Что у тебя с котировками?

- 20 декабря 2022, 02:56

- |

Постоянно наблюдаю непонятные котировки в облигациях в стакане Финама.

Причем такая хрень в течении всей торговой сессии.

Пример:

Юаневые облигации Русала БО-05.

Ниже скрины:

По графикам/котировкам финама, данная облигация закрылась по цене 99,4, причем в теч дня цена не поднималась выше 100,2

( Читать дальше )

Главное из пресс-конференции Банка России

- 19 декабря 2022, 16:52

- |

Основные моменты

▪️ Весной годовая инфляция может опуститься ниже 4% из-за выбытия месяцев (февраль, март) с высоким темпом роста из расчета, но это не отражает динамику цен здесь и сейчас.

▪️ Банк России будет ориентироваться не на годовые данные, а на прогноз и текущие показатели устойчивого ценового давления, очищенные от влияния разовых факторов.

▪️ Эффект введения ценового потолка на нефть будет учтен в обновленном февральском прогнозе.

▪️ Падение ВВП в 2022 году ожидается около 3% или ниже в зависимости от динамики последних месяцев.

▪️ Банк России будет определять уровень ставки таким образом, чтобы не препятствовать структурной трансформации экономики и снижению инфляции.

На этот раз решение Банка России по сохранению ключевой ставки на уровне 7,5% было ожидаемо участниками рынка. Рост инфляции последних месяцев был связан с индексацией тарифов ЖКХ, что являлось разовым фактором.

( Читать дальше )

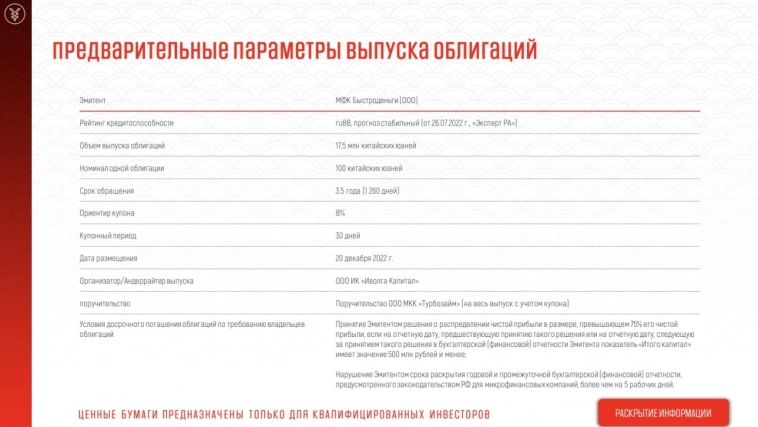

Скрипт облигаций МФК Быстроденьги в юанях (17,5 CNY, YTM 8,3%)

- 19 декабря 2022, 16:06

- |

20 декабря в 10:00 МФК «Быстроденьги» начинает размещение первого выпуска облигаций в юанях

Основные параметры выпуска (подробнее — в презентации эмитента: https://t.me/probonds/8813):

— рейтинг эмитента: ruBB от Эксперт РА

— сумма выпуска: 17,5 млн. юаней (~160 млн. р.)

— номинал 1 облигации — ¥100 (около 950 рублей)

— купонный период: 30 дней

— ставка купона 8% (YTM 8,3%)

— срок обращения — 3,5 года

— поручительство МКК «Турбозайм» на полный объем выпуска и размер купонов

— облигации доступны только квалифицированным инвесторам

Организатор выпуска — ИК Иволга Капитал

ВАЖНО! Для покупки облигаций на первичном рынке необходимо иметь юани на счете на 20 декабря. Купить их можно с минимальными комиссиями на валютной секции Мосбиржи у любого крупного брокера. Если брокер предоставляет единый счет на всех рынках, достаточно просто выставить заявку на покупку. Если единого счета нет, нужно сперва перевести юани с валютной секции на фондовую

( Читать дальше )

Юани сообразят на четверых

- 19 декабря 2022, 14:13

- |

ГМК «Норильский никель» и Альфа-банк 19 декабря проведут дебютные выпуски облигаций, номинированных в юанях. «Норникель» соберет заявки на трехлетние облигации объемом 4 млрд CNY, ставка будет привязана к значению годовой Loan Prime Rate плюс премия не выше 0,2%. Банк предложит инвесторам двухлетние бумаги объемом не более 2 млрд CNY под 4–4,1% годовых. Во вторник, 20 декабря, еще один дебютант — МФК «Быстроденьги» будет собирать книгу на бумаги сроком 3,5 года и объемом 17,5 млн CNY с доходностью 8% годовых. В четверг с выпуском биржевых юаневых облигаций выйдет «Русал», который предложит инвесторам трехлетние бумаги на 1 млрд CNY с купоном 4,1–4,25% годовых.

Подробнее – в материале «Ъ».

«АКРА» подтвердило кредитный рейтинг ООО «Сибстекло»

- 19 декабря 2022, 13:49

- |

Рейтинговое агентство «АКРА» подтвердило кредитный рейтинг ООО «Сибирское стекло» (актив РАТМ Холдинга) на уровне BB- по национальной шкале со стабильным прогнозом.

Аналитики «АКРА» приняли во внимание, что ООО «Сибстекло» входит в топ-5 крупнейших российских компаний по выпуску стеклотары. Производственная модель достаточно гибкая — ассортимент на линиях меняют в течение нескольких часов.

У ООО «Сибстекло» стабильная контрактная база, поскольку с основными поставщиками и заказчиками предприятие взаимодействует более пяти лет. Производство расположено в непосредственной близости к рынкам сбыта: в Новосибирской области реализуют около 30% продукции, также ее отгружают в другие регионы и экспортируют.

Кроме хорошей географической диверсификации продаж положительное влияние на рейтинг оказал высокий уровень рентабельности. По прогнозам агентства, в 2022 году объем выпуска стеклоизделий вырастет на 13,6% по отношению к значению предыдущего года, а выручка — на 20% за счет развития производственных мощностей.

( Читать дальше )

«Группа «Продовольствие» осуществила плановые купонные выплаты за декабрь 2022 года

- 19 декабря 2022, 13:40

- |

Инвесторы получили перечисленный эмитентом купонный доход в размере 12-ти и 16% годовых по двум выпускам биржевых облигаций.

Купонные выплаты по выпуску серии 001P-01 начисляются из расчета 12% годовых. Общая сумма выплат по выпуску составляет 986 тыс. рублей, по одной бумаге — 9,86 рублей.

Трехлетний выпуск биржевых облигаций серии 001P-01 (4B02-01-00013-L-001P) объемом 100 млн рублей был размещен эмитентом по открытой подписке в мае 2021 г. Номинальная стоимость одной бумаги — 1000 рублей. По выпуску предусмотрено 36 ежемесячных купонов. Ставка купона зафиксирована на весь период обращения.

Купонные выплаты по выпуску серии 001P-02 начисляются из расчета 16% годовых. Общая сумма выплат по выпуску составляет 360 665 рублей, по одной бумаге — 13,15 рублей.

С трехлетним выпуском облигаций серии 001P-02 (4B02-02-00013-L-001P) объемом 170 млн рублей компания вышла на биржу в ноябре 2022 г. В настоящее время размещено облигаций на 27,4 млн рублей. Номинальная стоимость одной бумаги — 1000 рублей. По выпуску предусмотрено 36 ежемесячных купонов. Ставки 1-6-го купонов установлены на уровне 16% годовых, ставки 7-18-го купонов — 15% годовых, ставки 19-30-го купонов — 14% годовых, ставки 31-36-го купонов — 13% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал