ОБЛИГАЦИИ

Ator - ответит на любой вопрос по рынку 😱

- 27 декабря 2022, 10:56

- |

У меня со временем сформировалось и только крепнет мнение, что если сам не знаешь как торговать или инвестировать НА СВОЕМ ЛИЧНОМ ОПЫТЕ, то тебе надо заняться чем-то другим. Книжки или аторы тебе не помогут...

Вот я занимаюсь полной ху… ей об этом и пишу, читая меня вы не станете богаче и умнее — t.me/nehodok

- комментировать

- 374

- Комментарии ( 11 )

Перспективы банковских облигаций, суборды для частного инвестора, замещающие и юаневые облигации

- 27 декабря 2022, 10:51

- |

?t=11

НРД известил своих клиентов, что будет осуществлять прием документов для разблокировки активов несанкционных российских инвесторов

- 27 декабря 2022, 10:01

- |

Центральный депозитарий адресно направил своим клиентам список бумаг в разрезе мест хранения, которые могут участвовать в разблокировке; минимальный перечень данных для идентификации владельца (KYC и график мероприятий по разблокировке).

Согласно сообщению на сайте НРД, порядок приема документов будет предоставлен дополнительно.

Ранее сообщалось, что в конце прошлой недели НРД опубликовал предварительное описание процесса своего взаимодействия с клиентами и с депозитарием Clearstream для освобождения активов несанкционных российских инвесторов в рамках генеральной лицензии, выданной министерством финансов Люксембурга.

Предложенный порядок предусматривает, что разблокировка активов инвесторов и причитающихся им выплат осуществляется в рамках прямого взаимодействия между НРД и Clearstream.

Clearstream является заявителем, который обязан прекратить договоры с НРД не позднее 7 января 2023 года и представить в Минфин Люксембурга подтверждения, предусмотренные лицензией. Clearstream получает инструкции и все необходимые документы только от НРД.

( Читать дальше )

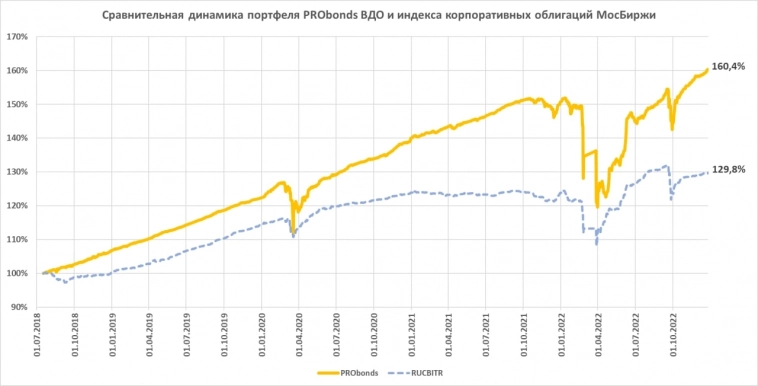

Портфель ВДО. 6,5% в 2022 году, 17,5% как перспектива. Сделки. А также про скольжение экономики вниз и передел собственности

- 27 декабря 2022, 08:13

- |

Результаты

И всё-таки давно названный уровень дохода 6,5% в этом году портфель PRObonds ВДО должен преодолеть. На 26 декабря набрано уже 6,4%, а до конца года еще 5 дней, или примерно еще 0,2% потенциального дохода. Накопленный за 4,5 года ведения результат превысил 60% (60,4%).

Внутренняя доходность портфеля (доходности к погашению / оферте входящих в него облигаций и доходность размещения денег) составляет сейчас 17,5%. Она неизбежно снизится после оферты в феврале по облигациям ГК Страна. Сдавать ли бумаги на оферте или удерживать в случае повышения купона по ним со стороны эмитента, решение февраля.

Оценки

Еще о будущем. В следующий год мы переходим с, вероятно, наилучшим соотношением доходности и риска в портфеле ВДО.

Да, нынешние доходности облигаций – отражение факта и ожиданий ухода российской экономики под лед. Но, предположу, что доходности в значительной мере учитывают уже и наиболее стрессовые сценарии нового года.

( Читать дальше )

Курва Джи. Кривая бескупонной доходности

- 27 декабря 2022, 07:33

- |

КБД, G-Curve или, если позволите, Курва Джи намекает, в каком состоянии сейчас находится экономика, какие настроения на рынке облигаций и является индикатором стоимости безрисковых заимствований на российском долговом рынке.

Кривая бескупонной доходности (zero-coupon yield curve) — кривая зависимости доходности однородных финансовых инструментов от их сроков, при условии, что промежуточные платежи отсутствуют.

( Читать дальше )

«Пионер-Лизинг» осуществил плановые купонные выплаты за декабрь 2022 года

- 27 декабря 2022, 07:19

- |

Инвесторы получили перечисленный эмитентом купонный доход в размере 12%, 13,5%, 13,75%, 17,89% и 19,5% годовых по пяти выпускам биржевых облигаций.

Купонные выплаты по выпуску серии БО-П01 начислены из расчета 12% годовых. Общая сумма выплат по выпуску составила 986 000 рублей, по одной бумаге — 9,86 рублей.

Пятилетний выпуск биржевых облигаций серии БО-П01 (4B02-01-00331-R-001P) объемом 100 млн рублей был размещен эмитентом в период с июня по декабрь 2018 г. По выпуску предусмотрено 60 ежемесячных купонов. Номинальная стоимость одной облигации — 1000 рублей. Купонная ставка определяется эмитентом на регулярной основе с учетом рыночной конъюнктуры.

В декабре эмитент выкупил по оферте 1 500 облигаций серии БО-П01 на 1 502 595 рублей (включая накопленный купонный доход).

Купонные выплаты по выпуску серии БО-П02 начислены из расчета 13,75% годовых. Общая сумма выплат по выпуску составила 3 390 000 рублей, по одной бумаге — 11,3 рублей.

( Читать дальше )

Артем Тимошевский: «Там, где повышается турбулентность, снижается конкуренция»

- 27 декабря 2022, 07:17

- |

II квартал 2022 г. стал крайне непростым для всей лизинговой отрасли: рост ключевой ставки, прекращение поставок техники известных западных производителей, неустойчивость бизнеса многих лизингополучателей перед внешними шоками и т.д. Но уже в III квартале началось постепенное восстановление рынка. Успешно адаптироваться к новой экономической реальности смогли компании с гибким подходом и хорошим запасом прочности. О том, как преодолел этот сложный этап и с какими результатами завершает год эмитент биржевых облигаций, компания «ТЕХНО Лизинг», — в интервью финансового директора Артема Тимошевского.

— По итогам девяти месяцев 2022 г. выручка «ТЕХНО Лизинга» снизилась на 39%, по сравнению с аналогичным периодом прошлого года, при этом мы видим рост чистой прибыли на 5,5%. С чем связаны такие результаты, как вы их оцениваете?

( Читать дальше )

Минфин перечислил НРД выплаты по евробондам с погашением в 2028 году

- 26 декабря 2022, 18:55

- |

Минфин России перечислил Национальному расчетному депозитарию (НРД) 10,9 млрд руб. (эквивалент $159,4 млн) на выплаты по евробондам со сроком погашения в 2028 году. Об этом сообщила пресс-служба ведомства.

Подробнее – в материале«Ъ».

Рынок ОФЗ: вчера, сегодня, завтра

- 26 декабря 2022, 17:13

- |

Большой объем размещения нового госдолга в 4 квартале нейтрально отразился на ценах. Доходность 10-летних ОФЗ осталась в диапазоне 10 – 10,3% годовых. Доходность ОФЗ срочностью до 1 года даже снизилась.

Позитивным фактором для рынка стало выполнение программы заимствований преимущественно за счет ОФЗ с плавающей ставкой купона. Флоатеры обеспечили 76% нового госдолга.

Около 90% новых ОФЗ выкупили банки, которые, в свою очередь, получили дополнительную ликвидность от ЦБР и самого Минфина. Федеральный бюджет за 11 месяцев 2022 г. исполнен с профицитом 557 млрд. руб., правительство увеличило размещение свободных средств в банках.

На ближайшую трехлетку федеральный бюджет запланирован с дефицитом. Чистое размещение ОФЗ в 2023 году ожидается на уровне 1,7 – 2,7 трлн руб. Влияние данного объема на рынок будет нейтральным при сохранении большой доли флоатеров в заимствованиях.

Если Минфин будет стремиться увеличить размещение ОФЗ с фиксированным купоном, это будет оказывать давление на цены.

( Читать дальше )

ООО "реСтор" успешно провело #ОСВО о замене аудитора!

- 26 декабря 2022, 15:28

- |

Решения, принятые общим собранием владельцев облигаций эмитента

Число голосов, которыми обладали лица, имеющие право голоса на общем собрании по данному вопросу повестки дня общего собрания: 3 000 000.

Число голосов, которыми обладали лица, имевшие право участия в общем собрании по данному вопросу повестки дня общего собрания: 3 000 000.

Число голосов, которое необходимо для принятия решения по данному вопросу повестки дня общего собрания: 1 500 001.

Число голосов, которыми обладали лица, принявшие участие в общем собрании, по данному вопросу повестки дня общего собрания: 2 209 965.

Результаты голосования:

Голосовали: «за» — 2 209 965; «против» — 0; «воздержался» — 0.

www.e-disclosure.ru/portal/event.aspx?EventId=P9IWS6oFgEORH2qnPi8AmA-B-B&attempt=1

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал