ОБЛИГАЦИИ

Итоги торгов ВДО за 07.02.2023

- 08 февраля 2023, 12:32

- |

7 февраля новых размещений не было.

Вновь отметим лидеров первичного размещения, которые вплотную приблизились к завершению этого процесса — это выпуски «АБЗ-1» 001P-03 и ЛК Роделен» БО 001Р-04. Компании с одинаковым уровнем рейтинга от «Эксперт РА» (ruBBB), но если «Роделен» предлагает инвесторам купон 14% на объеме 250 млн, то АБЗ — купон 14,25%, но и объем 1,5 млрд, да и дюрация заметно меньше (оба выпуска с амортизацией).

Неплохая динамика привлечения инвестиций и у других представителей лизинговой отрасли: «Лизинг-Трейд» 001P-06, «СОБИ-ЛИЗИНГ» 001Р-01. Если по дебютному займу «СОБИ» ставка установлена на уровне 16% и амортизация уже идет — по 3% в месяц, то по «Лизинг-Трейду»,

( Читать дальше )

- комментировать

- 164

- Комментарии ( 0 )

⚡️⚡️⚡️Горячая пятерка бондов

- 08 февраля 2023, 11:52

- |

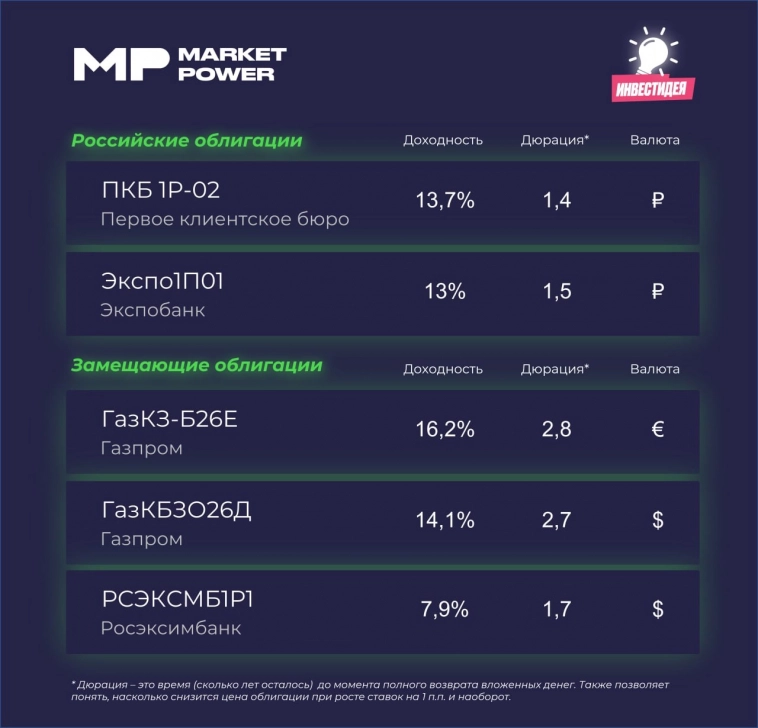

Market Power возрождает рубрику «Инвестидея»

💸В этом году мы не только расскажем вам о компаниях, акции которых могут принести неплохую прибыль, но и добавим в портфель надежных облигаций, которые не будут лишними, какой бы инвестиционной стратегии вы ни придерживались!

🎞Что такое облигации и зачем они нужны?

❓ПОЧЕМУ МЫ УВЕРЕНЫ В ЭТИХ БУМАГАХ?

🔹 Первое клиентское бюро (BBB+) — лидер коллекторского рынка. Занимает 30% на рынке просроченной задолженности. Исторически ежегодная собираемость в два раза покрывала текущий объем долга. Это позволит выдержать экстремальное ухудшение собираемости без ущерба для кредитоспособности.

🔹 Экспобанк (A-) 🔹 Экспобанк (A-) специализируется на автокредитовании и на кредитовании среднего и крупного бизнеса. Компания быстро росла еще до СВО, а после стала бенефициаром санкций за счет сокращения бизнеса

( Читать дальше )

Компания «Пионер-Лизинг» выплатила 39-й купон по 3-му выпуску биржевых облигаций

- 08 февраля 2023, 10:45

- |

8 февраля 2023 года ООО «Пионер-Лизинг» выплатило очередной купон по 3-му выпуску биржевых облигаций (ПионЛизБП3). Купонный доход 39-го купона на одну облигацию составил 11,1 руб., исходя из ставки купона 13,5% годовых.

Общая сумма выплат 39-го купона составила 4,44 млн руб. Выплата 40-го купона состоится 10 марта 2023 года.

26 ноября 2019 года эмитент начал размещение третьего выпуска ценных бумаг номинальным объемом 400 млн руб. с погашением 4 октября 2029 года. Средства от размещения ценных бумаг компания направила на финансирование новых лизинговых договоров.

Облигации ООО «Пионер-Лизинг» 1-го, 2-го, 3-го, 4-го и 5-го выпусков (ПионЛизБП1, ПионЛизБП2, ПионЛизБП3, ПионЛизБП4 и ПионЛизБР5) доступны у брокеров, аккредитованных на фондовом рынке Московской Биржи.

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

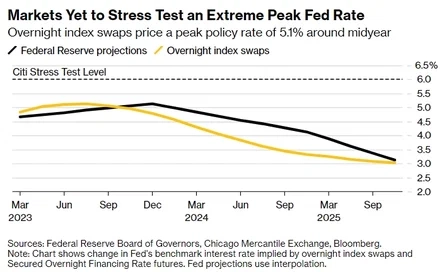

Аналитик Citi допустил рост ставки ФРС до 6% и укрепление доллара из-за переоценки

- 08 февраля 2023, 10:10

- |

По словам главы отдела торговых стратегий Citigroup Inc. в Азиатско-Тихоокеанском регионе, трейдеры игнорируют риск более высокого, чем ожидалось, пика процентных ставок в США, который может привести к болезненной распродаже как облигаций, так и акций.

По словам Мохаммеда Апабая, акции на рынках от США до Европы, от Гонконга до Кореи выглядят переоцененными и могут упасть в ближайшие три-четыре месяца, при этом доллар будет расти вместе с ожиданиями повышения ставок. По его словам, справедливая стоимость S&P 500 упадет ниже 3500 в этом году — снижение примерно на 15% по сравнению с текущими уровнями — и ожидается, что индекс Hang Seng вернет свой годовой прирост и упадет еще больше.

www.bloomberg.com/news/articles/2023-02-07/citi-s-apabhai-says-prepare-for-the-risk-fed-rates-hit-6«Группа «Продовольствие» удвоила объем экспорта

- 08 февраля 2023, 09:05

- |

В 2022 г. зернотрейдер поставил за рубеж 36 тыс. тонн сельхозпродукции.

По итогам 2022 г. «Группа «Продовольствие» увеличила объем экспорта на 112%, до 36 тыс. тонн сельскохозяйственной продукции. Компания продала за рубеж продукцию на 1,1 млрд рублей. Маржинальность бизнеса составила около 15%.

Наибольшую долю в продажах агросырья за рубеж составили зерновые и зернобобовые культуры. Рынками сбыта для алтайской гречки стали Литва, Латвия, Чехия, Турция и Казахстан. Киргизским партнерам компания поставила ячмень и пшеницу. В декабре «Группа «Продовольствие» отгрузила первую партию алтайской чечевицы в Испанию, а также направила пробную партию овсяных хлопьев в Сербию.

Удачное расположение Михайловского элеватора «Группы «Продовольствие» на границе с Казахстаном способствует увеличению поставок семян подсолнечника в страны Азии. В конце прошлого года компания отгрузила пилотную партию семян льна в Китай в объеме 1,58 тыс. тонн. Большие перспективы зернотрейдер связывает со сбытом зерновых в Монголию.

( Читать дальше )

Rounds и Boomin заключили соглашение о долгосрочном сотрудничестве

- 08 февраля 2023, 09:01

- |

Две российские онлайн-платформы, ориентированные на продвижение финансовых инструментов среди розничных инвесторов, заключили соглашение о стратегическом партнерстве. Rounds и Boomin будут совместно освещать деятельность компаний, выходящих на публичный рынок капитала.

На онлайн-платформе Rounds компании малого и среднего бизнеса могут разместить свои акции, а привлеченные инвестиции использовать для своего роста и развития. Финансовые инструменты, которые предлагает площадка, ориентированы на частных инвесторов. Rounds дает инвестору возможность приобрести акции перспективной компании на этапе preIPO, до начала её публичного размещения.

Антон Утехин, генеральный директор Rounds рассказал о планах по развитию сотрудничества: «Доля частных инвесторов на фондовом рынке выросла за последний год — в торгах акциями в отдельные периоды времени она уже составляет более 80%. При этом большинство компаний, которые недавно вышли на публичный рынок, являясь профессионалами в своей сфере бизнеса часто не знакомы со спецификой коммуникаций с инвесторами и акционерами. Им ещё только предстоит выстраивать качественные процедуры раскрытия информации для рынка и формировать корпоративную культуру работы компании. Мы планируем, что наше партнёрство с Boomin позволит помочь эмитентам в этом».

( Читать дальше )

О нужде и порче (про госдолг и рубль)

- 08 февраля 2023, 07:43

- |

На графиках – динамика внутреннего госдолга РФ (для справки – и внешнего госдолга) и динамика денежной массы (индикатор М2).

( Читать дальше )

Состоялась выплата купона по 2-му выпуску облигаций (КарМани БО-1-2) на сумму 5,097 млн рублей

- 07 февраля 2023, 19:09

- |

Размещение выпуска биржевых облигаций (КарМани БО-1-2) номинальным объемом 300 млн рублей было начато в апреле 2018 года. Организатор выпуска CarMoney – ИФК «Солид».

Дата выплаты по графику – 06.02.2023.

Ставка купона – 20,00% годовых.

Размер купона на 1 облигацию – 16,99 рублей.

Периодичность выплат – ежемесячно.

Следующая выплата по графику – 09.03.2023.

Погашение – 10.05.2023.

Знакомство с Selectel — ведущим провайдером IT-инфраструктуры в России

- 07 февраля 2023, 16:53

- |

В этом посте собрали информацию о том, чем живет Selectel: какие позиции занимаем на рынке, над какими продуктами работаем и с какими клиентами сотрудничаем ❤️🦖

Больше информации для инвесторов представлено на нашем сайте: https://selectel.ru/investors/

Если у вас остались вопросы, будем рады ответить на них под постом ↓

( Читать дальше )

Покупка облигаций в портфель на 10 лет или покупка ETF на облигации?

- 07 февраля 2023, 15:45

- |

Думаю сделать портфель из акций и облигаций на 10 лет с ребалансировкой 1 раз в год. Чтоб вложиться в облигации, нужно выбрать между покупкой самих облигаций или ETF из облигаций. Плюс в покупке пая в том, что не надо платить налоги на купоны. Минус- лишний риск в виде управляющей компании и «высокой комиссии» за управление.

Я считаю, что надо покупать только надежные облигации типа офз или корпоратов из голубых фишек.

Я рассматриваю эти фонды:

GPBM. Биржевой фонд от «Газпромбанк — Управление активами». В составе — облигации со средней дюрацией четыре года. Расходы на управление — 0,15% стоимости СЧА, объём которых составляет примерно 525 млн руб. Сопутствующие расходы на спецдепозитарий, регистратора и пр. составляют 0,2%. Таким образом, суммарные траты инвестора не превышают 0,35%. Очень большой спред в стакане. Вход и выход будут стоить 1%

GPBS. облигационный фонд от «Газпромбанк — Управление активами». В его составе облигации со средней дюрацией два года. Расходы на управление — 0,15% стоимости СЧА, Сопутствующие расходы составляют 0,2%. Таким образом, суммарные траты инвестора не превышают 0,35%.

Очень большой спред в стакане. Вход и выход будут стоить 1%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал