Норильский никель

Замещение евробондов - обязательно, но попозже

- 17 июля 2023, 17:20

- |

В ходе обсуждения проекта указа, по информации источников «Интерфакса», предлагалось прописать, что под требование об обязательном замещении не будут подпадать евробонды со сроком погашения до 1 июня 2024 года, в частности, из-за короткого срока обращения новых замещающих бондов. Но в итоге этот пункт из указа все же убрали, оставив в нем возможность исключений из общего требования только по решению правительственной комиссии по контролю за осуществлением иностранных инвестиций в порядке, установленном правительством.

«Практика показывает, что каждая ситуация уникальна, каждый выпуск уникален, условия уникальны и местоположение компании в международном пространстве тоже уникально.

( Читать дальше )

- комментировать

- 5.3К

- Комментарии ( 2 )

Фундаментальный анализ компании Норникель

- 09 июля 2023, 21:52

- |

Заметили ошибку или неточность в разборе? Буду благодарен если укажете на это.

Ссылка на файл с анализом:

disk.yandex.ru/d/rGgqpGTSpEQXfw

В реализацию стратегии развития города Норильска до 2035г будет вложено до 1,5 трлн рублей, в том числе более 150 млрд руб от компании ГМК Норильский никель

- 08 июля 2023, 10:15

- |

tass.ru/ekonomika/18223367

Дивидендный портфель. Акции РФ.

- 06 июля 2023, 15:44

- |

С февраля ничего не писал про дивидендный портфель, думаю что можно внести корректировки.

Дивидендный портфель – это портфель, который можно собрать для получения высоких дивидендов (компании РФ) в 2023 году. Не является индивидуальной инвестиционной рекомендацией.

🍏Татнефть прив.

Цена выросла с 322 до 498 рублей. Рост +56 процентов.

Стабильно платят дивиденды, около 15 процентов в прошлом году. Даже в этом году уже пришли дивиденды ( около 2х процентов или 6,8 рублей), должны заплатить в июле еще 27,7 рублей. Прогноз на 2023 был 46 рублей на акцию, теперь же можно пересмотреть в большую сторону. С учетом текущих выплат, дивиденд за 23 год может составить около 65 рублей или 13 процентов.

С 2007 года компания 4 раза понижала дивиденды. Покупал акции компании в октябре 2022 и январе, апреле 2023.

🍎Лукойл.

С февраля цена выросла с 3968 до 5298 рублей. Рост + 35 процентов.

Компания платила достаточно высокие дивиденды в прошлые годы. Прогноз по дивидендам был — 760 рублей (438 из них уже заплатили). На мой взгляд, вероятность выплаты высокая. В ближайший год могут заплатить еще 650 рублей или 12,5 процентов.

( Читать дальше )

ФСК Россети. Норильский никель.

- 27 июня 2023, 09:42

- |

Продолжаем отвечать на вопросы. Часть 2.

В прошлый раз написал свое мнение по НМТП и Интер РАО.

ФСК Россети.

Чистая прибыль за 22 год выросла до 52 млрд ( по РСБУ) + 88 процентов, а выручка

Всего до 253 млрд, на + 2 процента. Так же хорошо отчитываются дочки. Дочки продолжают платить дивиденды, по словам Рюмина (глава Россетей) все это продолжится.

А вот будут ли сами Россети это делать – большой вопрос. Я бы не стал делать на это ставку.

Компания относительно дешевая, стоит 2 прибыли и 0,5 выручки. Долг приличный – 240 млрд, чистый долг – 180 млрд, но в целом ничего страшного.

В соответствии с поручениями президента России на уровне правительства России сейчас рассматривается вопрос финансирования программы повышения надежности электроснабжения, рассчитанной на 2024-2026 годы. То есть расходы на модернизацию будут расти.

75 процентов компании принадлежит Росимуществу, то есть государству. Ждать здесь роста или высоких дивидендов не стоит.

( Читать дальше )

РУСАЛ будет требовать дивиденды с Норникеля?!

- 20 июня 2023, 11:33

- |

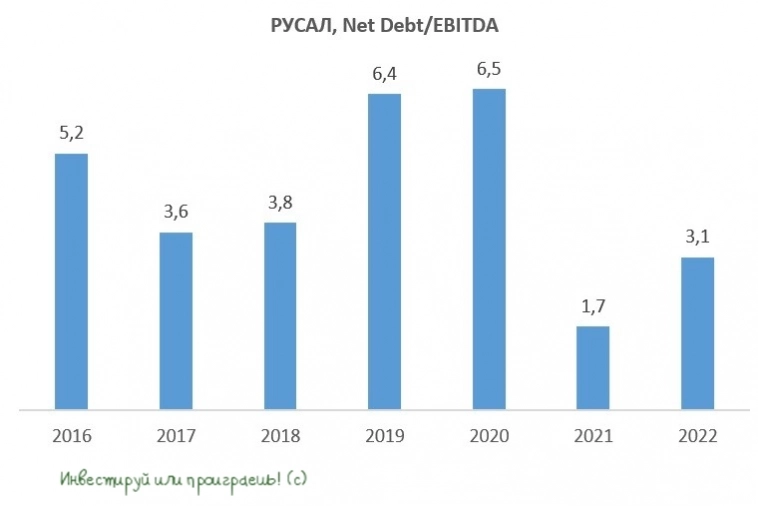

🇺🇦 В минувшем году РУСАЛ лишился поставок алюминиевого сырья из Украины, поскольку местные власти взяли под контроль Николаевский глиноземный завод, собственником которого была российская компания. Из-за геополитики поставки сырья прекратились также и из Австралии. Для производства 1 тонны алюминия требуется 2 тонны глинозема, поэтому РУСАЛу необходимо много сырья. В России нет крупных месторождений бокситов, поэтому их приходится доставлять с зарубежных месторождений РУСАЛа или импортировать из других стран.

⚒ За счёт строительства завода в Ленинградской области РУСАЛ планирует обеспечить до 60% своей потребности в глиноземе в России, сейчас этот показатель составляет 38%.

( Читать дальше )

Индекс Мосбиржи против «дивидендых аристократов РФ». Долги и ROE. Часть 2.

- 15 мая 2023, 10:36

- |

Специалисты пишут, что все просто… Нужно только найти компании с конкурентным преимуществом, желательно монополистов, учесть доходность на капитал и провести глубокий анализ отраслей и компаний… Это же просто, элементарно… Особенно если рассуждать о событиях десятилетней давности).

Как можно оценить доходность на капитал компании? Для этого есть мультипликатор ROE.

ROE показывает отношение чистой прибыли к собственному капиталу компании. Позволяет оценить эффективность и потенциальную доходность бизнеса. По-другому, коэффициент показывает, насколько эффективно компания использует деньги инвесторов для получения прибыли.

Например, ROE равен 10%. Значит, каждые 1 000 рублей капитала компании приносят 100 рублей чистой прибыли. Дальше прибыль реинвестируют для развития компании или выплачивают в виде дивидендов.

( Читать дальше )

ГМК Норникель: главная дивидендная интрига весны 2023 года

- 27 апреля 2023, 09:34

- |

💰Уже в пятницу, 28 апреля, Совет директоров ГМК Норильский Никель рассмотрит вопрос о дивидендах за 2022 год.

В начале года агентство РБК со ссылкой на свои источники поведало о том, что мажоритарий компании Владимир Потанин предложил направить на выплаты акционерам $1,5 млрд (напомню, что за 2021 год акционерам досталось $6,3 млрд). Источники РБК также отмечали, что второй крупнейший акционер компании — РУСАЛ, достаточно спокойно воспринял тогда заявление о необходимости сокращения дивидендных выплат.

Поэтому в качестве базового дивидендного сценария предлагаю нам ориентироваться именно на озвученные выше $1,5 млрд по итогам 2022 года, с возможностью получить в итоге даже чуть более высокие выплаты. Но об этом мы ещё с вами поговорим.

Многих акционеров ГМК Норильский никель смущает сильное снижение свободного денежного потока (FCF), который по итогам прошлого года составил всего лишь $437 млн:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал