НорНикель

Усиленные Инвестиции: обзор за 22 - 29 мая

- 01 июня 2020, 00:55

- |

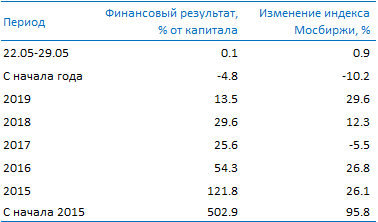

- Портфель вырос на 0.1% (-0.6% совокупно с учетом Highland Gold и Petropavlovsk на бирже LSE) против индекса Мосбиржи +0.9%. На этой неделе мы выпустили аналитическую записку по Русагро. Компания представляется потенциально привлекательной, записка доступна по ссылке: Русагро. Petropavlovsk -5.7%, Highland Gold -4.8% в пересчете на рубли. Портфель на LSE (включает только эти компании) на данный момент составляет 13.4% от совокупного

- По основным компаниям изменения: Тинькофф +5.8%, Русагро +0.8%, Норникель +0.5%, Полиметалл -4.5%, Полюс -1.2%, М.Видео -1.6%

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

( Читать дальше )

- комментировать

- 476

- Комментарии ( 0 )

Норникель - спрос на продукцию компании во 2 п/г может снизиться - Потанин

- 28 мая 2020, 09:56

- |

«Во втором полугодии не исключено дальнейшее падение мировых цен, вследствие чего может сложиться ситуация, когда мы не всю продукцию сможем реализовать из-за падения спроса. Не факт, что это произойдет, но если уж вы говорите про «капитанов» бизнеса, то мы, образно говоря, должны быть готовы к любой погоде. И мы готовимся, разрабатываем «план В» на случай, если дела пойдут по негативному сценарию»

Возможен перенос реализации некоторых инвестиционных проектов, но компания не планирует обращаться за государственной поддержкой.

«Напротив, я считаю, что крупный бизнес может и должен сам помогать и государству, и обществу, и малому и среднему бизнесу. Например, в своих регионах «Норникель» пошел навстречу предпринимателям, дали каникулы по аренде и коммунальным платежам: это более 50 млн руб. в месяц»

источник

И снова на всех рынках позитив. Дивидендное ралли в России в самом разгаре. Обзор рынка 25.05.2020г.

- 25 мая 2020, 21:38

- |

Почему? И как долго он продлится?

Сумеет ли НорНикель закрыть свой ГЭП, разбираем, что и почему?))

МОИ ПОРТФЕЛИ ЛУЧШЕ РЫНКА БОЛЬШЕ ЧЕМ В ДВА РАЗА!!!

И долгожданная позитивная новость для всех подписчиков.!!!

Об этом и не только в данном видео.

Усиленные Инвестиции: обзор за 15 - 22 мая

- 24 мая 2020, 23:43

- |

- Норникель взлетел на 11.6% (с учетом дивидендной отсечки) против индекса МосБиржи +4.5%, несмотря на укрепление рубля. Позитивен рост цен на палладий, никель, медь и платину. Негативно удорожание мазута и увеличение стоимости электричества в Восточной Сибири. Целевая цена снизилась на 1.3%, потенциал роста уменьшился на 9.3%. На неделе были совершены купли-продажи из-за высокой волатильности.

- Русагро вырос на 6.6%. Позитивен рост стоимости сахара. Негативно снижение цен на мясо.Компания отлично отчиталось за 1кв2020: выручка + 18% год к году, EBITDA Adj +56% год к году. Среди факторов, повлиявших на рост EBITDA, расширение производства свинины в Тамбовской области, рост доходов от приобретаемого бизнеса «Солнечные Продукты» в связи с переходом работы с ним по принципу толлинга (прибыль оставалась на Солнечных Продуктах) на схему аренды (прибыль остается в Русагро), а также увеличение курса доллара. На рост выручки также повлиял рост потребления сахара на фоне пандемии. В итоге целевая цена и потенциал роста сильно увеличились. Компания вошла в ТОП-3 наиболее привлекательных. На неделе была совершена покупка.

( Читать дальше )

ДТС №3: Как заработать на дивидендах Норникеля 21.05.2020

- 22 мая 2020, 07:23

- |

ДТС №3: Как заработать на дивидендах Норникеля 21.05.2020

Введение

21.05.2020 последний день с дивидендами торговались акции Норникеля (GMKN). Уже в пятницу 22.05.2020 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

На рынках вновь коррекция, как долго она продлится. Доллар уже ниже 71₽,, нефть 36$

- 21 мая 2020, 22:04

- |

Обзор рынка за 21 мая.

На рынках началась коррекция после трех дней бурного роста.

Как долго она продлится?

Почему доллар ниже 70₽ никому не нужен.

У НорНикеля дивидендная отсечка.

Nvidia выпускает отчёт за Iкв, стоит ли фиксироваться до его выхода?

Об этом и не только в этом видео.

( Читать дальше )

ДТС №2: Как заработать на дивидендах Норникеля 21.05.2020

- 21 мая 2020, 12:59

- |

ДТС №2: Как заработать на дивидендах Норникеля 21.05.2020

Введение

21.05.2020 последний день с дивидендами торгуются акции Норникеля (GMKN). Уже в пятницу 22.05.2020 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

21.05.2020г. НАСТРОЕНИЕ РЫНКОВ. Отношения США и КНР вводят рынки в ступор.

- 21 мая 2020, 09:59

- |

Общее настроение рынков нейтральное и смешанное. Если посмотреть на нефть, то она вновь продолжает расти и прибавляет уже больше 2%. И это конечно позитив для нашего рынка.

Азия торгуется как и вчера разнонаправленно. Ожидаемо Китай немного падает. США продолжает обвинять Китай во всех смертных грехах. Вчера после заявлений о том, что возможен делистинг китайских компаний с американской биржи акции поднебесной рухнули. А также уже впрямую говорят, что Китай должен Америке 9трлн$.

( Читать дальше )

ДТС №1: Как заработать на дивидендах Норникеля 21.05.2020

- 20 мая 2020, 22:20

- |

ДТС №1: Как заработать на дивидендах Норникеля 21.05.2020

Введение

21.05.2020 последний день с дивидендами торгуются акции Норникеля (GMKN). Уже в пятницу 22.05.2020 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

НЕФТЬ ВЫШЕ 36$. ДОЛЛАР УЖЕ НИЖЕ 71.5₽ Дивидендное ралли началось!!!

- 20 мая 2020, 22:03

- |

Обзор рынка за 20 мая.

Сегодня нефть выросла выше 36$, как долго продлится ее рост?

Курс доллара продолжает падать по отношению к рублю.

Российский рынок уже восстановился на 50% от своих хаев.

Почему стоит вкладываться в российские акции.

НорНикель 23000₽ сумеет ли обновить свои максимумы.

Об этом и не только в данном видео.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал