НорНикель

Дивиденды в российских акциях: Формируем долгосрочный портфель - Атон

- 01 июня 2021, 16:56

- |

· Текущая средневзвешенная дивидендная доходность портфеля составляет 8.1%.

· Покупка дивидендных акций – одна из лучших долгосрочных инвестиционных стратегий. Средняя рублевая доходность компаний, которые входят в наш портфель, за последние десять лет составила 14.9% в год.

Ожидаемая дивидендная доходность портфеля составляет 8.1%, а его кумулятивная доходность может превысить 30% за три года. Портфель отличается хорошей диверсификацией и близок по структуре к индексам МосБиржи. В него вошли следующие компании: Газпром, ЛУКОЙЛ, Газпром нефть, Норникель, АЛРОСА, Северсталь, ММК, Сбербанк (привилегированные акции), ВТБ, Московская Биржа, МТС, Магнит, Х5, Эталон и Юнипро.

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 1 )

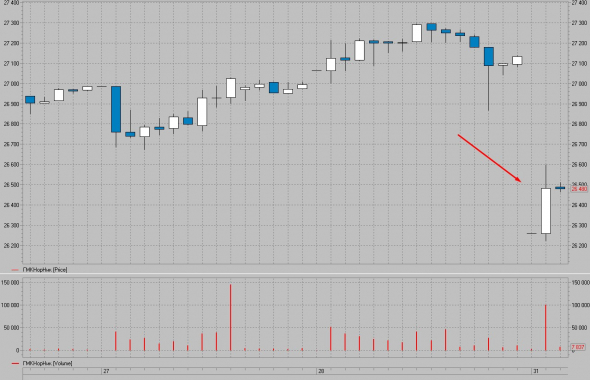

ДТС №3: Как заработать на дивидендах Северстали и Норникеля 31.05.2021

- 31 мая 2021, 08:57

- |

ДТС №3: Как заработать на дивидендах Северстали и Норникеля 31.05.2021

Введение

28.05.2021 последний день с дивидендами торговались акции Северстали (CHMF) и Норникеля (GMKN). Уже в понедельник 31.05.2020 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

ДТС №2: Как заработать на дивидендах Северстали и Норникеля 28.05.2021

- 28 мая 2021, 17:35

- |

ДТС №2: Как заработать на дивидендах Северстали и Норникеля 28.05.2021

Введение

28.05.2021 последний день с дивидендами торгуются акции Северстали (CHMF) и Норникеля (GMKN). Уже в понедельник 31.05.2020 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

Сооснователь платформы Cleantech Club: «Норникель» играет важнейшую роль в «зеленой революции»

- 26 мая 2021, 17:33

- |

Усилия российского горно-металлургического гиганта по переходу к «зеленой экономике» сегодня были высоко оценены как представителями федеральных властей, так и международными экспертами. Мнения специалистов были озвучены сегодня во время презентации «Норникелем» отчета об устойчивом развитии за 2020 год.

За минувший год ГМК предприняла немало новых шагов в вопросах содействия «зеленой экономике»: продолжает масштабные инвестиции в экологичный рост своего производства, за счет цифровых решений налаживает максимально прозрачный промышленный процесс. Сохраняя статус одной из самых современных инновационных компаний в мире, «Норникель» удается завоевывать позиции одного из ключевых игроков на рынке металлов, которые необходимы для низкоуглеродного мира. «Тренд на «зеленую экономику» и возобновляемую энергетику создает высокий спрос на металлы. И «Норникель» улавливает этот тренд и, как глобальный игрок, задает в этом процессе тон. Уверен, что все предпринятые меры позволят компании нивелировать ситуационные потери», — считает заместитель министра промышленности и торговли РФ Алексей Беспрозванных.

( Читать дальше )

Реструктуризация бизнеса - умеренно позитивный фактор для инвестиционного кейса Русала - Атон

- 20 мая 2021, 10:56

- |

Русал рассматривает возможность выделения активов с высоким углеродным следом с целью повышения стоимости бизнеса, для чего планируется создание двух предприятий, реализующих различные стратегии. По итогам выделения новая компания получит в собственность наименее экологичные активы (Братский, Иркутский, Новокузнецкий, Волгоградский и Кандалакшский алюминиевые заводы общей производственной мощностью около 2.5 млн т алюминия в год, а старая компания под новым названием AL+ сохранит за собой наиболее экологичные активы — Красноярский, Тайшетский, Саяногорский и другие заводы (общей мощностью также около 2.5 млн т металла в год). Русал намерен сосредоточиться на усилении позиций в качестве ведущего производителя алюминия с низким углеродным следом, а новая компания займется развитием внутреннего рынка, обладающего значительным потенциалом роста. Предлагаемая трансформация должна быть одобрена акционерами, регуляторами и кредиторами.

Акции новой компании предполагается распределить на пропорциональной основе между нынешними акционерами UC Rusal — а, следовательно, ни оценка стоимости, ни распределение между двумя компаниями долговой нагрузки (и доли Норникеля) не имеют особого значения. Куда важнее потенциал создания стоимости, который, на наш взгляд, у этой сделки весьма значителен. «Зеленый» алюминий с низким углеродным следом можно реализовать с премией к котировкам LME и потенциально избежать эконалогов ЕС, а ESG-ориентированный дивизион может торговаться с более высокими мультипликаторами, чем группа РУСАЛ. Поэтому, на наш взгляд, потенциальная реструктуризация бизнеса — умеренно позитивный фактор для инвестиционного кейса РУСАЛа в долгосрочной перспективе. Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА по бумаге.Атон

Норникель остановил небольшую утечку топлива на Таймыре

- 19 мая 2021, 12:07

- |

Резервуар №99 ранее находился в ремонте, затем были проведены контрольные обследования. После перекачки топлива на резервуаре №99 будут проведены дополнительные работы по устранению выявленных в ходе испытаний недостатковисточник

Сочетание множества факторов создает прочную основу для дальнейшего роста котировок Русала - Велес Капитал

- 14 мая 2021, 22:10

- |

Финансовые показатели. В 1-м квартале 2021 г. цена реализации Русала увеличилась на 14% г/г, превысив 2 100 долл. за т. Однако ралли мировых цен полноценно отразится в операционных и финансовых результатах 2-го квартала. Мы ожидаем, что по итогам 2021 г. выручка компании вырастет на 38%, до 11,8 млрд долл. EBITDA превысит 3 млрд долл., свободный денежный поток – 1 млрд долл. До 2022 г. Русал реализует масштабную инвестиционную программу с ежегодным CAPEX на уровне 1 млрд долл. Тайшетский алюминиевый завод, запуск которого запланирован на 3-й квартал 2021 г., позволит компании нарастить производство алюминия на 430 тыс. т, или на 10%. После завершения ключевых проектов в 2023 г. капитальные затраты могут снизиться до 600 млн долл., что обеспечит ощутимую прибавку к FCFF.

Состояние отрасли. По данным Русала, в 1-м квартале 2021 г. мировой спрос на алюминий достиг 16,4 млн т, в то время как предложение составило 16,8 млн т. Таким образом, на рынке образовался небольшой профицит в размере 0,4 млн т, однако 10 мая это не помешало цене металла в моменте превысить 2 600 долл. за т. Так дорого алюминий стоил лишь 3 раза за всю историю. Русал ожидает, что в 2021 г. мировое потребление алюминия вырастет на 5-6% во многом благодаря началу массовой вакцинации. При текущей стоимости металла производственные мощности, которые были убыточны в 2020 г., стали рентабельными, поэтому к концу 2021 г. стоит ожидать как минимум коррекцию мировых цен на алюминий. Себестоимость тонны алюминия Русала находится на уровне 1 500 долл. за т, поэтому даже в случае отката мировых цен до 2 000-2 100 долл. за т компания покажет достойные финансовые результаты. В долгосрочной перспективе серьезную поддержку ценам окажет решение китайских властей ограничить внутренние мощности по производству алюминия до 45 млн т в год. По состоянию на март 2021 г. выплавка алюминия в Китае достигла 38 млн т, поэтому ограничение мощностей способно привести к дефициту металла в стране в обозримой перспективе.

MSCI. Русал является наиболее вероятным кандидатом на попадание в индекс MSCI Russia в 2021 г. В марте Русал по размеру FIF обошел ВТБ, занимающий последнее место в индексе. В мае индексный комитет добавил Русал в список эмитентов, которые могут быть включены в MSCI. По нашей оценке, акциям компании необходимо вырасти лишь на 10%, чтобы FIF достиг минимального порога в 2,5 млрд долл. С учетом ралли цен на алюминий и отставания от аналогов Русал имеет высокие шансы на попадание в MSCI в августе или ноябре 2021 г.

Дивиденды «Норникеля». Переход на выплаты дивидендов Норникеля из свободного денежного потока произошел намного раньше, чем мы ожидали. И хотя дивидендная формула в 2021 г. остается предметом дискуссий между Интерросом и Русалом, высока вероятность выплаты 75-100% FCFF. В нашем базовом сценарии Норникель по итогам 2021 г. направит на дивиденды 75% свободного денежного потока, который будет находиться под давлением из-за выплаты экологического штрафа и возросшего CAPEX. Русал в таком случае получит лишь 619 млн долл., что в 2 раза меньше уровня 2020 г. В качестве компенсации за снижение выплат Норникель объявил о выделении Быстринского ГОКа и выкупе акций. Байбэк ограничен 3,4% УК, поэтому Русал не сможет продать значительную часть пакета в Норникеле. Однако даже символическое участие в выкупе поспособствует тому, что рынок начнет учитывать стоимость доли в Норникеле в капитализации Русала. На данный момент рыночная оценка пакета в Норникеле (16,2 млрд долл.) сопоставима с EV Русала (16,8 млрд долл.), так как инвесторам неочевидны перспективы монетизации доли и разрешения акционерного конфликта.

Быстринский ГОК. ГРКБ – молодой проект Норникеля, в структуре выручки которого доминируют медь (36%), золото (33%) и железорудный концентрат (20%). С начала года цена меди выросла на 30%, железной руды – на 50%. Стоимость золота немного скорректировалась, однако его абсолютная цена близка к историческому максимуму. На фоне благоприятной ценовой конъюнктуры выделение ГОКа, в котором Русал получит 14%, пришлось как нельзя кстати. Ранее собственный капитал ГРКБ был оценен в 3,2 и 4,1 млрд долл. Русал уже договорился с Интерросом о продаже своей доле в ГОКе за 570 млн долл. С учетом мультипликаторов ближайших аналогов (Полюс, Polymetal, KAZ Mineral и IRC) рыночную капитализацию ГРКБ можно оценить в 5 млрд долл., что соответствует 700 млн долл. на долю Русала.

Долговая нагрузка. При текущих ценах на алюминий Русал, имеющий одну из самых низких себестоимостей в мире, способен генерировать более 1 млрд долл. FCFF. Компания продолжит получать дивиденды Норникеля в размере 600-800 млн долл. в год, а в конце 2022 г. возможен бонус в виде продажи доли в Быстринском ГОКе. Эти факторы, дополненные высокими ценами реализации, позволят Русалу радикально снизить долговую нагрузку. Согласно нашим расчетам, чистый долг к концу 2021 г. уменьшится до 4,1 млрд долл., а в 2023 г. – приблизится к нулю. Финансовое оздоровление на горизонте нескольких лет открывает путь к выплате дивидендов, которые могут составить 3-4 руб. на акцию. 18 мая 2021 г. совет директоров Русала рассмотрит вопрос о дивидендах, выплата которых не осуществляется с 2017 г. Мы допускаем, что в связи с резким ростом цен на алюминий компания выплатит небольшие дивиденды. На наш взгляд, рациональнее направлять все свободные средства на гашение долга, однако возобновление выплат, несомненно, станет мощным краткосрочным драйвером роста котировок Русала.Сучков Василий

ИК «Велес Капитал»

Акции Норникеля сохраняют значительную часть потенциала - Финам

- 06 мая 2021, 17:19

- |

Мы сохраняем рекомендацию «Покупать» и ранее обозначенную целевую цену в районе 31 738 руб. за акцию с потенциалом дальнейшего роста 18,2% в перспективе до одного года.Калачев Алексей

ГК «Финам»

Драйверами для акций «Норникеля» выступают:

— впечатляющий рост стоимости металлов до их исторических максимумов, в частности меди (на 79,6% с начала года) и особенно – палладия (на 20,7% с начала года), который формирует основную часть выручки компании;

( Читать дальше )

Потенциал роста акций ВТБ не исчерпан - Финам

- 06 мая 2021, 16:01

- |

Андрей Верников, директор департамента инвестиционного анализа и обучения ИГ «УНИВЕР Капитал» полагает, что 90% акций в ближайшее время выстрелят, но вниз. На снижении стоит посмотреть на «Норильский Никель», на акции «Мосбиржи», на акции «Сбербанка». «Короче, на компании с растущим бизнесом или имеющие защиту от санкций США», — добавил эксперт.

В то же время Алексей Антонов, главный аналитик «Алор Брокер», подчеркнул, что сейчас думать о формировании портфеля — не очень удачная идея. Большинство бумаг перед закрытием реестров. Текущий отрезок май-июнь, наоборот — хороший момент для сокращения позиций.

Ксения Лапшина, аналитик ИК QBF, в свою очередь, считает, что в настоящий момент индекс МосБиржи торгуется на исторических максимумах и, соответственно, большинство входящих в него акций тоже. «Глобально, рост если и будет, то затяжной. Глядя на динамику зарубежных площадок, действительно велика вероятность коррекции. Если хочется зайти в позиции сейчас, то стоит обратить внимание на дивидендные бумаги, на недооцененные активы, которые отстают от рынка или еще не восстановились после мартовского падения в прошлом году. Но лучше не торопить события и подождать лучшей точки входа. Среди наиболее перспективных секторов мы в настоящий момент выделяем потребительский сектор, финансовый, добывающий, электроэнергетиков и металлургов», — заявила Ксения Лапшина.

По мнению Михаила Зельцера, к.э.н., эксперта по фондовому рынку «БКС Мир инвестиций», в фаворитах остаются акции «Газпрома»: при сохранении текущих цен на рынке газа и динамики объемов прокачки, дивиденд будущего периода может взлететь и к 30 руб., в таком случае переписать максимумы 2020 г. бумагам не составит труда. Фишкой года, ожидавшей раскрытия потенциала, как только процесс резервирования замедлится, были и акции ВТБ. При этом, несмотря на почти 50% рост за последние 1,5 месяца, потенциал не исчерпан. Интерес представляют и металлурги с их впечатляющей доходностью, но только после решения с ФАС. «А вопрос входа в рынок в текущий момент просто стоит взвесить с учетом преобладания рисков коррекции», — полагает эксперт.

Георгий Ващенко, начальник управления операций на российском фондовом рынке ИК «Фридом Финанс», отмечает, что в ближайшей перспективе стоит поставить на рост «голубых фишек», прежде всего, бумаг финансового и сырьевого сектора. Они пока слабо отыгрывают тенденции в экономике и на рынке сырьевых товаров. Если в США поднимут ставки, то это, на мой взгляд, приведет только к дальнейшему росту цен на сырье, в конечном счете, к росту инфляции. Циклические акции — то, на что стоит поставить сейчас. Бумаги IT сегмента и ритейла не стоит сбрасывать со счетов. Сейчас они отстают, но, вероятно, пойдут в рост вслед за сырьевыми бумагами.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал