Налог

Дивиденды или продажа акции с последующим выкупом?

- 21 марта 2019, 14:11

- |

Всем известно, что после выплаты дивидендов образуется гэп примерно равный величине дивидендов. В связи с этим у меня возникла мысль — а зачем платить НДФЛ с дивидендов? Можно ведь продать акции в день Т-2 до отсечки и купить на следующий по цене меньшей на величину дивидендов на акцию.

Произвел небольшой подсчет:

Р0 – цена в день Т-2

Рн – цена приобретения акции

D – дивиденд, руб. на акцию

с – ставка комиссии брокера и торговые сборы биржи

t – ставка НДФЛ

Если:

Р0 * с + (Р0 – D) * с > D * t, то выгоднее продать акции и выкупить их на следующий день, чем получать дивиденды. При ставке НДФЛ – 13%, комиссия брокера должна быть не менее 0,6842% за сделку. Насколько мне известно, таких комиссий у нормальных брокеров даже близко нет.

Однако, если акция была изначально куплена по цене меньшей Р0, то может возникнуть налогооблагаемый доход от продажи ЦБ. В таком случае, необходимо выяснить при какой цене покупки это будет выгодно. Если:

Р0 * с + (Р0 – D) * с + (Р0 – Рн) * t > D * t, то опять выгоднее продать акции, чем получать дивиденды. Отсюда можно вычислить равновесную Рн при нулевых комиссиях брокера:

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 21 )

Попал с налогами: прошу помочь с советом

- 19 марта 2019, 14:54

- |

Добрый день.

Всё же не зря говорят, что рынок очень опасная среда. И на нём может произойти всё угодно.

Вот и меня коснулась эта неочевидная и невидимая рука биржи.

Пару дней назад получил письмо с налоговой инспекции, где меня уведомили, что подают на меня в суд с целью взыскания задолженности по НДФЛ. Прочитав его, я начал составлять для себя полную картину произошедшего.

Оказывается, требование о взыскании ещё за 2016 налоговый период. Тогда был очень неудачный для меня год, где я словил жёсткий тильт. Торговал я как акциями, так и фьючерсами. На срочном рынке всё было достаточно успешно, а вот после перехода на рынок акций всё пошло наперекосяк. У брокера было открыто несколько счетов, в том числе единый счёт. И вот таким образом за тот год от счёта практически ничего не осталось. Конечно я очень огорчился, что нарушил систему и поддался тильту, но всё же это рынок.

После звонка брокеру оказалось, что они посчитали НДФЛ по разным базам для акций и некоторых фьючерсов. И все эти данные отправили в налоговую инспекцию так как являются налоговыми агентами. Таким образом, счёт в 2016 году был практически слит и по нему не было дохода. Но по хитрой системе налогообложения я оказывается заработал виртуальную прибыль. Со счёта я не выводил средства, о чём есть соответствующие отчёты.

( Читать дальше )

Всевидящее недремлющее око: ФНС в автоматическом режиме получила данные об активах россиян в 58 странах - РБК

- 05 марта 2019, 09:47

- |

ФНС в автоматическом режиме получила данные об активах россиян в 58 странах — РБК

Налоговая служба подвела первые итоги международного автоматического обмена финансовой информацией. Данные о счетах, трастах и незадекларированных доходах россиян передали 58 юрисдикций, включая Британские Виргинские и Каймановы острова, Маврикий и другие офшоры и низконалоговые юрисдикции.

Федеральная налоговая служба (ФНС) РФ получила данные о зарубежных активах россиян в 58 юрисдикциях — в рамках международного автоматического обмена финансовой информацией, к которому Россия присоединилась с сентября 2018 года. Об этом порталу РБК сообщили представители налогового ведомства.

«Это совершенно новый уровень налоговой прозрачности. Если раньше нужно было делать запрос в компетентный орган иностранной юрисдикции, то теперь информация о наличии зарубежного счета у конкретного налогоплательщика сама поступает и доступна по нажатию кнопки», — приводит издание слова заместителя главы ФНС Алексея Оверчука.

( Читать дальше )

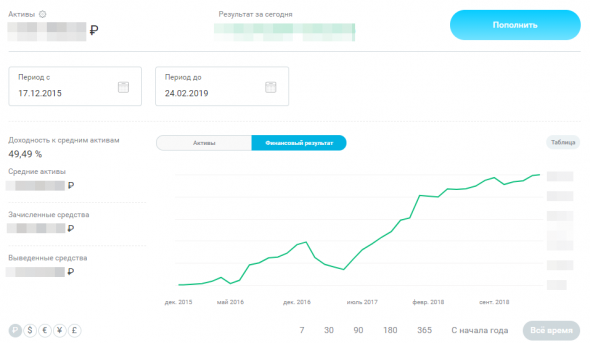

Итоги инвестирования 2016-2018

- 25 февраля 2019, 12:33

- |

Общий итог с конца 2015 года примерно следующий.

В течение года я стараюсь пополнять портфель и докупать инструменты согласно выбранным пропорциям, но с учетом их текущей стоимости (предпочитаю брать то, что упало =). Стараюсь ничего не продавать, только докупать.

В конце года считаю текущие доли инструментов в портфеле, продаю то, что выросло, докупаю то, что упало. Всё как по учебнику.

Ранее вкладывался в ПИФы ВТБ, в ОМС. Сейчас есть обычный брокерский счет и ИИС.

В этом году ИИС планирую закрыть (прошло уже 3 года) и открыть заново, пополнив на нужную сумму (посмотрю на НДФЛ за текущий год).

За годы инвестирования решил для себя, что играть на рынке — не для меня. Здесь я стараюсь сохранить и немного приумножить то, что заработал по основному виду деятельности. Может быть когда-нибудь получится сохранить столько денег, сколько необходимо для «пенсионных дивидендов», чтобы не зависеть финансово от работы.

Однако, поддержание жизни на приемлемом социальном уровне в текущей ситуации требует все больше средств, а скатывание вниз грозит бедой. Поэтому приходится искать баланс между инвестициями и удовлетворением текущих потребностей. Здесь стараюсь руководствоваться принципом: можешь купить одну дорогую вещь, если хватает денег на две (или три) таких.

Ниже статистика за 3 года (за каждый год в отдельности), как я открыл брокерский счет.

( Читать дальше )

Сможет ли ЦБ ограничить доступ населения к рынку форекс? И зачем ему это нужно

- 22 февраля 2019, 20:05

- |

Единственный способ реализации такого предложения — блокировать переводы физических лиц форекс-компаниям. Однако, те самые мелкие игроки, о которых ЦБ проявляет такую заботу, по большей части пользуются электронными платежными системами типа WebMoney, которые ЦБ не контролирует (и вряд ли когда-нибудь будет в полном объёме). Поэтому забота о зачастую проигрывающих неквалифицированных инвесторах — сказка про белого бычка. Как ЦБ планирует сократить кредитное плечо участников рынка с 50 до 30, вообще непонятно, для этого ему придётся проверять все сделки. Или его устроит формальное упоминание об этом в правилах? Реально оно и сейчас не 50.

Единственный способ реализации такого предложения — блокировать переводы физических лиц форекс-компаниям. Однако, те самые мелкие игроки, о которых ЦБ проявляет такую заботу, по большей части пользуются электронными платежными системами типа WebMoney, которые ЦБ не контролирует (и вряд ли когда-нибудь будет в полном объёме). Поэтому забота о зачастую проигрывающих неквалифицированных инвесторах — сказка про белого бычка. Как ЦБ планирует сократить кредитное плечо участников рынка с 50 до 30, вообще непонятно, для этого ему придётся проверять все сделки. Или его устроит формальное упоминание об этом в правилах? Реально оно и сейчас не 50.А вот для средних и крупных инвесторов, работающих через серьёзных брокеров, это создаст определённые проблемы, поскольку пополнения и снятия со счёта у них делаются через банковские переводы, которые ЦБ как раз вполне может блокировать. Тут, скажете вы, тоже всё просто, пройдите квалификацию и торгуйте себе на здоровье. А вот тут то собака и зарыта. Это будет чем-то вроде регистрации для самозанятых. ЦБ получит возможность «взять на карандаш» всех средних и крупных спекулянтов. А дальше, всё что угодно. И более плотный налоговый контроль — это самое безобидное. Например, ЦБ, когда будет знать, чьи конкретно переводы проверять, запретить им работать через нелицензированных брокеров (а лицензированные — сплошь отечественный производитель). То есть реальная цель — загнать всех либо на Московскую Биржу (которая сама превратилось в кухоньку, вспомните декабрьский сквиз по нефти), либо к отечественным брокерам. Против последних я ничего не имею, но (!!!), даже о тех, которые мне очень нравились по работе на РФР, я не слышал положительных отзывов по работе на западных рынках. Да и усиленный контроль со стороны государства тоже оптимизма не внушает.

Последнее тоже можно обойти, что многие и будут делать. Например, открыть банковский счет в одной из стран, не присоединившихся к системе автоматического обмена финансовой информацией: США, Тайланд, Черногория и Грузия. И через него пополнять брокерский счёт и выводить с него средства. Но это всё на свой страх и риск. Штраф за то, что вы не зарегистрировали банковский счет в налоговой, достаточно велик и составляет от 75% до 100% от оборота по этому счёту. А, если зарегистрировали, придётся сдавать в налоговую отчёт по нему.

Так что сия инициатива, как и почти все последие инициативы властей, сведётся к тому, чтобы больше контролировать и налогооблагать, ничего нового.

Убыток через зарубежного брокера – зачем сдавать декларацию 3-НДФЛ?

- 22 февраля 2019, 12:42

- |

Доброго дня всем. Хочу обратить внимание на следующее – многие из вас получили убытки по итогам торговых операций на фондовом рынке через зарубежного брокера за 2018 год. Обязанность по сдаче налоговой декларации 3-НДФЛ не возникает.

Но, есть свое «но». У большинства из вас были выплаты дивидендов. Посмотрите на отчеты вашего брокера. Даже если у вас был выплачен 1 доллар дивидендов (пусть даже с него был удержан налог), вы обязаны отчитаться и сдать декларацию 3-НДФЛ.

Не забывайте об этом. Пусть даже там к доплате в Россию налога будет 1 рубль, но сам факт «не сдачи» документа может привести к штрафу в 1000 рублей.

Иногда мне пишут и спрашивают – а можно потом, когда убытки сальдировать, тогда и показать дивиденды? Нет, это неправильно. Потому что при сальдировании убытка за 2018 год декларация будет составляться уже за другой год, а забытые дивиденды были именно в 2018 году.

Проверьте ваши отчеты. Удачного вам декларирования. Пишите, задавайте ваши вопросы.

Люди добрые, проконсультируйте!

- 19 февраля 2019, 14:46

- |

Отдельный брокерский счет для ОФЗ.

- 16 февраля 2019, 18:14

- |

Ошибка в программе ФНС России – будьте внимательны

- 14 февраля 2019, 12:32

- |

Доброго дня всем!

Спешу написать этот пост для тех, кто самостоятельно готовит декларацию 3-НДФЛ для уплаты налога и сальдирования убытка. Особенно это касается тех налогоплательщиков, которые получили доход за пределами РФ. Например, у вас иностранный брокер.

Как мы знаем, есть чудесная программа ФНС России, бесплатная, с помощью которой можно ввести данные самостоятельно на основании уже подготовленного отчета по зарубежному брокеру.

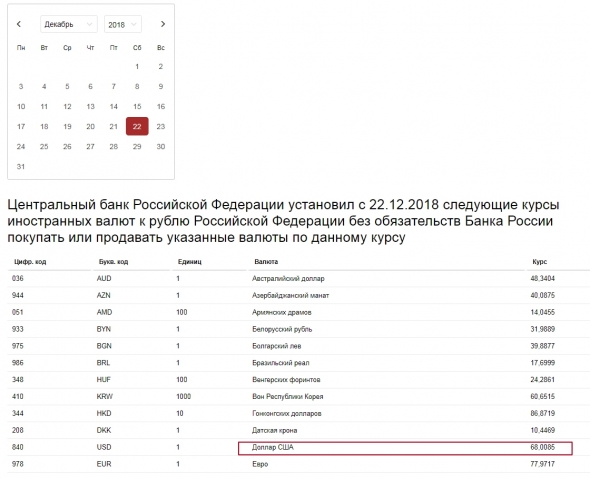

Я обнаружила в ходе работы, что в этой программе в декабре 2018 года внесены неверно курсы доллара. Другие валюты не проверяла. Сейчас покажу на картинках, о чем идет речь.

Например, нас интересует доход от 24 декабря 2018 года. Пусть вы получили доход 52 доллара. Чтобы внести их в состав декларации, надо узнать количество рублей. Если делаем вручную по курсу ЦБ РФ – то получаем курс доллара на 24.12.2018 = 68,0085 рублей. (На фото стоит на сайте ЦБ РФ рада 22.12.2018, потому что там суббота 22 число и 24 число – понедельник). Можно ради примера взять другие даты и вы увидите, что курс стоит «На неправильном месте».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал