НОВОСТИ

Набиуллина не любит решать, но надо - Инфляция растёт

- 12 января 2021, 21:01

- |

Инфляция в РФ в 2020 году составила 4,91% против 3,04% годом ранее, инфляция из месяца в месяц, то есть с ноября по декабрь выросла на 0.8%

А теперь давайте приплюсуем сюда январский рост цен на нефть, на топливо, праздничные дни, новые налоги, прогрессивная шкала НДФЛ, новые акцизы, сезонный фактор, праздники и ТАК ДАЛЕЕ – в итоге получим, что с декабря по январь инфляция ещё больше ускорится. (вероятно рост доллара будет поддерживать рост цен и далее)

Что это значит? А значит это то, что экономическое восстановление в РФ будет тормозится, а учитывая, что ЦБ РФ сейчас находится в тяжёлом положение, так как придётся действовать. ЦБ РФ не очень любит принимать решения и действовать, к тому же когда такой тяжёлый выбор. ЦБ придётся повышать ставку, тем самым снижая привлекательность нашего долга и тормозя экономическое восстановление.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 28 )

Почему Саудовская Аравия пошла на такое большое добровольное сокращение и разрешила России нарастить добычу?

- 11 января 2021, 20:10

- |

🤔Для простого гражданина России цены на нефть играют слишком важную роль, так как к сожалению экономика России продолжает зависеть от цен на нефть. Любое колебание цен на нефть отражается на рубле. И поэтому давайте поразмышляем над нефтяными хитросплетениями.

Саудовская Аравия готовится вернуться на мировые рынки капитала с продажей облигаций, нацеленных на привлечение около 5 миллиардов долларов для покрытия финансовых потребностей, увеличившихся из-за падения цен на нефть в прошлом году и из-за пандемии.

Учитывая то, что недавно Саудовская Аравия пошла на то, чтобы добровольно сократить добычу нефти на 1 миллион баррелей в сутки, то возможно Саудовская Аравия готовится к какому-то новому шоку. Хотя может всё гораздо проще, так как бюджет Саудовской Аравии строится на ценах нефти выше $80.

Очень много разговоров идёт о том, что Байден будет пытаться договариваться с Ираном по ядерной сделке и снимет нефтяное эмбарго с Ирана, но у Ирана есть условие о котором арабские аналитики часто пишут:

🔥Иран хочет чтобы США компенсировали нахождение под эмбарго и заплатили $75 миллиардов.

Очень сомневаюсь, что США готовы заплатить Ирану такие деньги, да и в обогащение урана, Иран зашёл по данным СМИ уже слишком далеко.

( Читать дальше )

Биткоин не золото

- 11 января 2021, 13:58

- |

🍪Goldman Sachs про Bitcoin:

▪️Биткойн по-прежнему сильно коррелирует с акциями и из-за своей высокой волатильности действует скорее как рискованный, а не защитный актив, поскольку большая часть спроса, приходящего на рынок прямо сейчас, является спекулятивным.

▪️Мы думаем, что эта неотъемлемая рискованность, а также неопределенная нормативно-правовая среда означают, что до более массового институционального внедрения криптовалюты, если это произойдет, еще далеко.

Неоднократно говорил вам о том, что Bitcoin это не защитный актив Goldman'ы со мной согласны 🙃 — здорово! Bitcoin ещё долгое время будет просто спекулятивным активом, так как никто не захочет рисковать и видеть как за день Bitcoin теряет 10-20% стоимости. Ну и в очередной раз повторю: деньги институционалов очень пугливы, так как эти деньги регулируются и если институционалы потеряют в один день 40% стоимости своих активов, то кто будет возмещать деньги институционалов? Заметьте, то малое количество хедж фондов которые сейчас вкладываются в Биткоин, сразу после того как вложились бегут кричать об этом в СМИ, так как они пытаются спекулировать на ожиданиях частных инвесторов.

( Читать дальше )

На долларе намечается долгосрочная тенденция.

- 10 января 2021, 11:40

- |

Если смотреть только на график Индекса доллара США, то исходя из временных промежутков прошлых падений Индекса доллара США к нижней границе канала, мы имеем что Индекс доллара США может до 2026 года находится в нисходящем движение до уровня 60.

Как мы видим у Индекса доллара США имеется долгосрочная тенденция к постоянному снижению.

При таком раскладе EURUSD поднимется выше 1.7, что кажется невозможным из-за проблем ЕС с инфляцией. EURUSD по 1.7 уничтожит экономику Еврозоны, а валютные войны ещё никто не отменял. К тому же, стабильная инфляция выше 2% уровня в США прогнозируется уже в 2022-2023, но возможно и раньше. Доходность по 10-летним казначейским бумагам растёт, что в итоге приведёт к возврату инвесторов в казначейские бумаги США и удорожанию доллара.

Ну и остальные страны просто не позволят США обесценить так свою валюту, возможен и сценарий графика “Вариант 2”.

☝🏻Но и в США не захотят такой дорогой доллар как на графике «Вариант 2», так как он будет бить по экономике.

( Читать дальше )

Где находится реально Фондовый рынок США?

- 09 января 2021, 20:50

- |

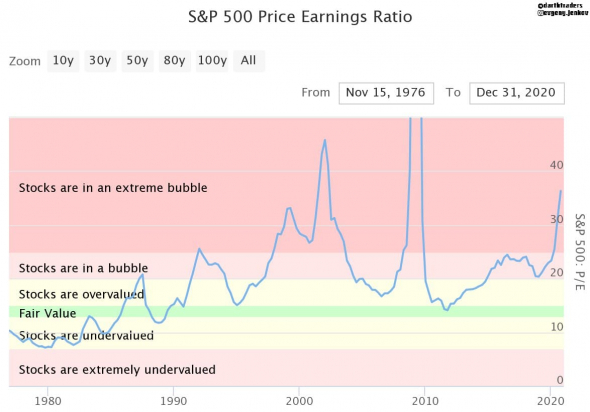

Это график соотношение цены и прибыли S&P 500, самый популярный мультипликатор для оценки компаний P/E.

Как видим, акции компаний находятся в зоне экстремального пузыря и сильно перекуплены, но не так сильно как в кризис 2008 или пузырь доткомов.

С другой стороны, весь P/E S&P 500 тащат на себе акции технологических компаний или правильнее будет сказать: акции высокой капитализации.

А теперь представьте, если в основном растут техи (или акции высокой капитализации), то учитывая данный график, можно только себе представить как перекуплены акции техов (или акций компаний высокой капитализации).

Ну и ещё хочу обратить ваше внимание на то, что зона справедливой стоимости (зелёная зона на графике), частенько магнитит к себе.

Когда? И почему? Случится то, что приведёт P/E S&P 500 в зелёную зону…??.. Впереди же по данным мировых аналитических агентств и организаций нас ждёт только экономическое восстановление)

( Читать дальше )

Весна лучшее время для коррекции

- 09 января 2021, 11:19

- |

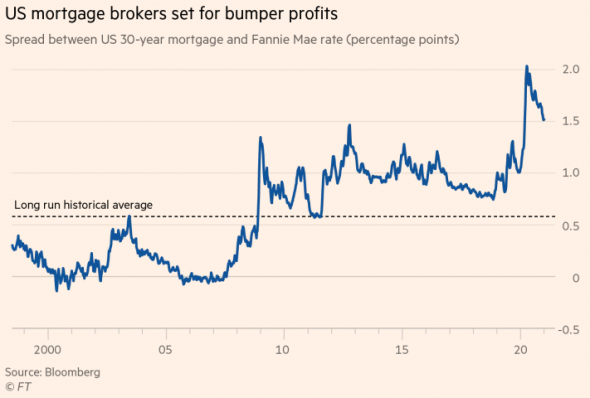

Кредиторы США считают, что пространство для снижения ставок по ипотеке ещё есть и даже много, и более того, в 2021 году по прогнозам ставки по ипотеке будут снижаться.

Последнее значение индекса цен на жилье Case-Shiller в США, которое имеет двухмесячный лаг, показывал рост цен на 8,4% в октябре.

Это очень интересно, так как пару дней назад Эванс из ФРС заявлял, что мы можем увидеть разовое повышение цен на строительные материалы из-за ограничений предложения. Цены на сталь растут, цены на нефть растут, цены на жильё растут, пространство для снижения ставок по ипотеке есть, инфляционные ожидания растут, доходность по 10-летним облигациям растёт, а значит рост инфляции в США к весне может быть даже выше прогнозов.

☝🏻Кларида из ФРС вчера тоже заявил о том, что к весне инфляция в США перешагнёт 2% из-за сезонного фактора.

Смущает только то, что безработица в США остаётся высокой на росте инфляции в момент пандемии. Получается снижение безработицы будет ещё сильнее ускорять инфляцию и пока всё складывается так, что пандемия весной останется, а стимулирующие меры начнут тормозить (не сворачивать).

( Читать дальше )

Кларида из ФРС сигналит о завершение раунда стимулирования

- 08 января 2021, 20:17

- |

Кларида председатель ФРС опубликовал сегодня:

Экономический прогноз США и денежно-кредитная политика и главные тезисы – это то, что COVID создаёт риск для краткосрочных перспектив, но перспективы всего 2021 года улучшились и потребуется некоторое время для улучшения ситуации с безработицей и экономической активностью.

Клорида так же отметил, что:

Снижение безработицы не спровоцирует ужесточение денежно-кредитной политики.

ФРС оказывает мощную поддержку экономике.

☝🏻Из этого, мы делаем вывод, что риторика ФРС резко изменилась с абсолютного негатива в конце 2020 года (ну помните о постоянно неопределённости) в сторону того, что экономика восстанавливается и восстановится.

Далее Кларида в интервью сообщил, что ожидает инфляцию за 2020 год выше прогноза, а весной инфляция перешагнёт за 2% уровень из-за сезонного фактора.

( Читать дальше )

Кому плохо от высоких цен на нефть?

- 08 января 2021, 18:37

- |

Как ранее я писал в соей идее – ОПЕК поддержит любой лонг на нефти и вот нефть марки Brent практически $56.

Но, отметить тут хочу не то, что нефть предсказуемо дошла практически до $56, а то что про переработчиков нефти ОПЕК совершенно забыли. Экспортёры сейчас радуются растущим ценам на нефть, но вот ограничения которые вводятся из-за нового штамма коронавируса, тормозят потребление топлива, а значит переработчикам приходится переплачивать за нефть в момент низкого спроса.

Температура в Пикине упала до самого низкого значения за 55 лет и пока температура в Азии низкая, только это может хоть как-то поддерживать спрос, но как только придёт потепление, кажется, у ОПЕК будут новые проблемы. Хотя, может к тому времени скорость вакцинирования выйдет на новый уровень и цепочки поставок начнут восстанавливаться, вместе со спросом на нефть.

До прихода Байдена не вижу причин для сильной коррекции цен на нефть, ну если конечно же не будет какого-то чёрного лебедя.

P.S. не забудь поставить лайк в поддержку автору и подписаться на блог. Спасибо)

Инфляция и безработица в США

- 08 января 2021, 17:58

- |

Инфляционные ожидания в США растут с ростом числа лиц, не имеющих постоянной работы.

Сигнал к тому, что стимулирующие меры США работают не совсем правильно и более того, после прихода Байдена ситуация с инфляционными ожиданиями может стать хуже. Рост инфляции и/или инфляционных ожиданий будет тормозить стимулирующие программы, что равно торможению роста Фондовых Рынков. Доллар же при таком сценарии будет наконец-то расти!

Безработица в США остаётся проблемой.

- 08 января 2021, 16:51

- |

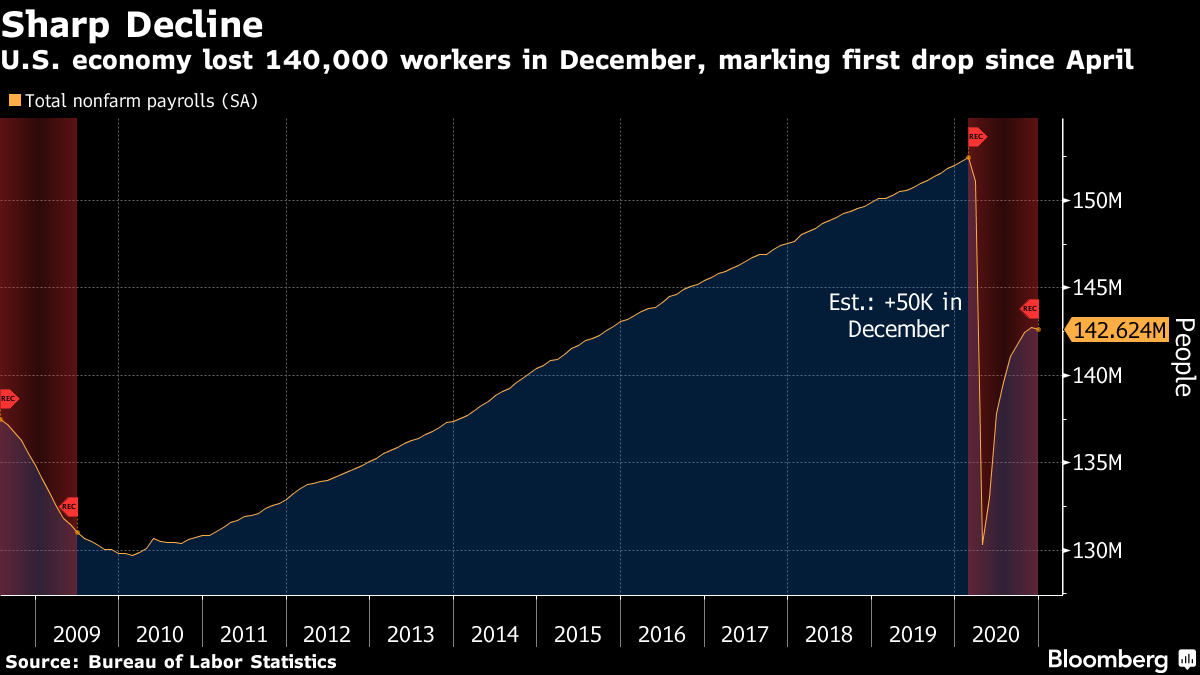

- Количество рабочих мест вне с/х секторе в декабре упало на 140 000 человек.

- Количество рабочих мест в государственных и местных органах власти сократилось на 52 000

- Уровень безработицы не изменился 6,7%.

- Средняя почасовая оплата для всех сотрудников, занятых в несельскохозяйственном секторе, выросла на 23 цента, или 0,8 процента, за месяц до 29,81 доллара США в декабре 2020

Восстановление рабочих мест в декабре 2020 в США замедлился, о чём нас предупреждала ФРС, но никто не думал, что сокращение будет таким большим, так как консенсус прогноз был рост на 71 тысячу рабочих мест. Единственным оптимизмом остаётся то, что уровень безработицы остался на уровне 6.7%, а не вырос до 6.8%.

Безработица отражает состояние экономики США, но вот Фондовый Рынок США растёт так, словно экономика США находится в более чем идеальном состояние.

На таких показателях, хоть Индекс доллара США замедлил своё падение, но вряд ли пока он может расти!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал