НОВОСТИ

Вернёт ли Байден Иран в сделку? сняв нефтяное эмбарго

- 28 января 2021, 14:05

- |

🛢Секретарь США Блинкен немного внёс ясности в сделку США с Ираном, а именно сообщил, что пока от неё далеки.

Блинкен заявил, что Иран вышел из под контроля и для того, чтобы заключить ядерную сделку, Ирану придётся сначала выполнить условия сделки, а для выполнения условий сделки, Ирану потребуется время.

Так, напоминаю:Иран сообщал, что если США хотят сделку по ядерному вооружению, то им придётся снять санкции, эмбарго и так далее.

👫Теперь тёрки вероятно будут из разряда: ты первый. Нет ты. Давай вместе. Нет ты первый.

😮Представитель Организации по атомной энергии Ирана Бехруз Камалванди: Менее чем за 3 месяца мы установим 1000 ядерных центрифуг. Мы одновременно производим и устанавливаем эти машины.

В настоящее время Иран располагает 17 кг обогащенного на 20% урана по версиям СМИ (может это и не так).Для изготовления ядерной боеголовки нужен уран со степенью обогащения более 90%.В соответствии с условиями ядерной сделки 2015 года Иран может обогащать уран до 3,67%. Ранее до выхода Трампа из ядерной сделки, Тегеран держал уровень обогащения урана в пределах 4,5%.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Возвращение России к высоким процентным ставкам

- 27 января 2021, 20:40

- |

Инфляция в РФ с 19 по 25 января составила 0,2%, в годовом выражении достигла 5,3%

Под конец 2018 года, в момент роста инфляции в России к 5% и при рубле у 70 (тогда диапазон был 60-70), Банк России активно повышал ставку.

☝🏻Сейчас ситуация аналогичная, а значит на февральском заседание вероятность роста процентной ставки увеличивается.

В копилку к тому, что Банк России увеличит ставку уже в Феврале, взгляните на Индекс Государственных облигаций России — он находится на минимуме с апреля 2020 года, да с того самого апреля когда цена на нефть Brent была у $27. Получается то, что привлекательность наших ОФЗ продолжает падать, а значит Минфину будет сложно предлагать ОФЗ на аукционе.

По последним аукционом видно, что спрос превышает предложение, но предложение от Минфина не такое большое, чтобы оценить спрос, а план продаж Минфина 1 триллион в первом квартале.

В связи с тем, что инфляция высокая, ставка рекордно низкая, а план Минфина амбициозный, то Банку России придётся ужесточать монетарную политику увеличивая привлекательность долга.

( Читать дальше )

МВФ о России в последнем прогнозе

- 26 января 2021, 21:24

- |

МВФ дали прогноз и по России и тут давайте поподробнее:

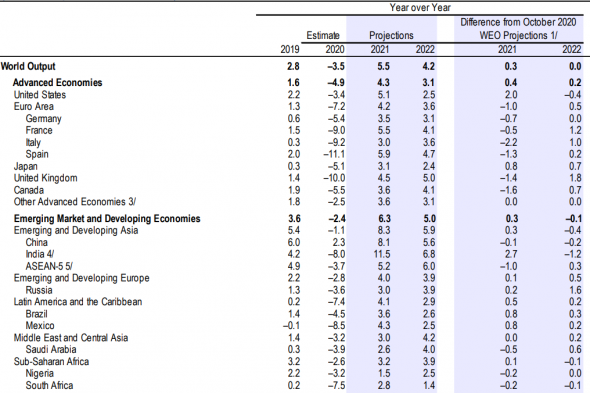

▪️Октябрьский прогноз МВФ (от 2020 года) предполагал, что в 2020 году в России ВВП упадёт на -4.1%, но в январском прогнозе (от 2021 года) МВФ предположили, что снижение ВВП России всё таки было на -3.6% — не сильный рывок.

▪️В октябрьском прогнозе МВФ (от 2020) прогнозировалось, что ВВП России в 2021 году вырастит на 2.8%, но уже в январском прогнозе (от 2021) прогнозируется, что рост ВВП России в 2021 году будет +3%.

🤔Если смотреть на динамику изменения прогноза, то какого-то рывка нет, а учитывая то, что в России медленно идёт вакцинирование, то экономическая активность из-за медленной вакцинации может быть сдержанной, что повлияет на итоговый рост ВВП.

🧐Кроме того, медленная вакцинация во всём мире, может так же снизить и рост мировой экономической активности, что приведёт к более сдержанному спросу на нефть, чем предполагалось, а риск дополнительной иранской нефти на рынке, может снизить доход сырьевых стран и собственно говоря затормозить рост ВВП России.

( Читать дальше )

Прогнозы МВФ, ожидание и реальность.

- 26 января 2021, 21:14

- |

МВФ выпустили очередной экономический прогноз, так вот я предлагаю взглянуть не на цифры, а на динамику:

В октябрьском (от 2020) прогнозе МФВ, прогнозировалось, что мировая экономика в 2020 году снизится на -4.4%, а в январском (от 2021) прогнозе МВФ предполагает, что падение в 2020 было на -3.5%. Учитывая, что в январском (от 2021) прогнозе, прогнозируется рост ВВП в 2021году на 5.5%, то как мне кажется – это 5.5% в 2021 году справедливая цифра и больше вряд ли будет, так как вакцинация в мире идёт очень медленно, а экономическое неравенство растёт.

Вот с прогнозом МВФ по экономике США всё иначе. В октябрьском прогнозе (от 2020) прогнозировалось падение ВВП в 2020 на -4.3%, но в январском прогнозе (от 2021) предполагается падение ВВП в 2020 на -3.4%, и прогнозируется рост в 2021 году на +5.1%, когда в октябрьском прогнозе (от 2020) прогнозировался рост в 2021 году всего на +3.1%. Тут мы с вами видим великолепную динамику по изменению прогнозов в сторону повышения чуть ли не в два раза на фоне шустрого вакцинирования в США и огромных денежных стимулов – в связи с этим по моим ощущениям рост ВВП США будет выше прогноза МВФ в 2021 году.

( Читать дальше )

Байден практически как Трамп

- 26 января 2021, 15:55

- |

🗣Домбровскис из ЕС: ЕС все еще оценивает приказ Байдена «покупать американские», но работает над открытыми рынками закупок

Смысл «покупать американские» в том, что Байден закрывает лазейки, теперь правительство будет закупать только внутренние товары, примерно на $600 миллиардов.

Это то, о чём я вчера и говорил ТУТ. Есть ощущение, что Байден под маской доброты и сотрудничества продолжает вести политику протекционизма (как и Трамп «Америка превыше всего», «покупать американские» может нарушать правила ВТО о субсидирование), к тому же Байден не собирается пока снимать пошлины с Китая и собирается использовать многосторонний поход.

Вопрос в том, мудр ли Байден на столько, чтобы балансировать между внутреннем субсидированием и прекрасными отношениями с союзниками? Так как если Байден оступится, то нас ждёт санкционная перестрелка.

P.S. поставь лайк автору. Мне нужен твой лайк.

Еженедельный обзор рынков

- 25 января 2021, 19:00

- |

ЕЖЕНЕДЕЛЬНЫЙ ОБЗОР РЫНКОВ: 25/01/2021 — 29/01/2021г

Добрый день, уважаемые Инвесторы!

Заседание ФРС в среду 27 января

С момента декабрьского митинга произошло три ключевых события: прежде всего это приход 'blue wave' (президент и конгресс от демократической партии США), экономические отчеты (розничные продажи и рынок труда за декабрь) показали ухудшение ситуации, а на должность Министра финансов назначена Джанет Йеллен. Следствием этих факторов стал стремительный рост доходностей государственных облигаций США.

На ближайшем заседании не ожидается изменения политики ФРС и новых экономических прогнозов. Это значит, что пристальное внимание инвестиционного сообщества будет приковано к пресс-конференции главы центрального банка — Джерома Пауэлла. Вероятно риторика главы будет нейтральной — с одной стороны негативная динамика по экономическим отчетам, с другой — начало вакцинирования, снижение темпов роста заболеваемости COVID-19 и принятый пакет фискальных стимулов.

( Читать дальше )

Закрытие Keystone XL не увеличит спрос на нефть из России

- 23 января 2021, 22:11

- |

🛢Решил подробнее разобраться, как закрытие Байденом нефтепровода Keystone XL повлияет на рынок нефти?

И сначала думал (ошибочно), что закрытие Keystone XL подстегнёт спрос на тяжёлую нефть из России в будущем, но потом углубившись в нефтепроводы Канада-США понял (с помощью Rystad Energy), что имеющиеся нефтепроводы Канады вполне могут удовлетворить увеличение спроса на тяжёлую нефть. Смотрите:

Keystone XL увеличит перекачку тяжёлых сортов нефти примерно на 830 тысяч баррелей в день. В настоящее время Канада экспортирует около 3,8 млн баррелей в сутки в США. Аналитики ожидают, что в ближайшие несколько лет этот показатель вырастет до 4,2-4,4 млн баррелей в сутки. По данным Rystad Energy, расширение трубопроводов Канада-США, которое в настоящее время ведется, добавит более 950 000 баррелей в сутки.

Закрытие Keystone XL убивает двух зайцев, так как и экологи довольны и в зависимость к ОПЕК не попали, но третий заяц пока под вопросом, а именно рабочие места. Keystone XL мог дать новые рабочие места, кроме того, Байден может запретить разработку нефтяных месторождений на федеральных землях (что очень сложно будет сделать, но возможно) и этот запрет тоже ударит по рабочим местам. Хотя его зелёная энергетика намеренна компенсировать потерю рабочих мест от нефтедобычи.

Получается запрет Keystone XL не увеличит спрос на Российскую тяжёлую нефть, так что тут пока облом😒

P.S. Поддержи автора лайком и подписывайся на телегу ТУТ

Рост экономики США - конец стимулов

- 22 января 2021, 18:16

- |

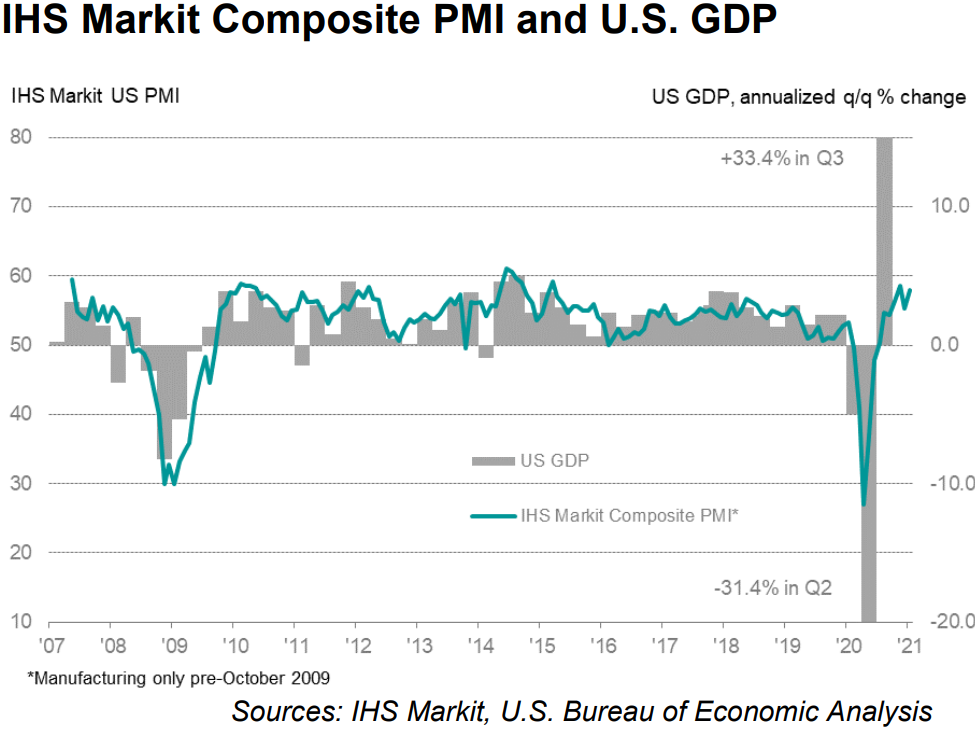

▪️Индекс деловой активности США в производственном секторе январь: 59.1 (57.1 в декабре)

▪️Индекс деловой активности США в сфере услуг за январь: 57,5 (53.8 в декабре)

▪️Композитный индекс деловой активности США за январь: 58,0 (55.3 в декабре)

🗣Если смотреть отчёт IHS Markit, то там написано следующее:

Мало того, что в последние два месяца дефицит предложения развивался темпами, ранее невиданными в истории исследования, но и цены также выросли из-за дисбаланса спроса и предложения. Следовательно, инфляция затрат на вводимые ресурсы также достигла рекордного уровня и оказала дальнейшее повышательное давление на средние отпускные цены на товары и услуги.

🤔ФРС выстрелили из денежной пушки и попали прямо в цель. Теперь, чтобы эффект не снижался ФРС будут поддерживать риторику РИСКОВ ДЛЯ ЭКОНОМИКИ, то есть будут постоянно нам рассказывать о страхах пандемии.

Но вакцинация, грамотная политика ФРС, грамотные фискальные стимулы и низкий доллар, восстанавливают экономику США, более быстрыми темпами, чем ожидалось (хотя есть плохая тенденция в безработице).

( Читать дальше )

Как заблокировать новости, которые давят на психику

- 22 января 2021, 15:09

- |

Опасный тренд для Фондовых рынков.

- 22 января 2021, 12:24

- |

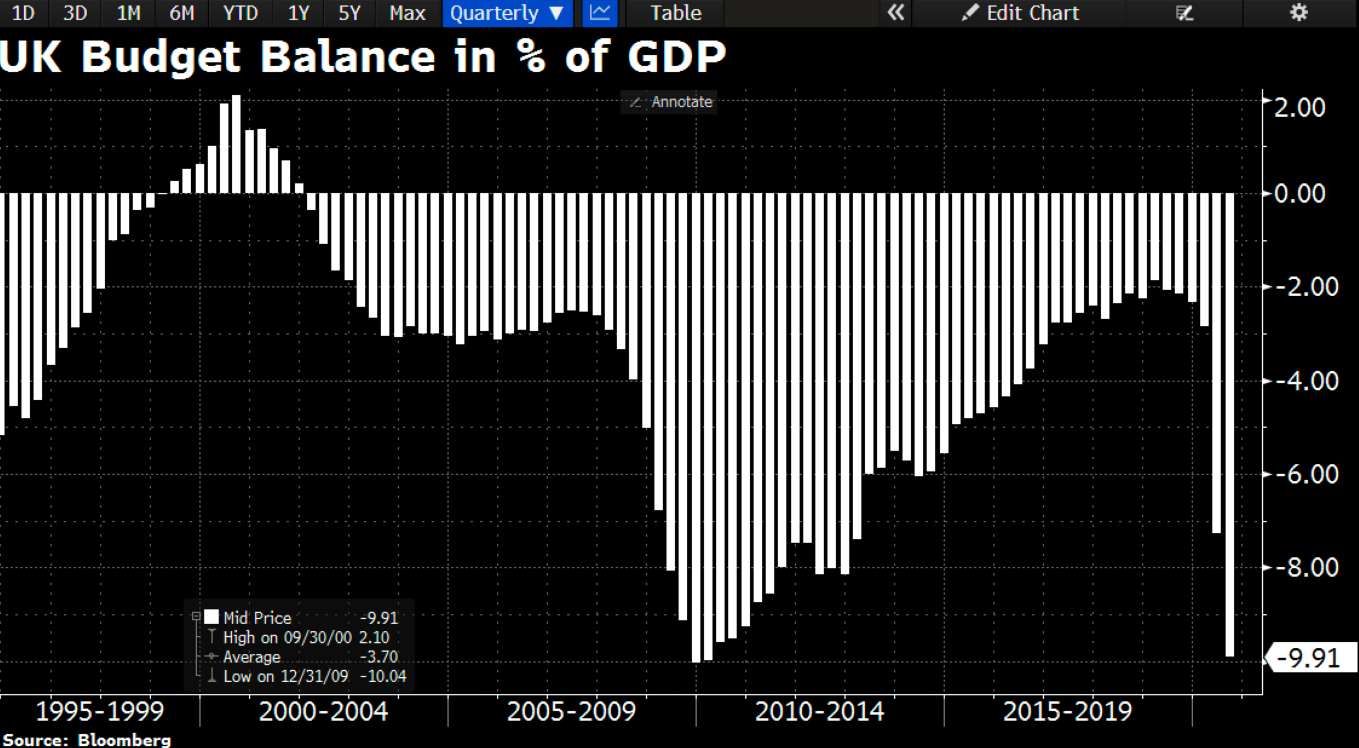

Согласно данным Управления национальной статистики, опубликованным в пятницу, только в декабре расходы в Великобритании превысили налоговые поступления на 34,1 миллиарда фунтов стерлингов, поскольку расходы на поддержку компаний и домохозяйств в период кризиса возросли. Общий дефицит Великобритании возрос до рекордных 270,8 млрд фунтов стерлингов (370 миллиардов долларов). Из-за новых мер поддержки объявленных в Великобритании, дефицит бюджета может составить около 20% ВВП, что вдвое превышает уровень после финансового кризиса.

Кроме того, сегодня Великобритания отчиталась по розничным продажам, которые оказались значительно ниже прогнозов, но выше, чем показатели до COVID19.

На торговлю Великобритании давит бюрократия возникшая из-за Brexit.

😖Канцлер казначейства Сунак, поговаривают уже готовится к повышению налогов на богатые компании, но у меня в голове не укладывается вот что:

Премьер-минист Великобритании Джонсон говорил, что хочет сделать Великобританию «благоприятнейшей страной для бизнеса», но повышение налогов для компенсации расходов кризиса COVID19, точно не сделает в ближайшее время Великобританию благоприятной страной для бизнеса.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал