SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Мысли дилетанта

Писал дневник, решил немного выложить. Часть 2

- 07 сентября 2013, 19:03

- |

Осталось чуть меньше 2-ух недель до даты, которую все ждут уже на протяжении трех месяцев – публичное выступление Бена Бернанке. Рынки живут ожиданиями прибылей, убытков, восстановлений и упадков корпораций, экономик,… Сегодня каждый надеется, что Бен внесет некоторую ясность в нынешнюю денежно-кредитную политику проводимую ФРС. В пятницу председатель Федерального резервного банка (ФРБ) Канзаса Эстер Джордж призвала, чтоб FOMC внесла ясность в отношении стимулирующей программы QE 3.0. Думаю, что все же ясность некоторая будет, но не думаю, что программу сократят уже в сентябре этого года, а как и писал ранее, что только в декабре начнут ее сокращение, как раз к началу выпуска 2-ух летних долговых бумах с плавающей процентной ставкой, выпуск которых запланирован на январь 2014 года. Чего же стоит ожидать от сворачивания QE на фондовых рынках. По этому вопросу больше споров и чаще они неконструктивны. Давайте посмотрим, как реагировал фондовый рынок на рост доходностей по десятилетним бумагам.

( Читать дальше )

( Читать дальше )

- комментировать

- 20 | ★7

- Комментарии ( 14 )

Писал дневник, решил немного выложить.

- 07 сентября 2013, 15:04

- |

Очень часто в “зомбоящике” слышно, как кто-нибудь рассказывает о бизнес циклах, о депрессиях, о спадах и об отклонениях от долгосрочного тренда роста. Так было не всегда. До 18 века экономики стран вообще не претерпевали никаких бумов, крахов и подъемов. Все было относительно плоско и устойчиво. С приходом индустриализации и банковского дела все коренным образом изменилось. Особую, на мой взгляд, и самую важную роль здесь сыграл и играет последний институт. Именно он делает иногда жизнь слаще, а иногда и чаще всего невыносимой.

Чтоб понять всю суть происходящего и уже произошедшего, то достаточно отслеживать и сравнивать прессу и высказывания “должностных чинов” монетарной политики. Я не могу припомнить, чтоб кто-нибудь из них назвал 2007-20013 года депрессией. Этот период именуют ни как иначе, как “более глубокий спад”. Использование эвфемизмов стало нормой еще до начала второй мировой войны. Сегодня это уже устоявшиеся принципы сокрытия сути тех или иных проблем по умолчанию. Из-за этих искажений задаются неверные вопросы, что приводит к неверным решениям не только в монетарной политике, но и в фискальной. Периодичность циклов лежит в двух фазах, где первая – банковское расширение кредитования, и вторая – его сжатие.

( Читать дальше )

Чтоб понять всю суть происходящего и уже произошедшего, то достаточно отслеживать и сравнивать прессу и высказывания “должностных чинов” монетарной политики. Я не могу припомнить, чтоб кто-нибудь из них назвал 2007-20013 года депрессией. Этот период именуют ни как иначе, как “более глубокий спад”. Использование эвфемизмов стало нормой еще до начала второй мировой войны. Сегодня это уже устоявшиеся принципы сокрытия сути тех или иных проблем по умолчанию. Из-за этих искажений задаются неверные вопросы, что приводит к неверным решениям не только в монетарной политике, но и в фискальной. Периодичность циклов лежит в двух фазах, где первая – банковское расширение кредитования, и вторая – его сжатие.

( Читать дальше )

Who is next?

- 24 августа 2013, 12:42

- |

В 2007 году я впервые услышал о странах “Next Eleven“, так GS выделила группу стран, экономики которых имели перспективы роста быстрее, чем экономики других стран. Прошло с той поры уже чуть больше шести лет. И можно оглянуться и сравнить в двух словах то, что произошло.

В середине февраля я делал себе короткие пометки на тему стран, которые “шагают семимильными шагами” в своем развитии. Но сегодня эти страны столкнулись с серьезными проблемами. Практически все Центральные банки этих стран борются с резким обвалам собственных валют, так как инвесторы начали активно выводить средства из их экономик.

Центральный банк Турции в четверг пообещал проводить ежедневные аукционы после ужесточения денежно-кредитной политики, вливая 350 млн. долларов для сдерживания обвала курса лиры.

( Читать дальше )

В середине февраля я делал себе короткие пометки на тему стран, которые “шагают семимильными шагами” в своем развитии. Но сегодня эти страны столкнулись с серьезными проблемами. Практически все Центральные банки этих стран борются с резким обвалам собственных валют, так как инвесторы начали активно выводить средства из их экономик.

Центральный банк Турции в четверг пообещал проводить ежедневные аукционы после ужесточения денежно-кредитной политики, вливая 350 млн. долларов для сдерживания обвала курса лиры.

( Читать дальше )

Заметка с мыслью о не думающих

- 22 августа 2013, 18:29

- |

Меня всегда умиляет некоторый скептицизм форумов. Обратил внимание на то, что в комментариях часто пишут: как это может помочь в торговле? Я понимаю, чем обусловлено такое отношение – короткими деньгами, а чаще всего и вовсе “минутными”. В начале июня я писал под веянием мыслей короткие мысли “Отступление. Глобально за чашечкой кофе “ и вчера эту тему поднял Сэл Гайтери. Он не просто продолжил мысль, но и сделал исследования о будущем росте из структурных возрастных изменений по всему миру. Его заключение очень существенно, чтоб я его обошел стороной. Выводы следующие: американская экономика с 2009 года теряет по 0.09% от ВВП в потребительских расходах. При той тенденции, которая сохраняется и продолжается по сегодняшний день, ВВП США будет терять от 0.09% до 0.1% в год (анализ сделан до 2033 года). К 2033 году потребительские расходы снизятся на 2-2.5%. Но падение спроса распределено неравномерно. Так компании занимающиеся производством одежды и представляющие развлекательный сектор ориентировочно потеряют от 4 до 5% спроса. Сэл Гайтнер углубил анализ распределением будущих расходов при нынешней сверхмягкой фискальной политики. Влияние группы 65+ в ВВП увеличится с 1 к 7 долларам до 1 к 5 долларам. Все больше и больше стран сталкиваются с проблемой роста экономик своих стран даже при дополнительном увеличении капитала из-за отсутствия “эффекта быстрого старта” (catch-up-effect), что намекает на то, что не только развитые страны стоят на пределе S-curve технологического развития, но и развивающиеся быстро приближаются к нему. А монетарная и законодательная же власти пытаются делать иллюзию, раздувая таким образом

( Читать дальше )

( Читать дальше )

Оптимизм оптимизму рознь

- 18 августа 2013, 15:31

- |

Мы все читали и читаем захватывающие истории о кризисе 29-ого и 08 годов, но возможно… нет, мы с точностью станем свидетелями одного из самых мощнейших кризисов за всю историю человечества. В этом я даже не сомневаюсь. Я не так долго занимаюсь долговыми рынками, если брать все знакомство с фондовым рынком, но это знакомство и заработок и хобби, и большая часть моей жизни. Жена бы сказала, что не большая, а вся. Это все лирика.

Все прекрасно знают и осознают, что “основным следствием глобализации является мировое разделение труда, миграция (и, как правило, концентрация) в масштабах всей планеты капитала, рабочей силы, производственных ресурсов, стандартизация, законодательства, экономических и технологических процессов, а также сближение и слияние культур разных стран. Это объективный процесс, который носит системный характер, то есть охватывает все сферы жизни общества. В результате глобализации мир становится более связанным и более зависимым от всех его субъектов. Происходит как увеличение количества общих для группы государств проблем, так и расширение числа и типов интегрирующихся субъектов”

В 2009 году основным источником восстановления стали развивающиеся страны, и особую роль в оживлении мировой экономики сыграл Китай за счет изменения своей модели экономического, и как следствие и социального, развития. Те, кто хоть как-то связан с медициной прекрасно знают, что такое компенсаторный механизм. Этот же механизм ничем не отличается и от экономического компенсаторного механизма в условиях глобализации. По своей сути я не пессимист, ни оптимист, а реалист. И если взглянуть правде в глаза, то реалии очень печальны. Долговой рынок и левередж основного “компенсатора” с легкостью поднялся к тем вершинам, которые исторически считались критическими.

( Читать дальше )

Все прекрасно знают и осознают, что “основным следствием глобализации является мировое разделение труда, миграция (и, как правило, концентрация) в масштабах всей планеты капитала, рабочей силы, производственных ресурсов, стандартизация, законодательства, экономических и технологических процессов, а также сближение и слияние культур разных стран. Это объективный процесс, который носит системный характер, то есть охватывает все сферы жизни общества. В результате глобализации мир становится более связанным и более зависимым от всех его субъектов. Происходит как увеличение количества общих для группы государств проблем, так и расширение числа и типов интегрирующихся субъектов”

В 2009 году основным источником восстановления стали развивающиеся страны, и особую роль в оживлении мировой экономики сыграл Китай за счет изменения своей модели экономического, и как следствие и социального, развития. Те, кто хоть как-то связан с медициной прекрасно знают, что такое компенсаторный механизм. Этот же механизм ничем не отличается и от экономического компенсаторного механизма в условиях глобализации. По своей сути я не пессимист, ни оптимист, а реалист. И если взглянуть правде в глаза, то реалии очень печальны. Долговой рынок и левередж основного “компенсатора” с легкостью поднялся к тем вершинам, которые исторически считались критическими.

( Читать дальше )

Nobody ever lost money by taking a profit

- 09 августа 2013, 17:52

- |

На первую половину 2013 года выпало много интересных новостей: ожидания в отношении сворачивания QE и начавшиеся распродажи на долговых рынках после этого, это и прошение Кевина Орра о банкротстве Детройта, которое стало максимальным за всю историю США, спорные макроэкономические данные, выходившие в последнее время, замедление Китайской экономики. Перечень событий можно продолжать, но остановлюсь на основных.

Город “призрак”, когда-то был одним из успешных промышленных городов в США. Сегодня – основной катализатор нестабильности на муниципальном рынке облигаций. 18 июля кризисный управляющий города Кевин Орр подал заявление о банкротстве Детройта. Основными кредиторами банкрота были и остаются городской пенсионный фонд, а также полицейский и пожарный департаменты. Думаю, что для инвесторов не стало большой новостью прошение о банкротстве. Разбираться с юридическими нюансами не очень хочется, а точнее их описывать, так как все же сердцевиной прошения является план избавления от долгов, который подается вместе с прошением о признании банкротом .

Отток средств из фондов специализирующихся на муниципальных облигациях стал историческим по данным Investment Company Institute и составил $19.3B. Судя по тенденциям последних выпусков, то мы переходим из фазы рефинансирования в фазу наращивания долга. Выпуск муниципальных облигаций освобожденных от налогов увеличился на 8.3% по отношению к предыдущему кварталу, но упал на 28.6% по отношению к соответствующему кварталу 2012 года и составил $73.8B

( Читать дальше )

Город “призрак”, когда-то был одним из успешных промышленных городов в США. Сегодня – основной катализатор нестабильности на муниципальном рынке облигаций. 18 июля кризисный управляющий города Кевин Орр подал заявление о банкротстве Детройта. Основными кредиторами банкрота были и остаются городской пенсионный фонд, а также полицейский и пожарный департаменты. Думаю, что для инвесторов не стало большой новостью прошение о банкротстве. Разбираться с юридическими нюансами не очень хочется, а точнее их описывать, так как все же сердцевиной прошения является план избавления от долгов, который подается вместе с прошением о признании банкротом .

Отток средств из фондов специализирующихся на муниципальных облигациях стал историческим по данным Investment Company Institute и составил $19.3B. Судя по тенденциям последних выпусков, то мы переходим из фазы рефинансирования в фазу наращивания долга. Выпуск муниципальных облигаций освобожденных от налогов увеличился на 8.3% по отношению к предыдущему кварталу, но упал на 28.6% по отношению к соответствующему кварталу 2012 года и составил $73.8B

( Читать дальше )

Крестный отец QE (2009-?)

- 04 августа 2013, 18:33

- |

Срок полномочий “Крестного отца” на посту управляющего ФРС в следующем году подойдет к концу. Естественно, что Уолл-Стрит хотел бы видеть на посту Джанет Йеллен, но время покажет. Сегодня куда важнее определиться со сроком выхода из аккомодационной политики ФРС и реакцией на фондовых рынках не только Штатов, но и остального мира, а если смотреть шире, то выход затронет весь спектр рисковых активов.

Много ожиданий и очень много вариантов развития дальнейших событий, но большинство считает, что глубокой коррекции не избежать. Я тоже склоняюсь к этому мнению, что коррекция будет глубже 5-7%. Но важнее не ожидания глубины, а время наступление этой коррекции и об этом чуть позже.

Не хочется повторять столько раз уже описанное в блогосфере про кризис, но посмотреть на баланс ФРС все же стоит. Столько критики в адрес программы LSAP и это не удивительно, но для меня важнее не критика, а понять, что выкупали, зачем и как было в нормальном состоянии. Под “нормальным состоянием” понимаю ситуацию на долговом рынке без тех стимулирующих мер, которые были приняты с 2009 года и по наши дни.

( Читать дальше )

Много ожиданий и очень много вариантов развития дальнейших событий, но большинство считает, что глубокой коррекции не избежать. Я тоже склоняюсь к этому мнению, что коррекция будет глубже 5-7%. Но важнее не ожидания глубины, а время наступление этой коррекции и об этом чуть позже.

Не хочется повторять столько раз уже описанное в блогосфере про кризис, но посмотреть на баланс ФРС все же стоит. Столько критики в адрес программы LSAP и это не удивительно, но для меня важнее не критика, а понять, что выкупали, зачем и как было в нормальном состоянии. Под “нормальным состоянием” понимаю ситуацию на долговом рынке без тех стимулирующих мер, которые были приняты с 2009 года и по наши дни.

( Читать дальше )

Беда приходит не одна

- 11 июля 2013, 04:05

- |

Беда приходит не одна, как говорится, но это история личная. По мере возможности читал все блоги – много хорошего было написано, но еще больше разговоров ни о чем ( к сожалению, многие плюсуют выяснению отношения между мнениями участников рынка). Как не странно, но это стандартная практика в блого ресурсах.

Но речь не об этом сейчас, а о рынке. Период отчетности был дан старт на этой неделе, и хотелось бы по возможности поговорить о ней более подробно, но ещев целом рано – слишком мало индивидов в цифрах. Хотя тенденция и так ясная, и уж тем более будущая перспектива. Много коллег сейчас полагает, что рост экономики Китая сохранится или усилится, но у меня противоположный взгляд, что будут падать к 2015 году к отметке 4.00% г/г ВВП, что и так приемлемой цифрой является. Если не ошибаюсь с оценками, а думаю, что с большой долей вероятности будем к ней двигаться, и рост уровня объективного оценивания кредитозаемщиков усилится, то это приведет к их дальнейшему росту сокрытия дефолтного положения. Я не верю в статистику Поднебесной по одной причине – если достаточно узкие корреляции наблюдались в других странах на протяжении 100 лет, а их цифры говорят об обратном, то ставлю на то, что 100 летняя история по многим странам более показательна, чем изобретательность их статистов. Тому яркий пример Япония с их квазегосударственными структурами, которые на протяжении многих лет скрывают свое банкротство за счет роста мировой финансовой индустрии, но так и не смогли прийти в себя от 20 летнего забвения. Возможно, что писатель фантаст Джордж Мартин был прав в своем высказывании из “Танец с драконами”: пока твои драконы были малы, они были чудом. Выросшие – они смерть и разрушение, огненный меч, занесённый над миром. Это фраза поистине попадает в 10ку в отношении совокупного государственного долга Японии и взметнувшихся вверх, в последнее время, доходностей.

( Читать дальше )

Но речь не об этом сейчас, а о рынке. Период отчетности был дан старт на этой неделе, и хотелось бы по возможности поговорить о ней более подробно, но ещев целом рано – слишком мало индивидов в цифрах. Хотя тенденция и так ясная, и уж тем более будущая перспектива. Много коллег сейчас полагает, что рост экономики Китая сохранится или усилится, но у меня противоположный взгляд, что будут падать к 2015 году к отметке 4.00% г/г ВВП, что и так приемлемой цифрой является. Если не ошибаюсь с оценками, а думаю, что с большой долей вероятности будем к ней двигаться, и рост уровня объективного оценивания кредитозаемщиков усилится, то это приведет к их дальнейшему росту сокрытия дефолтного положения. Я не верю в статистику Поднебесной по одной причине – если достаточно узкие корреляции наблюдались в других странах на протяжении 100 лет, а их цифры говорят об обратном, то ставлю на то, что 100 летняя история по многим странам более показательна, чем изобретательность их статистов. Тому яркий пример Япония с их квазегосударственными структурами, которые на протяжении многих лет скрывают свое банкротство за счет роста мировой финансовой индустрии, но так и не смогли прийти в себя от 20 летнего забвения. Возможно, что писатель фантаст Джордж Мартин был прав в своем высказывании из “Танец с драконами”: пока твои драконы были малы, они были чудом. Выросшие – они смерть и разрушение, огненный меч, занесённый над миром. Это фраза поистине попадает в 10ку в отношении совокупного государственного долга Японии и взметнувшихся вверх, в последнее время, доходностей.

( Читать дальше )

Размышления и не более того

- 18 июня 2013, 04:31

- |

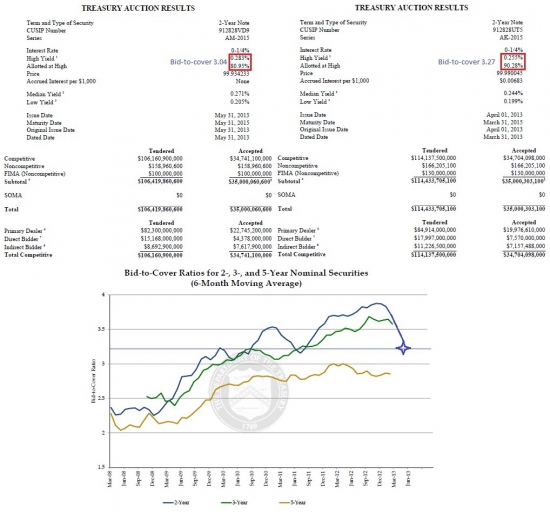

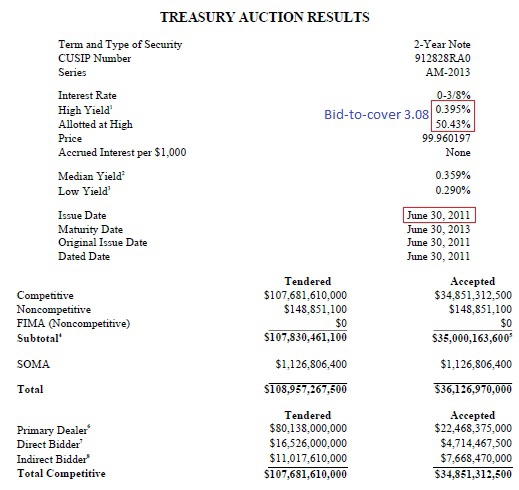

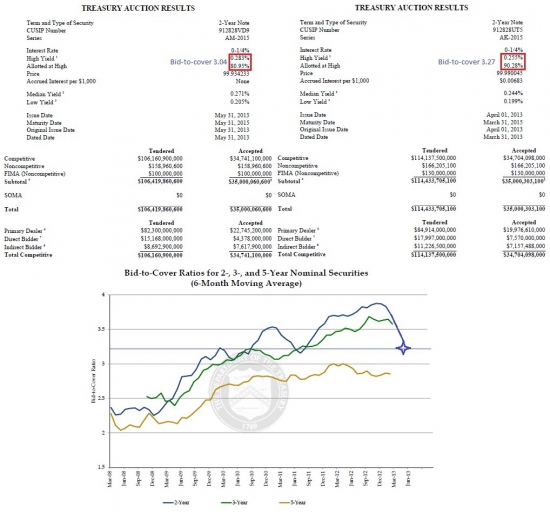

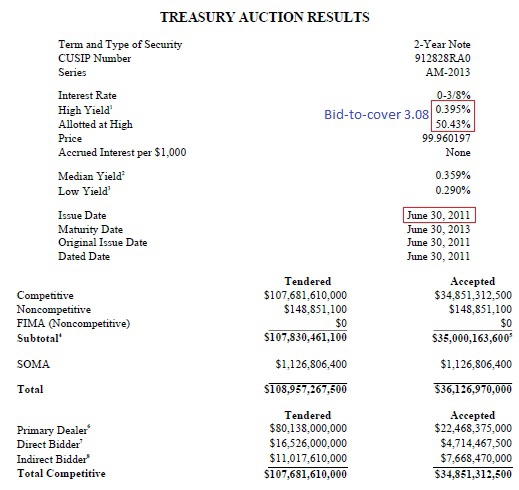

Просматривая новости, мысли и идеи прошлой и начавшейся недели, обратил внимание, что написали обо всем: о заседании ФРС, о OMT, о РЕПО,…, но не нашел мыслей о слабых размещения бумаг в штатах. А ведь как не крути, а это становится тенденцией после разговоров о сокращении QE.

Первый признаки слабости в размещениях появились еще в марте этого года, но с большей силой проявились уже в мае. Это самые слабые цифры по коэффициенту покрытию и самая высокая доходность за 14 месяцев.

Ничего не напоминает?

( Читать дальше )

Первый признаки слабости в размещениях появились еще в марте этого года, но с большей силой проявились уже в мае. Это самые слабые цифры по коэффициенту покрытию и самая высокая доходность за 14 месяцев.

Ничего не напоминает?

( Читать дальше )

Отступление о российском рынке

- 07 июня 2013, 04:38

- |

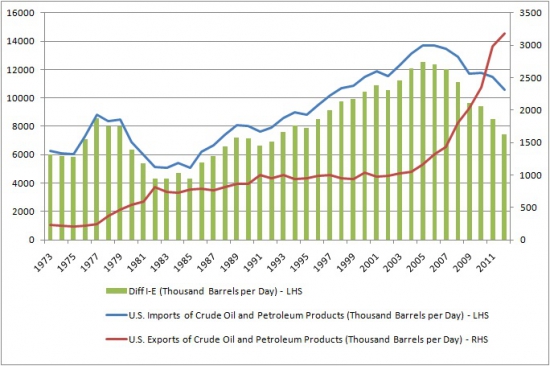

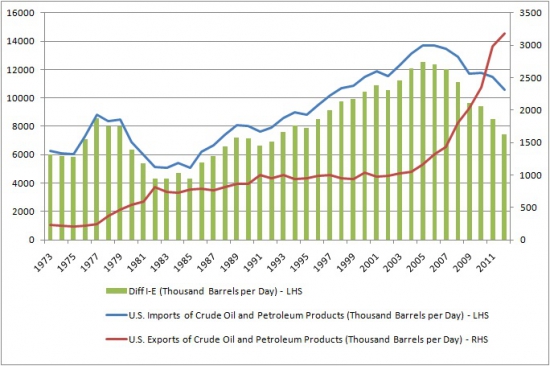

А ни у кого не возникает вопрос, как нефть на американском рынке может торговаться с дисконтом в 9% от европейской? Как компании могут допускать такую оплошность в плане стратегии максимизации прибыли? Но ещё больше удивляет рост буровых установок при сокращающемся спросе и избытке предложения.

Давайте глянем баланс в расстановке сил между импортом и экспортом нефти в штатах:

При чём весь экспорт идёт в Канаду, а не напрямую к конечному потребителю, так как это позволяет обойти американские ограничительные законы, которые вступили в силу и действуют по сей день после арабского нефтяного эмбарго. Стоимость доставки в Канаду составляет $1.35 за баррель. Экспорт в Европу $2.25. Нынешний дифференциал в ценах почти $9 долларов за баррель создаёт для компаний экспортёров арбитраж в $5.4 доллара за баррель. Стоит ли ставить на рост российского фондового рынка, когда факторы “сжигания” арбитража так или иначе возобладают?

Давайте глянем баланс в расстановке сил между импортом и экспортом нефти в штатах:

При чём весь экспорт идёт в Канаду, а не напрямую к конечному потребителю, так как это позволяет обойти американские ограничительные законы, которые вступили в силу и действуют по сей день после арабского нефтяного эмбарго. Стоимость доставки в Канаду составляет $1.35 за баррель. Экспорт в Европу $2.25. Нынешний дифференциал в ценах почти $9 долларов за баррель создаёт для компаний экспортёров арбитраж в $5.4 доллара за баррель. Стоит ли ставить на рост российского фондового рынка, когда факторы “сжигания” арбитража так или иначе возобладают?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал