SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Osypovich

Писал дневник, решил немного выложить.

- 07 сентября 2013, 15:04

- |

Очень часто в “зомбоящике” слышно, как кто-нибудь рассказывает о бизнес циклах, о депрессиях, о спадах и об отклонениях от долгосрочного тренда роста. Так было не всегда. До 18 века экономики стран вообще не претерпевали никаких бумов, крахов и подъемов. Все было относительно плоско и устойчиво. С приходом индустриализации и банковского дела все коренным образом изменилось. Особую, на мой взгляд, и самую важную роль здесь сыграл и играет последний институт. Именно он делает иногда жизнь слаще, а иногда и чаще всего невыносимой.

Чтоб понять всю суть происходящего и уже произошедшего, то достаточно отслеживать и сравнивать прессу и высказывания “должностных чинов” монетарной политики. Я не могу припомнить, чтоб кто-нибудь из них назвал 2007-20013 года депрессией. Этот период именуют ни как иначе, как “более глубокий спад”. Использование эвфемизмов стало нормой еще до начала второй мировой войны. Сегодня это уже устоявшиеся принципы сокрытия сути тех или иных проблем по умолчанию. Из-за этих искажений задаются неверные вопросы, что приводит к неверным решениям не только в монетарной политике, но и в фискальной. Периодичность циклов лежит в двух фазах, где первая – банковское расширение кредитования, и вторая – его сжатие.

В современной экономике банковская система в равной степени кредитует как производителей, так и потребителей. Соответственно, кредитная экспансия носит как производственное, так и потребительское назначение. Кредитование домохозяйств осуществляется с целью покупки потребительских благ длительного пользования. Чаще всего это недвижимость, транспорт, бытовая техника. Основной проблемой, которую обозначил Бен Бернанке – проблема доступности жилья. Павел (spydell) недавно хорошо осветил данную тему в посте “Про рынок недвижимости в США”. Он абсолютно прав, что наибольший вклад в восстановление рынка недвижимости сделали инвестиции, которые специализируются на дальнейшем предоставление его с целью аренды. Это отчетливо видно на тенденциях, которые происходят на рынке MBS. Но чтоб понять всю суть и пределы нынешнего тренда, то достаточно сделать математические расчеты по сегодняшним данным.

Следует сразу уточнить данные:

Собственно говоря, ниже представлен расчет денежного потока по инвестиции в недвижимость:

Так как вы получаете денежный поток в виде арендной платы, то его можно инвестировать в финансовые инструменты. Как выше описывалось, то под 5% годовых. И того, стоимость дома после издержек на продажу составляет $219,819, плюс инвестированные денежные потоки принесут $19,646. При инвестировании первоначального взноса в 20% под 5% годовых принесет только $115,050. Если так все просто, то почему молодые семья, женщины и мужчины не вкладываются в жилье? От очень прост. По последним оценкам NAHB отложенный спрос в потребности жилья в группе от 25 до 35 составляет 4 млн. домов/квартир, но данные категории не имеют доступа к получению ипотечного кредита из-за не достаточного объема денежных средств для первоначального залога, по причине неполной занятости или необходимого залога, чтоб покрывать издержки на приобретения и содержания жилья. Мы все увидели то, что отражают цифры занятости, которые вышли в пятницу, да и на протяжении всего 2013 года, имеют обратную сторону медали. Этот период можно смело назвать 2 в 1 из-за формации в занятости. О причинах данной тенденции можно почитать здесь: “ Who Can Deny It? Obamacare Is Accelerating U.S. Towards A Part-Time Nation ”.

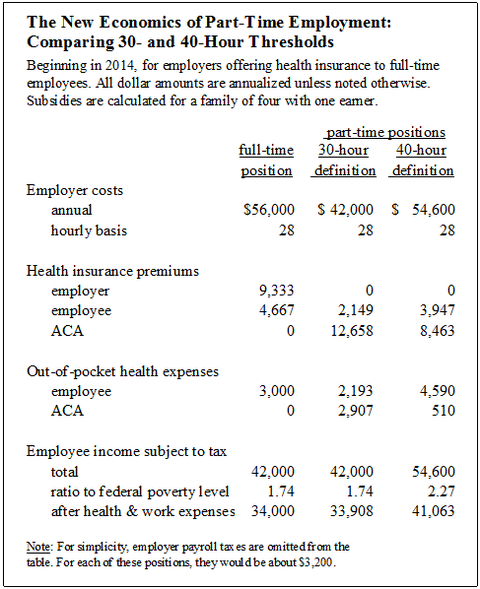

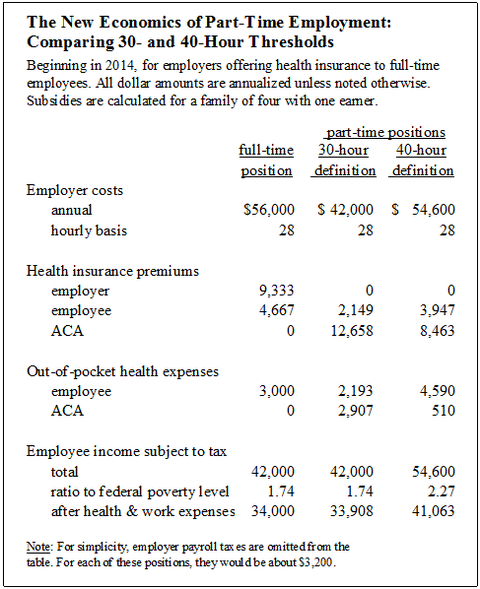

Данную проблему законодательная и фискальная власть решила не замечать. Хотя это значительно увеличит дефицит бюджета, если посмотреть “Закон о Доступном Здравоохранении” и сделать мат. расчеты:

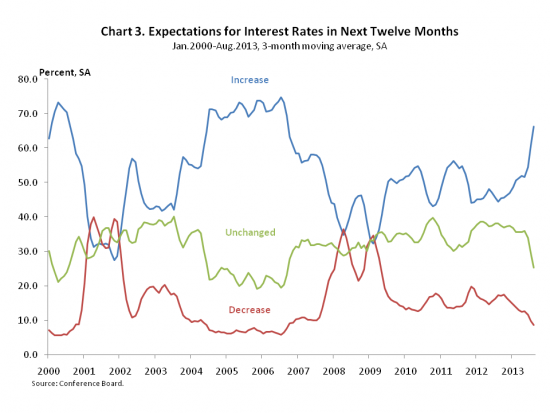

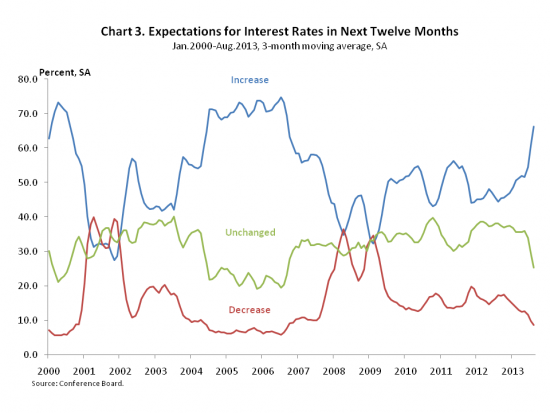

Есть еще на что стоит обратить внимание – индекс доверия потребителей (Conference Board). Не смотря на то, что он демонстрирует положительную динамику, есть то, чего следует опасаться – ожиданий в отношении будущих процентных ставках. За последний месяц количество опрошенных, которые ожидают увеличения процентных ставок увеличилось на 5.4% до 66.2%, что может вызвать эффект осторожности в следующем году.

Обратите внимание, что первый пик в ожиданиях, а затем и в обвальном падении спроса был в начале 2000 года, следующий пик был достигнут в сентябре 2006 года. И после этого последовало падения жилья, да и вообще, вся экономика резко начала скатываться в рецессию.

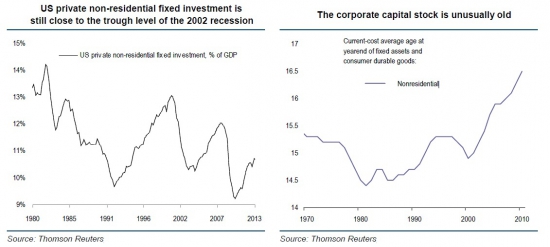

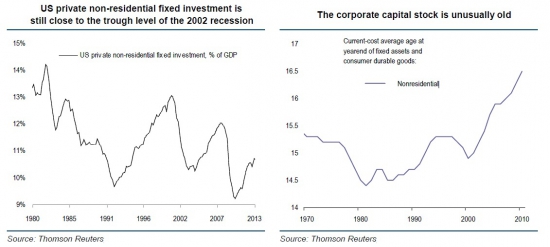

Немного поговорили о рынке недвижимости, можно посмотреть еще и на производственную систему, которая восстанавливается вместе с рынком недвижимости. В былые времена, цикл восстановления сопровождался ростом инвестиций в основные средства производства: в станки, покупка новых помещений для расширения производства и многое другое, что давало возможность нарастить производство и делать более современную продукцию. Эта тенденция осталась в прошлом уже, а если быть точным, то в начале 00-ых годов. Не смотря на то, что рентабельность активов находится на исторически высоком уровне, а заимствования на исторически низком – это не стимулирует корпорации к инвестированию.

Этот график отчетливо демонстрирует тренд рыночного капитализма. О фондовом рынке и его связи с данным постом уже напишу сегодня, но позже. Хочется просто растворится в объятиях отдыха. Всем хороших выходных и успехов.

Чтоб понять всю суть происходящего и уже произошедшего, то достаточно отслеживать и сравнивать прессу и высказывания “должностных чинов” монетарной политики. Я не могу припомнить, чтоб кто-нибудь из них назвал 2007-20013 года депрессией. Этот период именуют ни как иначе, как “более глубокий спад”. Использование эвфемизмов стало нормой еще до начала второй мировой войны. Сегодня это уже устоявшиеся принципы сокрытия сути тех или иных проблем по умолчанию. Из-за этих искажений задаются неверные вопросы, что приводит к неверным решениям не только в монетарной политике, но и в фискальной. Периодичность циклов лежит в двух фазах, где первая – банковское расширение кредитования, и вторая – его сжатие.

В современной экономике банковская система в равной степени кредитует как производителей, так и потребителей. Соответственно, кредитная экспансия носит как производственное, так и потребительское назначение. Кредитование домохозяйств осуществляется с целью покупки потребительских благ длительного пользования. Чаще всего это недвижимость, транспорт, бытовая техника. Основной проблемой, которую обозначил Бен Бернанке – проблема доступности жилья. Павел (spydell) недавно хорошо осветил данную тему в посте “Про рынок недвижимости в США”. Он абсолютно прав, что наибольший вклад в восстановление рынка недвижимости сделали инвестиции, которые специализируются на дальнейшем предоставление его с целью аренды. Это отчетливо видно на тенденциях, которые происходят на рынке MBS. Но чтоб понять всю суть и пределы нынешнего тренда, то достаточно сделать математические расчеты по сегодняшним данным.

Следует сразу уточнить данные:

- Средне значение 30-y FRM составляет между 29 августом 5 сентября 4.53%

- Долгосрочная доходность финансовых вложений в ценные бумаги 5% годовых за вычетом издержек, но до уплаты налогов

- Цены на жилье растут на одну и ту же величину, что и долгосрочная инфляция — 2%

- Аренда жилья растет на одну и ту же величину, что и долгосрочная инфляция — 2%

- Уровень, когда жилье не эксплуатируется под аренду — 9% в год в долгосрочной плане, но первоначально этот уровень будет выше.

- Налог на имущество первоначально 2% от стоимости дома и растет с инфляцией

- Эксплуатационные расходы (включая оплату управление собственностью) первоначально 3 ¼% от стоимости дома и поднимаются с инфляцией

- Стоимость страховки составляет первоначально 0,7% от стоимости недвижимости и поднимается с инфляцией

- Расходы на приобретение жилья (например, оплату юридических услуг, домашний осмотр) 2% от стоимости жилья

- Стоимость продажи жилья (например, риэлторская комиссия, юридические услуги), 7% от стоимости дома

- LTV составляет 80%

Собственно говоря, ниже представлен расчет денежного потока по инвестиции в недвижимость:

Так как вы получаете денежный поток в виде арендной платы, то его можно инвестировать в финансовые инструменты. Как выше описывалось, то под 5% годовых. И того, стоимость дома после издержек на продажу составляет $219,819, плюс инвестированные денежные потоки принесут $19,646. При инвестировании первоначального взноса в 20% под 5% годовых принесет только $115,050. Если так все просто, то почему молодые семья, женщины и мужчины не вкладываются в жилье? От очень прост. По последним оценкам NAHB отложенный спрос в потребности жилья в группе от 25 до 35 составляет 4 млн. домов/квартир, но данные категории не имеют доступа к получению ипотечного кредита из-за не достаточного объема денежных средств для первоначального залога, по причине неполной занятости или необходимого залога, чтоб покрывать издержки на приобретения и содержания жилья. Мы все увидели то, что отражают цифры занятости, которые вышли в пятницу, да и на протяжении всего 2013 года, имеют обратную сторону медали. Этот период можно смело назвать 2 в 1 из-за формации в занятости. О причинах данной тенденции можно почитать здесь: “ Who Can Deny It? Obamacare Is Accelerating U.S. Towards A Part-Time Nation ”.

Данную проблему законодательная и фискальная власть решила не замечать. Хотя это значительно увеличит дефицит бюджета, если посмотреть “Закон о Доступном Здравоохранении” и сделать мат. расчеты:

Есть еще на что стоит обратить внимание – индекс доверия потребителей (Conference Board). Не смотря на то, что он демонстрирует положительную динамику, есть то, чего следует опасаться – ожиданий в отношении будущих процентных ставках. За последний месяц количество опрошенных, которые ожидают увеличения процентных ставок увеличилось на 5.4% до 66.2%, что может вызвать эффект осторожности в следующем году.

Обратите внимание, что первый пик в ожиданиях, а затем и в обвальном падении спроса был в начале 2000 года, следующий пик был достигнут в сентябре 2006 года. И после этого последовало падения жилья, да и вообще, вся экономика резко начала скатываться в рецессию.

Немного поговорили о рынке недвижимости, можно посмотреть еще и на производственную систему, которая восстанавливается вместе с рынком недвижимости. В былые времена, цикл восстановления сопровождался ростом инвестиций в основные средства производства: в станки, покупка новых помещений для расширения производства и многое другое, что давало возможность нарастить производство и делать более современную продукцию. Эта тенденция осталась в прошлом уже, а если быть точным, то в начале 00-ых годов. Не смотря на то, что рентабельность активов находится на исторически высоком уровне, а заимствования на исторически низком – это не стимулирует корпорации к инвестированию.

Этот график отчетливо демонстрирует тренд рыночного капитализма. О фондовом рынке и его связи с данным постом уже напишу сегодня, но позже. Хочется просто растворится в объятиях отдыха. Всем хороших выходных и успехов.

26 |

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

X5 проведёт вебкаст по результатам 2025 года

Друзья, всем привет! Рады пригласить вас на вебкаст, посвящённый финансовым результатам X5 за 2025 год. В ходе звонка мы подведём итоги 2025...

16:13

теги блога Osypovich

- Abbott Laboratories

- Alcoa

- balance sheet

- bitcoin

- BOJ

- bond

- BP Plc

- bubble

- budget

- cash

- CDS

- China

- Citi

- coal

- cov-lite loans

- CPI

- Credit Suisse

- debt

- Default

- draghi

- ecb

- EPS

- EUR USD

- EUR-USD

- EURUSD

- FOMC meeting

- forex

- FRN

- Gold

- Government Shutdown

- high yield bond bubble

- high-yield bond

- HYG

- inflation

- interest rate

- LTM

- LTRO

- margin debt

- Mario Draghi

- monetary policy

- MRO

- Oil

- omt

- portfolio managment

- qe

- QEIII

- robotization

- Russia

- S&P500

- Santander

- smp

- Spain

- spread

- SPY

- stock

- stock market bubble

- t-bill

- treasuries

- US

- VIX

- Wall Street

- Yield Curve

- Абэ

- азия

- Азия и еже с ними

- акции

- банки

- безработица

- бернанке

- будущее

- бюджет

- вопрос

- Все

- дефолты

- заметка

- золото

- идиотизм

- инвестиции в основной капитал

- индексы

- история

- Китай

- кривая доходности

- кризис

- мысли в воскресный день

- мысли вслух

- мысли делитанта

- мысли дилетанта

- ожидания

- отток капитала

- отчетности

- отчетность

- Пузыри на рынке

- российский рынок акций

- сделки

- Сирия

- Украина

- фондовый рынок

- фракталы

- ФРС

- этанол

их основная экономическая функция — сделать создаваемую денежную массу производительной, чтобы она вызывала рост реального выпуска, а не рост инфляции, и стимулировать производительность труда.

и это им с успехом удается.

поэтому описываемая ситуация достаточно жестких требований к заемщикам и довольно высоким уровнем закредитованости (пусть по историческим меркам он низкий, но по абсолютным параметрам — он высокий) — это норма. так и должно быть. имено так это и работает.

Фактически, дело идет к повторному формированию патриархальных связей по типу Римской paterfamilias, либо более поздней гильдейской структуры, когда обязательства распределяются на род, или гильдию, предоставляющими обеспечение, и собственно граждан, которые за это обеспечение ущемляются в правах и переходят в подвластное положение.

Альтернативный вариант, это пересмотр ценностей с учетом «кредитного фактора», но тогда, очевидно, кого-то надо будет приносить в жертву, либо владельцев залога, либо владельцев кредита, либо систему ценностей. Но первых много, вторых «нельзя», а за третье их на ноль помножат.

Положение спасает глобализация и приток денег, но он же убивает перспективу исправления ситуации.

Сейчас гуглить лень, но экономические проблемы, бумы и пузыри существовали с самого начала человеческих государств.

Человеческая психика такая, а не банкиры виноваты.

)))))))… Ну да… и люди до 18 века были не людьми а не людьми)))))))