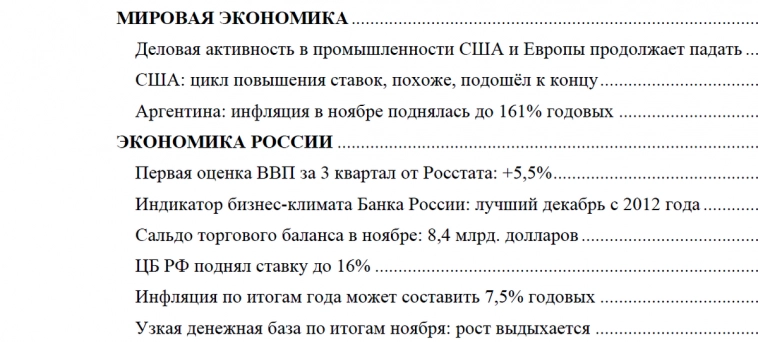

Макроэкономика

Макрообзор № 50 (2023)

- 18 декабря 2023, 21:39

- |

Предлагаю вашему вниманию макрообзор за 50 неделю 2023 года.

Ниже оглавление и краткий дайджест обзора. Далее подробности по каждому сюжету с иллюстрациями.

ДАЙДЖЕСТ

Мировая экономика

- Деловая активность в промышленности падает практически во всех т.н. «развитых» странах: США, Японии, Австралии и странах Еврозоны.

- В Еврозоне ситуация особенно плачевна: там деловая активность падает ещё и в секторе услуг.

- ФРС США сохранила ставку на прежнем уровне (5,5%), что может говорить о завершении цикла повышения ставок. Реальная денежная масса при этом продолжает падать с апреля 2022 года.

- В Аргентине инфляция поднялась в ноябре до 161% годовых. Ставка ЦБ Аргентины при этом ниже инфляции (130%). Реальная денежная масса сокращается и сейчас находится на уровне десятилетней давности.

Экономика России

- Первая оценка роста ВВП в 3 квартале от Росстата практически совпала с предварительной оценкой. Было 5,5%, стало 5,55%.

- Мы ожидаем, что рост ВВП в 4 квартале ускорится, несмотря на пессимизм других аналитиков.

( Читать дальше )

- комментировать

- 4.2К

- Комментарии ( 0 )

Макро-сентимент в графиках | ChartPack #63 (18.12.2023)

- 18 декабря 2023, 15:55

- |

Чиновники ФРС отказались от агрессивных прогнозов рынков по снижению ставок:

Бостик из ФРС прогнозирует два снижения ставок и мягкую посадку в следующем году. Reuters

Бостик из ФРС прогнозирует два снижения ставок и мягкую посадку в следующем году. Reuters

( Читать дальше )

Макро-сентимент в графиках | ChartPack #62 (15.12.2023)

- 15 декабря 2023, 14:40

- |

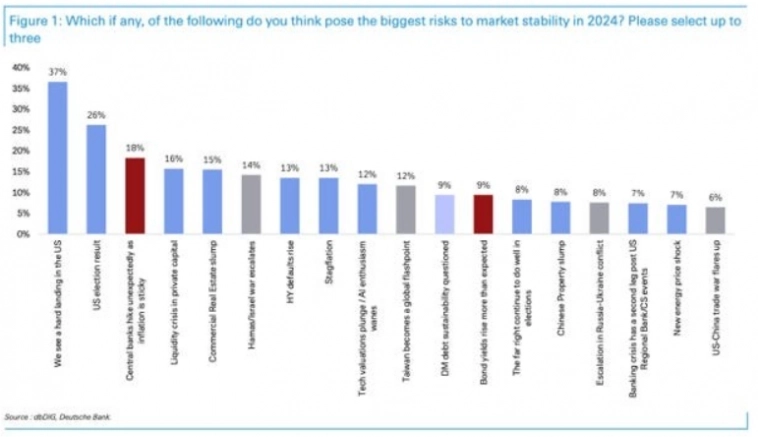

Опрос Deutsche Bank показывает, что инвесторы считают жесткую посадку самым большим риском в 2024 году, за которым следуют выборы в США и ястребиные настроения центральных банков:

Самые большие риски для рыночной устойчивости в 2024 году, опрос Deutsche Bank

Самые большие риски для рыночной устойчивости в 2024 году, опрос Deutsche Bank

Сокращения ставки ФРС должны быть «бычьими» для золота, но это не совсем так однозначно:

( Читать дальше )

Экономика еврозоны уверенно движется к рецессии

- 14 декабря 2023, 08:19

- |

В октябре 2023 года объём промышленного производства еврозоны снизился на 6.6% г/г и 0.7% м/м. В странах ЕС-27 промышленность сократилась на 5.5% г/г и 0.5% м/м, согласно данным Eurostat.

Темпы сокращения немного мягче сентябрьских, тем не менее, хуже было только в первом полугодии 1993, в разгар кризиса 2008-2009 и весной 2020 во время лакдаунов. В целом, объем промышленного производства еврозоны в фазе непрерывного сокращения с мая 2023.

В Евросоюзе сокращается производство капитальных товаров (-8% г/г), потребительских товаров длительного (-7% г/г) и краткосрочного (-5.2% г/г) пользования, промежуточных товаров (-4.4% г/г). В плюсе только энергия — +0.3% г/г.

В еврозоне в фазе сокращения все позиции (декомпозиция представлена в таблице), в т.ч. и энергия.

Производство электрической энергии на уровнях пандемийного минимума 2020, добыча полезных ископаемых на минимуме вообще за весь период существования ЕС (1993).

С 2019 года на 10+% сокращается: металлургия, хим. производство, деревообработка, полиграфическая деятельность, производство текстиля, кожи, одежды и обуви.

( Читать дальше )

Макрообзор № 49 (2023)

- 13 декабря 2023, 22:20

- |

Ниже оглавление и краткий дайджест обзора, а затем подробности по каждой новости с иллюстрациями.

ДАЙДЖЕСТ

Мировая экономика

- В Турции сохраняется рост реальной денежной массы, а значит, сохраняются и условия для экономического роста.

- В Британии реальная денежная масса продолжает сокращаться, что негативно скажется на динамике ВВП.

Экономика России

- Денежная масса в России на 1 декабря выросла до 92,6 трлн рублей. Темпы роста в реальном выражении снижаются, но по итогам года всё равно станут лучшими за последние 12 лет (с 2011 года).

- Производство электроэнергии в октябре установило новый исторический рекорд.

- Инфляция по итогам года составит около 7,2%, что соответствует октябрьскому прогнозу ЦБ в 7-7,5%.

- Узкая денежная база продолжает расти, но более медленными темпами.

МИРОВАЯ ЭКОНОМИКА

Турция: реальный рост денежной массы сохранился в ноябре

В ноябре денежная масса Турции выросла на 65,8%.

( Читать дальше )

Макро-сентимент в графиках | ChartPack #61 (13.12.2023)

- 13 декабря 2023, 15:02

- |

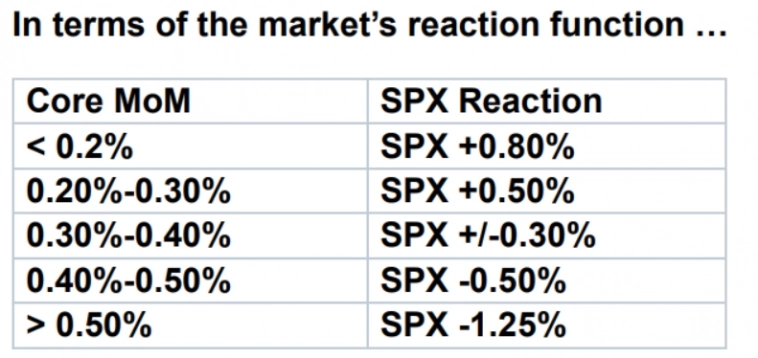

Goldman Sachs прогнозируют, что в ближайшие три месяца, инфляция не будет расти больше, чем на +0,3% м/м, что обеспечит положительную реакцию индекса S&P 500 на эти данные:

Реакция индекса S&P 500 на различные данные по инфляции

Реакция индекса S&P 500 на различные данные по инфляции

Ребалансировка портфелей в «новом режиме» даёт больше преимуществ, чем это было раньше:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #60 (11.12.2023)

- 11 декабря 2023, 15:56

- |

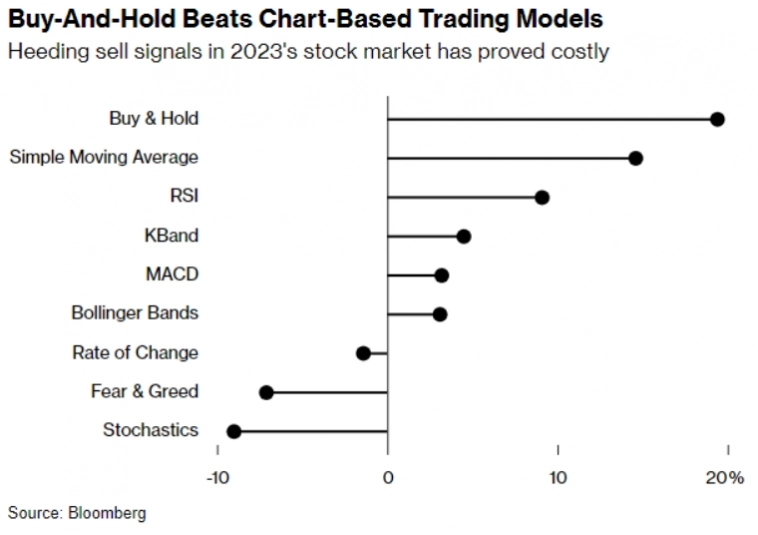

Стратегия «купить и держать» принесла больший доход в 2023 году, чем все самые популярные стратегии технического анализа:

Доходность различных стратегий в 2023 году

Доходность различных стратегий в 2023 году

Макро

Инфляционные ожидания на 1 год и 5 лет вперед резко снизились. Ожидания на 1 год вперёд снизились с 4,5% до 3,1% (самый низкий показатель с марта 2021 года), в то время как ожидания на 5 лет вперёд снизились с 3,2% до 2,8% (самый низкий показатель с июля 2021 года):

( Читать дальше )

Макро-сентимент в графиках | ChartPack #59 (08.12.2023)

- 08 декабря 2023, 14:57

- |

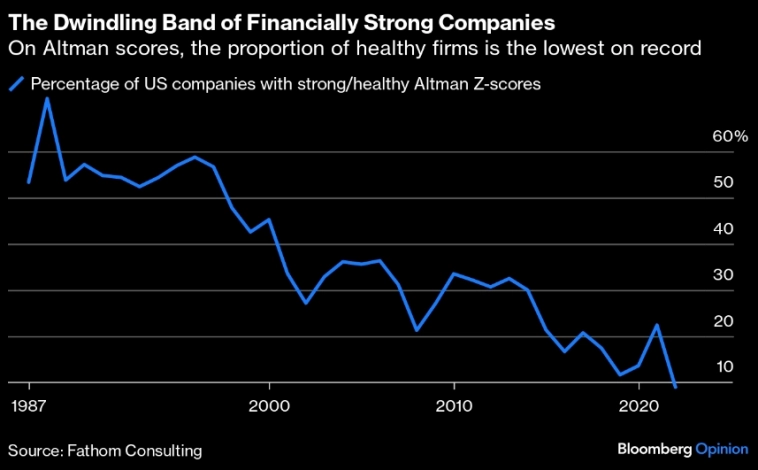

Доля компаний с высокими Z-баллами Альтмана (прибыльность, кредитное плечо, ликвидность, платежеспособность, показатели активности) впервые в истории опустилась ниже 10%:

Доля финансово сильных компаний сокращается. Процент компаний в США с сильными/здоровыми Z-баллами Альтмана

Доля финансово сильных компаний сокращается. Процент компаний в США с сильными/здоровыми Z-баллами Альтмана

Макро

Количество заявок на банкротство находится на самом высоком уровне с 2010 года, причем число компаний, которые являются "кандидатами на банкротство", также постоянно растет и достигло нового максимума:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #58 (06.12.2023)

- 06 декабря 2023, 14:20

- |

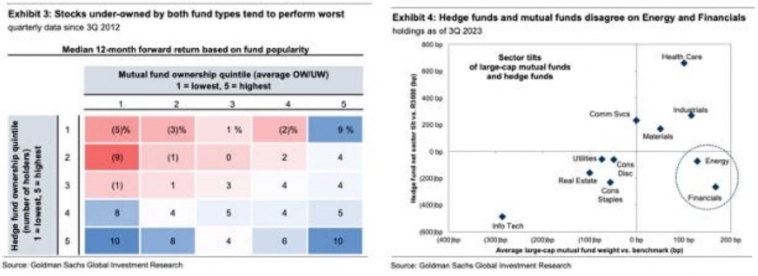

Эмпирические данные показывают, что акции, которые являются наиболее популярными как среди хедж-фондов, так и среди взаимных фондов, исторически показывали хорошие результаты:

Акции, которые недооценивают фонды, показывают худшие результаты.

Акции, которые недооценивают фонды, показывают худшие результаты.

Взаимные фонды и хедж-фонды в данный момент недооценивают акции секторов энергетики и финансов

Макро

Итоговые сводный индекс деловой активности и индекс деловой активности в сфере услуг от S&P Global были подтверждены на уровне 50,7 и 50,8, соответственно:

( Читать дальше )

Макрообзор № 48 (2023)

- 05 декабря 2023, 21:44

- |

1. Турция растёт быстрее России. Экономика Турции продолжает (+5,9% в 3 квартале) растёт быстрее российской, несмотря на высокую инфляцию (около 60%) и девальвацию лиры.

2. Рост в России в 2024 году будет не хуже, чем в 2023. Уже как минимум три индикатора говорят о том, что пиковые темпы роста ВВП в России будут достигнуты на 3-6 месяцев позже, чем это было в 2021 году. Это хорошая новость – часть роста «перенесётся» в 2024 год, который по темпам может оказаться даже лучше, чем 2023.

Ниже оглавление и краткий дайджест обзора, а затем подробности по каждой новости с иллюстрациями.

ДАЙДЖЕСТ

Мировая экономика

- Текущие темы падения реальной денежной массы в США замедлились, но среднегодовые темпы при этом продолжают ускоренно падать: -7,3% в октябре.

- Денежная масса в Израиле сокращается 9 месяцев подряд. В августе падение составило 8,4%. Несмотря на сжатие денежной массы, ВВП Израиля в 3 квартале 2023 года вырос на 7,4%. Однако темпы роста замедляются.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал