Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #61 (13.12.2023)

- 13 декабря 2023, 15:02

- |

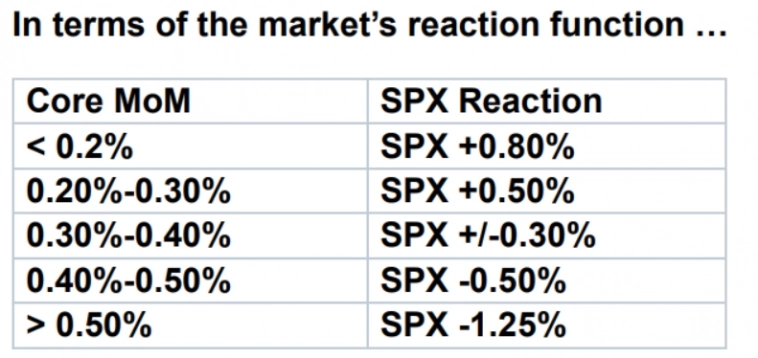

Goldman Sachs прогнозируют, что в ближайшие три месяца, инфляция не будет расти больше, чем на +0,3% м/м, что обеспечит положительную реакцию индекса S&P 500 на эти данные:

Реакция индекса S&P 500 на различные данные по инфляции

Реакция индекса S&P 500 на различные данные по инфляции

Ребалансировка портфелей в «новом режиме» даёт больше преимуществ, чем это было раньше:

Влияние ребалансировки на результаты портфелей в «старом» и «новом» режимах

Влияние ребалансировки на результаты портфелей в «старом» и «новом» режимах

Макро

Общий индекс потребительских цен вырос на +0,1% м/м в ноябре (консенсус 0,0%) из-за компонентов жилья и транспортных средств, в то время как базовый индекс потребительских цен вырос на +0,28% м/м (консенсус +0,3%):

Общий и базовый индексы потребительских цен м/м

Общий и базовый индексы потребительских цен м/м

В годовом исчислении общий индекс потребительских цен замедлился до +3,1%, самого низкого уровня с июня, в то время как базовый индекс потребительских цен остался стабильным на уровне +4% г/г, самом низком уровне с сентября 2021 года:

Общий и базовый индексы потребительских цен г/г

Общий и базовый индексы потребительских цен г/г

Чистые процентные расходы корпораций, вероятно, резко вырастут в следующем году:

Чистые процентные расходы корпораций и реальная ставка ФРС (сдвинутая на 1 год вперёд)

Чистые процентные расходы корпораций и реальная ставка ФРС (сдвинутая на 1 год вперёд)

Индекс оптимизма малого бизнеса NFIB снизился на 0,1 пункт в ноябре до 90,6, что 23-й месяц подряд ниже среднего показателя за 50 лет, равного 98:

Индекс оптимизма малого бизнеса NFIB и его компоненты

Индекс оптимизма малого бизнеса NFIB и его компоненты

Потребительские настроения, судя по индексу от CivicScience, восстанавливаются:

Индекс экономических настроений потребителей от CivicScience

Индекс экономических настроений потребителей от CivicScience

Что делают другие?

Приток средств в криптовалюты наблюдался 11-ю неделю подряд и составил +$43 млн, при этом заметно увеличился приток в открытие коротких позиций (+$8,6 млн):

Потоки средств в криптовалюты по неделям

Потоки средств в криптовалюты по неделям

Приток средств в ETF акций крупной капитализации наблюдается 15-ю неделю подряд, причем приток в размере $15 млрд наблюдается после притока на $13 млрд на предыдущей неделе. Из ETF на государственные облигации снова наблюдался отток, но снижение было немного более мягким по сравнению с предыдущей неделей:

Потоки средств в ETF по категории

Потоки средств в ETF по категории

Институциональные инвесторы

Хедж-фонды в чистом виде купили акции США впервые за 4 недели. Макропродукты – индексы и ETF – активно покупались, и это стало второй по величине номинальной чистой покупкой за последнее десятилетие:

Потоки средств хедж-фондов в акции США и разделение потоков на потоки в отдельные акции и макропродукты

Потоки средств хедж-фондов в акции США и разделение потоков на потоки в отдельные акции и макропродукты

За последнюю неделю хедж-фонды продали 8 из 11 секторов акций США, причем в условном выражении наибольший объем продаж пришелся на акции секторов технологий, финансов, энергетики и товаров ежедневного спроса:

Потоки средств хедж-фондов в акции США по секторам

Потоки средств хедж-фондов в акции США по секторам

В то время как акции секторов технологий, медиа и коммуникаций (ТМТ) продавались хедж-фондами в течение 4 недель подряд (причем сейчас наибольший объем продаж — короткие позиции), темпы продаж заметно замедлились по сравнению с ноябрем, когда преобладали длинные продажи:

Потоки средств хедж-фондов в акции по секторам

Потоки средств хедж-фондов в акции по секторам

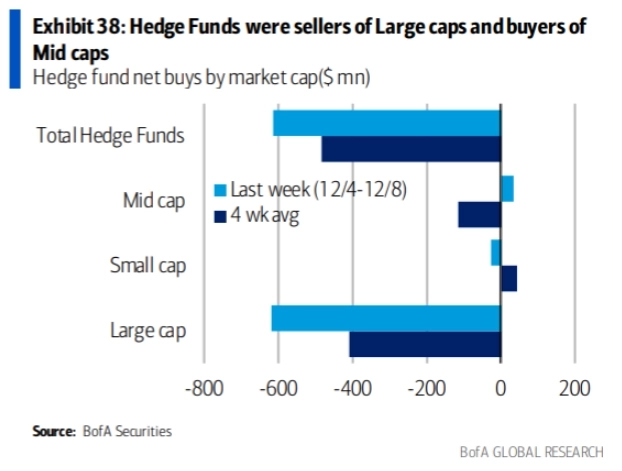

Хедж-фонды продавали акции крупной капитализации, но покупали акции средней капитализации:

Потоки средств хедж-фондов в акции США по размеру капитализации

Потоки средств хедж-фондов в акции США по размеру капитализации

Судя по модели Goldman Sachs, CTA имеют длинные позиции по акциям США на сумму $47 млрд. Модель прогнозирует продажу индекса S&P 500 при любом сценарии в течение следующей недели:

Позиционирование CTA в акциях США и модель прогноза потоков средств CTA в индекс S&P 500 от Goldman Sachs

Позиционирование CTA в акциях США и модель прогноза потоков средств CTA в индекс S&P 500 от Goldman Sachs

Индексы

В течение года показатели акций фактора роста против акций фактора стоимости в меньшей степени коррелировали с инфляцией и стали в большей степени коррелировать с экономическим ростом:

Чувствительность превосходства показателей акций фактора роста над акциями фактора стоимости в зависимости от макро-сентимента

Чувствительность превосходства показателей акций фактора роста над акциями фактора стоимости в зависимости от макро-сентимента

Соотношение показателей акций фактора роста против акций фактора стоимости в последнее время продемонстрировало сильную корреляцию с показателями акций фактора «качества»:

Корреляция показателей акций фактора роста против акций фактора стоимости с показателями акций фактора качества против равновзвешенного индекса S&P 500

Корреляция показателей акций фактора роста против акций фактора стоимости с показателями акций фактора качества против равновзвешенного индекса S&P 500

В предыдущих эпизодах нормализации кривой доходности за последние 10 лет, акции факторов роста и малой капитализации демонстрировали наилучшие результаты:

Показатели акций по факторам в периоды нормализации кривой доходности

Показатели акций по факторам в периоды нормализации кривой доходности

Сезонно, в период с декабря по февраль обычно предпочтение отдается акциям малой капитализации:

Сезонность показателей индекса Russell 2000 против S&P 500

Сезонность показателей индекса Russell 2000 против S&P 500

Сырьевые товары

Доля сырьевых товаров, торгующихся выше их 200-дневной скользящей средней, упала до самого низкого уровня со времен Covid:

Доля сырьевых товаров, торгующихся выше их 200-дневной скользящей средней и индекс сырьевых товаров Bloomberg

Доля сырьевых товаров, торгующихся выше их 200-дневной скользящей средней и индекс сырьевых товаров Bloomberg

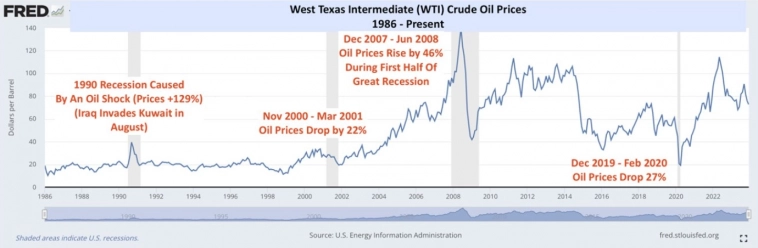

Цены на нефть в последнее время снизились, что вызвало опасения по поводу рецессии. История гласит, что нефть является ненадежным индикатором надвигающегося экономического спада. На самом деле, более низкие цены на нефть обычно являются бычьим cиналом:

Цены на нефть WTI

Цены на нефть WTI

Прогнозы по нефти изменились. Прогнозы теперь показывают значительный переизбыток предложения на рынке в 2024 году, в отличие от дефицита, который прогнозировался ранее:

Прогноз баланса спроса и предложения нефти

Прогноз баланса спроса и предложения нефти

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест