МТС банк

Мы ожидаем, что чистая прибыль МТС-Банка будет расти на 19% ежегодно с рентабельностью капитала около 17% и сохраняем рекомендацию покупать — Т-Инвестиции

- 18 декабря 2025, 13:07

- |

МТС-Банк по итогам 2025 года намерен выплатить дивиденды в соответствии с действующей дивидендной политикой. Об этом в разговоре с Интерфаксом заявил вице-президент ПАО «МТС» Алексей Катунин.

У банка есть дивидендная политика, и он будет ей следовать. Да, банк рассчитывает выплатить дивиденды (по итогам 2025 года)

Дивполитика предполагает, что организация распределяет между акционерами от 25 до 50% чистой прибыли по МСФО с 2025 года. За третий квартал она составила 6 млрд рублей, что на 46,8% больше год к году. За девять месяцев — 9,5 млрд рублей.

Наш прогноз чистой прибыли МТС-Банка по итогам года — на уровне 12,9 млрд рублей.

Аналитики Т-Инвестиций придерживаются рекомендации «покупать» по акциям компании. Мы ожидаем, что чистая прибыль банка будет расти на 19% ежегодно с рентабельностью капитала около 17%.

Источник

- комментировать

- 233

- Комментарии ( 0 )

МТС-банк рассчитывает выплатить дивиденды по итогам 2025 года согласно действующей дивполитике — вице-президент МТС по финансам Алексей Катунин в интервью Интерфаксу

- 18 декабря 2025, 11:30

- |

«У банка есть дивидендная политика, и он будет ей следовать. Да, банк рассчитывает выплатить дивиденды (по итогам 2025 года — ИФ)», — сообщил вице-президент МТС по финансам Алексей Катунин в интервью Интерфаксу.

Дивидендная политика банка предполагает распределение между акционерами от 25% до 50% чистой прибыли по МСФО начиная с 2025 года.

Кроме того, Катунин анонсировал, что в 2026 году может состояться несколько сделок в рамках финтех-направления.

t.me/ifax_go

www.interfax.ru/business/

МТС Банк: «Скрытая жемчужина» рынка?

- 14 декабря 2025, 17:08

- |

Кажется рынок пока не разглядел банк по достоинству. Цифры МТС Банка за 9 месяцев 2025 года говорят сами за себя, и вот почему на него стоит обратить внимание:

📈 Он быстро растет и зарабатывает

Чистая прибыль выросла в 3-м кв. на 47% г/г

Рентабельность его капитала (ROE) в 3-м кв. — 24.4%. Это очень высокий показатель, означающий, что банк эффективно использует деньги акционеров.

🛡️ Он надежный и грамотно диверсифицирован

Банк не «кладет все яйца в одну корзину»:

Активно нарастил портфель длинных государственных облигаций (ОФЗ) — самых надежных бумаг в России. Их доля выросла в 4,4 раза.

Управляет рисками: резервов больше, чем проблемных кредитов.

Привлекает стабильные деньги — вклады и счета клиентов растут двузначными темпами.

💡 Он инновационный и клиентоориентированный

Это не просто банк, а часть экосистемы МТС:

Запускает популярные финтех-продукты: мгновенные карты, инвестиции в один клик, сервисы рассрочки.

( Читать дальше )

👍 Сохраняем ставку до конца февраля 2026 года

- 11 декабря 2025, 15:17

- |

Привет! Мы продлеваем ставку 17,5% до 2️⃣0️⃣ февраля 2026 года в финансовом сервисе «МТС Накопления».

Сервис ориентирован на пользователей, которые хотят хранить сбережения с высоким доходом и иметь свободный доступ к своим деньгам.

📌 Средства на счете «МТС Накоплений» автоматически инвестируются в цифровые облигации МТС, которые обеспечивают стабильный доход без рыночных рисков. МТС гарантирует обратный выкуп облигаций по полной стоимости.

Сервис доступен в приложении «Мой МТС» для абонентов всех операторов.

Вице-президент по финансам МТС Алексей Катунин комментирует: «Мы всегда находимся в поиске наиболее эффективных источников капитала, и «МТС Накопления» один из таких инструментов, позволяющих нам в короткие сроки привлекать средства физических лиц без сложной инфраструктуры. В свою очередь, мы направляем эти средства на развитие перспективных направлений бизнеса, к примеру, на проекты цифровизации в регионах страны».

( Читать дальше )

Позитивный обзор. МТС Банк

- 05 декабря 2025, 11:12

- |

Свежий отчёт МТС Банк за третий квартал 2025 года получился ярким — банк демонстрирует рост ключевых финансовых показателей, заметное улучшение маржи и резкое увеличение прибыли. Но при этом внутри отчёта есть важные детали, которые показывают, как именно банк перестраивает свою бизнес-модель и почему сокращение кредитного портфеля выглядит не слабостью, а частью новой стратегии.

Главное в отчёте — сильный рост процентного дохода. Чистые процентные доходы после резервов поднялись до 6,1 млрд руб., что означает +46,2% год к году. Это качественный скачок, особенно учитывая снижающуюся ключевую ставку: фондирование дешевеет, а структура портфеля смещается в сторону более доходных сегментов. Банк прямо говорит, что сознательно делает ставку на заемщиков с доходностью ROE 35%+, — это клиенты, которые дают выше маржу при меньшем риске.

Второе направление роста — комиссионные и непроцентные доходы. За квартал показатель достиг 8 млрд руб., показав рост на 5,7% год к году и сразу +64% относительно второго квартала. Здесь сработали два фактора: активность клиентов и операции с валютой и ценными бумагами, которые дали около 2,3 млрд руб. за счёт ослабления рубля. То есть банк получил разовый, но достаточно весомый эффект от рыночной конъюнктуры, который поддержал прибыльность.

( Читать дальше )

МТС-Банк. Полёт нормальный. Акция сильно недооценена

- 01 декабря 2025, 13:48

- |

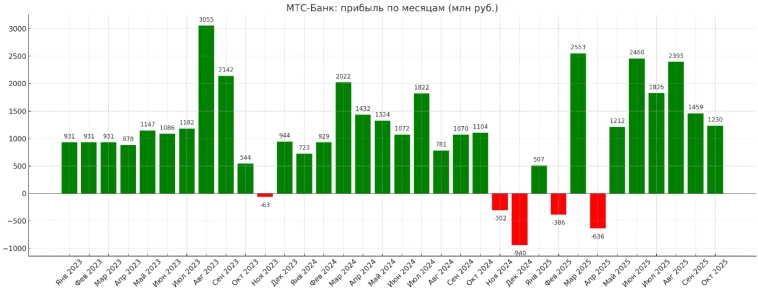

На днях на сайте ЦБ были опубликованы отчетности по РПБУ российских финансовых организаций. Меня, разумеется, интересует в первую очередь МТС-Банк, чьи цифры по РПБУ плюс-минус совпадают с МСФО, если не учитывать валютную переоценку.

Поэтому давайте вначале вспомним результаты по МСФО за третий квартал:

- Чистый процентный доход: 12 млрд (+6,8% г/г)

- Чистые комиссионные и непроцентные доходы: 8 млрд (+5,7% г/г)

- Операционные доходы до резервов: 20 млрд (+6,3% г/г)

- Операционные расходы: 6,1 млрд (-2,1% г/г)

- Расходы на резервы: 6 млрд (-16,3% г/г)

- Чистая прибыль: 6 млрд (+46,8% г/г)

Для понимания: за все первое полугодие было заработано 3,47 млрд рублей, а только за третий квартал — 6 млрд. Трансформация модели бизнеса из POS-кредитования в транзакционный проходит более чем успешно. Я бы даже сказал, что быстрее ожиданий. Пока нельзя однозначно сказать, продолжит ли МТС-Банк зарабатывать по 6 млрд минимум за квартал, но то, что доходы будут высокими относительно капитализации, — факт.

( Читать дальше )

🏦 Совкомбанк против МТС Банка – Выбираем ковбойскую идею

- 27 ноября 2025, 18:01

- |

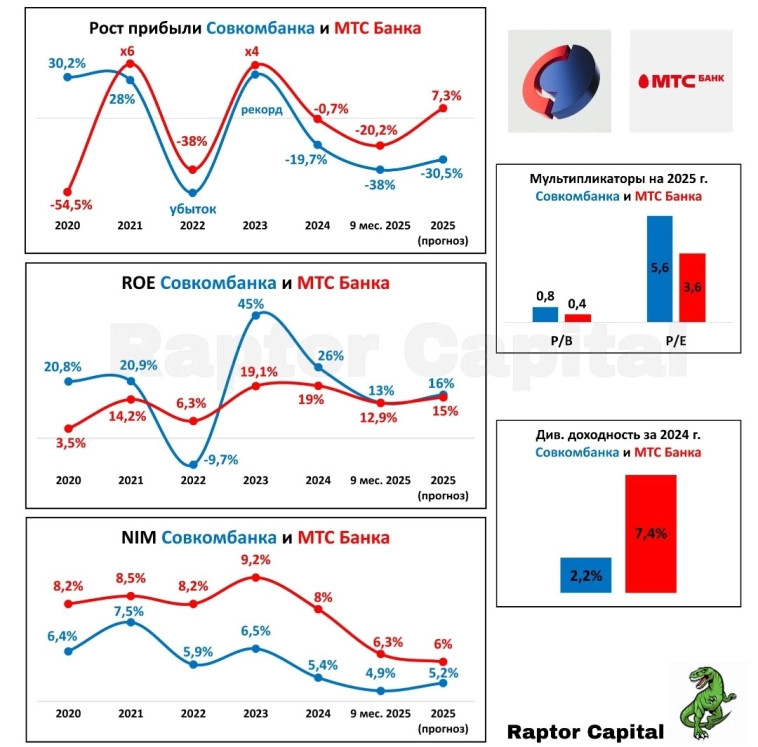

📌 По итогам 9 месяцев 2025 года многие показатели Совкомбанка и МТС Банка хуже не только Сбера и Т-Технологий, но и БСПБ и ВТБ. Будущие результаты этих двух банков сильно зависят от ключевой ставки, поэтому предлагаю сравнить их текущее состояние и привлекательность акций.

1️⃣ ПРИБЫЛЬ:

• За последние 5 лет динамика чистой прибыли лучше у МТС Банка, который дважды показывал её кратный рост (в 6 раз в 2021 году и в 4 раза в 2023 году), при этом максимальное падение было лишь в 2020 году (–54,5% год к году). Совкомбанк умудрился получить убыток в 2022 году, после чего заработал до сих пор рекордную прибыль в 2023 году.

• По итогам 9 месяцев 2025 года прибыль МТС Банка упала на 20,2%, а Совкомбанка на 38%. У Сбера для сравнения был рост прибыли на 6,5%. По итогам всего года ожидаю снижение прибыли Совкомбанка до 52,5 млрд рублей (–30,5%) и рост прибыли МТС Банка до 13,3 млрд рублей (+7,3%).

2️⃣ ROE:

• Рентабельность капитала (ROE) всегда выше у Совкомбанка, кроме убыточного 2022 года. За 9 месяцев показатели банков близки – 12,9% у МТС Банка и 13% у Совкомбанка. У Сбера ROE составила 23,7%. За 2025 год Совкомбанк должен выйти на ROE = 16%, МТС Банк – на 15%. Чем выше ROE, тем больше зарабатывает банк на каждый рубль вложенных средств.

( Читать дальше )

Чистая прибыль Совкомбанка по РСБУ за 10 мес 2025г снизилась в 1,7 раза г/г до ₽18,96 млрд — Интерфакс

- 27 ноября 2025, 12:31

- |

Интерфакс — Чистая прибыль банков по РСБУ за 10 мес 2025г:

Альфа-Банк — ₽221,66 млрд (+15% г/г)

МКБ — ₽28,89 млрд (-8% г/г)

МТС-банк — ₽12,62 млрд (+3% г/г)

Совкомбанк — ₽18,96 млрд (снижение в 1,7 раза г/г)

ВТБ — ₽265,45 млрд (-10% г/г)

МТС Банк: Тихая подготовка к рывку? Разбор итогов 9 месяцев 2025 года

- 26 ноября 2025, 22:20

- |

Всем привет! Сегодня сделаем разбор отчётности МТС Банка. Цифры за 9 месяцев могут показаться противоречивыми, но если копнуть глубже, открывается любопытная картина восстановления. Давайте отделим зёрна от плевел и посмотрим, как смягчение денежно-кредитной политики (ДКП) запускает в банке важные процессы.

📊 Ключевые цифры: Динамика вместо статики

Для начала — главные показатели в разрезе 9 месяцев 2025 года к прошлому году:

· Чистый процентный доход: 12,9 млрд руб | 🔥 +35,9%

· Чистый комиссионный доход: 15,9 млрд руб | 📉 -26,3%

· Чистая прибыль: 9,5 млрд руб | 📉 -20,2%

На первый взгляд — падение комиссий и прибыли. Но настоящая история начинается, когда мы смотрим на то, что происходит внутри этого периода, особенно в 3-м квартале.

🔍 Глубже цифр: Что стоит за статистикой?

Процентные доходы: мотор заработал

Рост на 35,9% — это сильный сигнал. Банк грамотно использует снижение ключевой ставки:

( Читать дальше )

МТС - банк. Дешево, быстро, некачественно!

- 26 ноября 2025, 07:24

- |

Вышел отчет за 9 месяцев 2025 года у МТС — банка. Отчет нормальный за 3 квартал относительно 1-2 кварталов 2025 года, но желания покупать нет из-за низкого уровня корпоративных практик!

📌 Что в отчете

— Чистый процентный доход. В 3 квартале вырос с 4 до 6 млрд рублей год к году (во втором квартале 5), а на 9 месяцах рост с 9.5 до 13 млрд рублей, что связано в первую очередь со снижением по формированию резервов с 22.5 до 18.5 млрд рублей!

— Чистый комиссионный доход. В 3 квартале упал с 5.4 до 4 млрд рублей год к году, а на 9 месяцах упал с 18.3 до 11.8 млрд рублей, что связано с падением по продажам страховых продуктов. Субъективно считаю, что нет причин для роста из-за усиления конкуренции в секторе страхования!

— Операционные расходы и прибыль. Может показаться, что компания начала контролировать операционные расходы, которые на 9 месяцах остались на уровне 16.4 млрд рублей (в 3 квартале 6.2 млрд), но секрет оптимизации простой — компания урезала программу мотивации для менеджмента с 2.2 до 0.7 млрд рублей!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал