МЕДЬ

Прогноз на спрос меди - Goldman

- 28 июля 2021, 13:35

- |

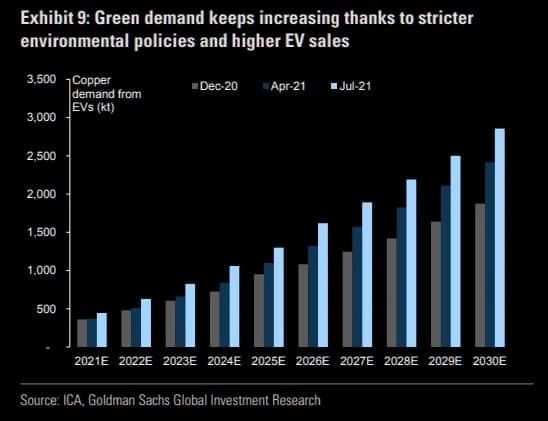

Рост спроса вызван из-за поворота на ESG + спросом на электрокары

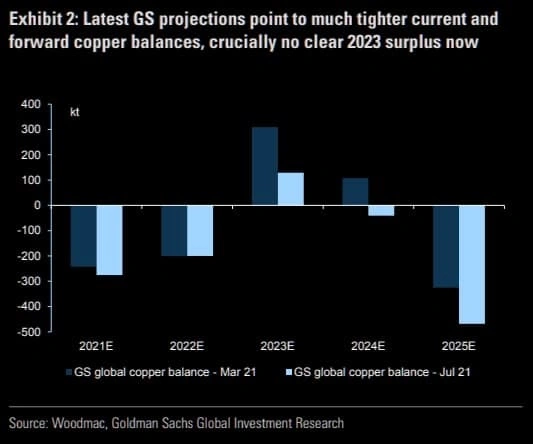

Прогноз по рынку меди (дефицит/профицит):

- комментировать

- Комментарии ( 0 )

Медь - выход из консолидации

- 27 июля 2021, 18:36

- |

Заседание ФРС 16 июня стало триггером к коррекции сырья и циклических акций. Медь как основной индикатор экономического роста и восстановления экономики ушла в боковик: падение с максимумов в начале мая достигало 16%. И вот спустя месяц случилось знаковое событие — резким импульсом почти на +4% вновь начался рост. На сцену сразу вышел Китай как основной потребитель и в очередной раз объявил о продаже 30 тыс. тонн меди из госрезервов «в рамках мер по сдерживанию роста цен на сырье» — капля в море с учетом годового мирового предложения ~20-21 млн. тонн.

Как отыграть рост меди?

Наш топ-пик — это компания Freeport-McMoRan Inc. (тикер: FCX), топ-3 крупнейший производитель меди и золота в мире.

▪️ при сохранении цены на металл около текущих уровней ($4.00/lb — $5.00/lb), компания получит сверхприбыль уже по итогам 2021 года (ожидания ~$11 млрд. EBITDA в 2021г против $4.2 млрд. в 2020 году — рост 2.6x);

▪️ есть существенный потенциал в росте добычи меди и золота, когда индонезийский рудник Grasberg выйдет на полную мощность (2022г);

▪️ компания активно гасит долг (net debt / ebitda = 0.4x по итогам 2кв 2021г против 3.5х во 2кв 2020г);

— дивиденды $0.30 / на акцию в год (~0.82% к текущей цене) + опция на их рост до 50% FCF по итогам достижения целей по гашению долга (то есть уже по итогам 2021 года), то есть ~$1.8 / на акцию (по прогнозам самой компании по FCF 2021г) или около 5% к текущей цене;

▪️ EV/EBITDA 2021E ~6x, что предполагает существенный дисконт к сектору.

( Читать дальше )

Китай второй раз за месяц продаст цветные металлы из госрезервов

- 21 июля 2021, 15:34

- |

Китайское Национальное управление продовольствием и стратегическими резервами:

Около 30 тысяч тонн меди, 90 тысяч тонн алюминия и 50 тысяч тонн цинка будут проданы из государственных резервов в конце июля

👉 5 июля Китай продал 100 тысяч тонн меди, алюминия и цинка из госрезервов

👉 Продажа нужна чтобы стабилизировать цены на цветные металлы, которые оказывают давление на компании среднего и малого бизнеса

👉 Последний раз страна продавала алюминий и цинк из своих резервов в 2010 году, до этого Китай продавал алюминий из госрезервов в 2005 году

Китай намерен увеличить продажи металлов из резервов, чтобы стабилизировать цены, но это вряд ли поможет

- 09 июля 2021, 10:20

- |

- Китай успешно провел первый аукцион по продаже металлов из государственных запасов с целью обуздать рост цен на сырье

- Предложение включало 20 тыс. тон меди, 30 тыс. тонн цинка, 50 тыс. тон алюминия. Аукцион успешно завершился в понедельник. Все объемы были быстро раскуплены. Организатор торгов не раскрыл цены реализации металлов.

- В ближайшем будущем Китай увеличит количество аукционов

- Цены на медь, цинк, алюминий в день аукциона на Шанхайской биржи металлов не были волатильны

Аналитик по товарным рынкам Открытие Research, Оксана Лукичева:

Таким образом, первый аукцион по продаже металлов из госрезерва в Китае обнаружил значительный спрос на внутреннем рынке, но не оказал значительного влияния на цены фьючерсных контрактов. Это также оказало поддержку мировым ценам на металлы

КНР продает металл из государственных запасов в рамках своей кампании по сдерживанию цен после того, как производственная инфляция в мае достигла самого высокого уровня за 13 лет. С тех пор рост цен на базовые металлы застопорился, поскольку ограничительные меры Пекина набирают обороты, а экономический рост Китая продемонстрировал признаки достижения пика.

www.profinance.ru/news/2021/07/08/c2ru-kitaj-nameren-uvelichit-prodazhi-metallov-iz-rezervov-chtoby-stabilizirovat-tsen.html

Медь отрисовывает! ДОЛЛАРЫ НА ВСЕ!!

- 08 июля 2021, 11:07

- |

Недельный график меди, он все ещё находится в коррекции, начало тут t.me/finance_ALGO/904

Дальше встаёт вопрос пойдёт ли ниже как в 2011 году, там нисходящий тренд был вплоть до 2016 года. На данный момент рисуется фигура ГиП, такими темпами могут отрисовать ее в течение месяца к августу, а там как раз и осень начнётся, волатильная пора…

Сам лично нахожусь на 70% в долларах, 30% в акциях. Ждём развития событий дальше, никуда не торопимся.

t.me/finance_ALGO

Лучшие и худшие активы первого полугодия

- 06 июля 2021, 16:19

- |

( Читать дальше )

Переход на электромобили опустошит мировые запасы меди, кобальта, неодима и диспрозия

- 05 июля 2021, 11:29

- |

Заведующий отделом наук о Земле британского Музея естественной истории профессор Ричард Херрингтон проинформировал члена Комитета по изменению климата баронессу Браун:

Срочная нужда в сокращении выбросов CO2 для обеспечения будущего нашей планеты очевидна, однако производство электромобилей и их зарядка окажет огромное воздействие на наши природные ресурсы. В ближайшие несколько десятилетий мировое предложение сырья должно резко измениться, чтобы помочь Великобритании и всему миру перейти к низкоуглеродной экономике. Замена всех британских автомобилей (без учета грузовиков и фур) электромобилями с самыми экономичными в плане сырья батареями нового поколения NMC 811 потребует 207 900 тонн кобальта, 264 600 тонн карбоната лития, как минимум 7 200 тонн неодима и диспрозия, а также 2 362 500 тонн меди. Эти цифры представляют собой почти два годовых объема мирового производства кобальта, почти все мировое производство неодима, три четверти мирового производства лития и как минимум половину мирового производства меди.

Если экстраполировать эти цифры на весь мир, то для производства двух миллиардов электромобилей потребуется не только прямо сейчас увеличить мировое производство неодима и диспрозия на 70%, в два с лишим раза увеличить мировое производство меди и в три с половиной раза увеличить мировое производство кобальта, но и удерживать добычу данных металлов на этом уровне до 2050 года.

Кроме того, ученый указывает, что производство ветрогенераторов и солнечных батарей, которые должны производить зеленое электричество для электромобилей, также потребляет много сырья.

Про новые налоги на металлургов (а чего все так возбудились то?)

- 26 июня 2021, 00:06

- |

Я не очень отслеживаю отдельные российские акции, но очень доставили посты по поводу «обвала» после нового налога. Вы серьёзно??? 3-5-7% — это обвал теперь? Какие все нежные стали! А вы помните на сколько упали акции ЮКОСа с утра, когда предыдущим вечером началось дело против Платона Лебедева? Или, наоборот, их взлёт, когда Путин сделал странное заявление, что гос-во не заинтересовано в банкротстве ЮКОСа (на мой взгляд, решил лично поманипулировать рынком). Движения в десятки процентов. И вот эти вот сопли в пределах 10% у вас теперь обвал??? Ну и несколько мыслишек по этому поводу.

1. Я удивлён не столько этим налогом, а тем, что его раньше не ввели. Подобный налог на нефть был введён в самом начале её турбовейшего роста. Тогда тоже говорили, мол это убьёт нефтяные компании. Но ничего, все живы-здоровы. Металлы растут, и более того, дальше нет никакого другого пути, кроме как вверх. Новая религия под названием «зелёный фашизм» будет требовать всё больше и больше цветмета. В сочетании с QE это даст просто экспоненциальный рост.

( Читать дальше )

Сырьевые товары вот-вот выйдут из моды

- 24 июня 2021, 16:10

- |

В Bloomberg Commodity Spot Index, который в этом месяце достиг максимума за последние десять лет, преобладает великолепная семерка: золото, нефть WTI, природный газ, Brent, кукуруза, медь и соя. На неё приходится более половины веса индекса. Из них золото столкнется с встречным ветром по мере роста доходности казначейских облигаций; нефть следует держать под контролем, поскольку ОПЕК + возвращает больше баррелей; спрос на медь уже снизился; кукуруза и соя перестали кипеть. Природный газ труднее понять.

( Читать дальше )

В каких активах можно найти потенциал во второй половине 2021 года

- 23 июня 2021, 15:00

- |

Акции компаний большинства секторов уже показали существенный рост с начала года.

Значит, найти идеи, в которых еще сохраняется потенциал роста, становится очень интересной задачей ☝🏻

↗️ Одной из ключевых тем 1-го полугодия 2021 года стало восстановление акций компаний циклических секторов и компаний стоимости (фундаментально недооценённые компании). Все это преимущественно компании из реальных секторов экономики: энергетика, материалы и индустриальный сектор. Данные сектора оказались под существенным давлением на фоне пандемии в 2020 году, однако, в 2021 году ожидания роста инфляции и открытия экономик вновь привлекли инвесторов в акции этих компаний. Можно отметить, что индекс акций компаний стоимости, входящих в S&P 500, с начала года прибавил +14,17%, в то время как индекс акций компаний роста (преимущественно технологический сектор), входящих в S&P 500, вырос на +10,97%. Дело в том, что акции компаний реальных секторов обычно более устойчивы к росту инфляции и возможности увеличения ставок, в то время как акции компаний роста существенно полагаются на дешевые деньги, низкие ставки и избыток ликвидности, чтобы продолжать экспансию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал