Лизинг

Холдинг ЭсЭфАй (SFI): взрывной рост акций, рекорд прибыли и IPO Европлан

- 29 марта 2024, 08:49

- |

Инвестхолдинг SFI (ЭсЭфАй) 28 марта опубликовал конгломератный доход по МСФО за 2023 год.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты ВУШ, X5 Retail Group, Транснефти, Инарктики, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

💼SFI в последнее время подбрасывает много новостных поводов. Акций самого холдинга у меня нет, но т.к. я собираюсь участвовать в IPO Европлана и держу облигации М.Видео, мне было интересно заглянуть в отчетность. И, конечно же, как всегда представить вам основную выжимку — коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💰ПАО «ЭсЭфАй» (тикер SFIN) — диверсифицированный инвестиционный холдинг. 57,1% его акций принадлежит российской компании ООО «ЭсЭфАй Трейдинг», на 100% косвенно контролируемой самим SFI, еще 42,9% — другим акционерам, в том числе 10,9% акций находятся в свободном обращении.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Книга заявок на IPO Европлана переподписана в 4 раза. Что это значит?

- 28 марта 2024, 18:59

- |

Это за день до закрытия по информации Коммерсанта

1) Хорошая новость для тех, кто решил участвовать в IPO. Спрос есть — у Европлана был большой объем размещения – 13 млрд руб., то есть переподписка в 4 раза – это 52 млрд руб. Большие деньги для нашего рынка. И в последний день всегда много заявок.

2) Большая часть этих денег завтра высвободится, и вероятно часть из них вернется на рынок. Я, например, собираюсь те деньги, на которые акции не дадут, завести обратно в качественные компании. Это добавит спроса в пятницу на хорошие бумаги.

Мой подробный обзор Европлана читайте вот тут: t.me/Vlad_pro_dengi/845

Подпишитесь на мой канал и читайте больше качественной аналитики! t.me/Vlad_pro_dengi

⚡ Европлан (LEAS) - разбор компании перед IPO

- 27 марта 2024, 10:19

- |

Капитализация: 100,2-105 млрд р

Чистая прибыль 2023: 14,8 млрд р (+24,4% г/г)

P/E TTM: 6,8-7,1

fwd P/E 2024:5,4

P/B:2,2-2,3

fwd дивиденды 2023: 7-7,4%

fwd дивиденды 2024: 8,1%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Европлан входит в тройку крупнейших игроков на рынке автолизинга РФ и по объёму портфеля занимает долю на рынке больше10%. Бизнес лизинговых компаний относительно стабилен, так как компания в большинстве случаев может изымать предмет лизинга даже без решения суда при длительных просрочках.

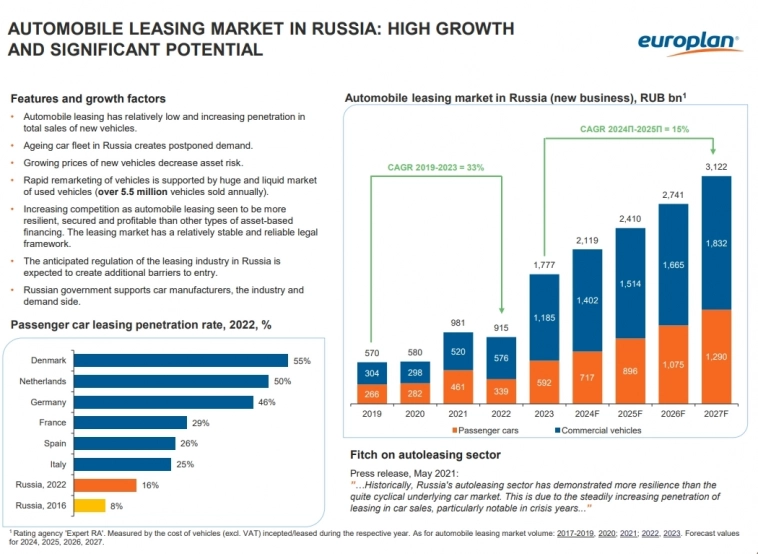

✅ CAGR чистой прибыли c 2018 по 2023 год у компании составил 35%, рентабельность активов практически не изменилась (5,33% ➡️ 5,59%). Можно сказать, что компания росла вместе с рынком, CAGR которого с 2019 по 2023 составил 33%. Для крупного игрока — это нормально.

✅ Компания стабильно платила дивиденды даже в кризисные годы. В 2019 и 2021-2023 годах выплаты составляли от 21% до 29% от чистой прибыли. Текущая дивидендная политика предполагает выплаты не менее 50% от чистой прибыли по МСФО. Т.е. за 2023й год в сумме выплаты дадут доходностьоколо 7% к верхней цене размещения (правда часть дивидендов уже выплачена за 6м2023 и 9м2023).

( Читать дальше )

Обзор IPO Европлана — лидер лизинговой отрасли по адекватной оценке

- 26 марта 2024, 11:27

- |

❓ Как работает лизинг?

Лизинг - приобретение автомобиля с кредитным плечом. Клиент вносит аванс 10-20%, использует технику, и выплачивает Европлану ежемесячные платежи; по окончании договора — клиент выкупает или возвращает автомобиль в Европлан. Право собственности на автомобиль остается у Европлана на все время аренды (в среднем, 42 месяца).

ℹ️ Состав акционеров

100% акций Европлана принадлежат холдингу SFI, бенефициар которого Саид Гуцериев (сын Михаила Гуцериева). Не все активы семьи Гуцериевых качественные – среди них, например, есть М.Видео и Русснефть, есть вопросы к акционеру по практикам корпоративного управления.

При этом, Европлан, на мой взгляд, лучший актив семьи бизнесмена.

Финансовые показатели

✔️ Лизинговый портфель Европлана, в млрд руб.

• 2020 = 89,7

• 2021 = 144,6

• 2022 = 164,2

• 2023 = 229,7

( Читать дальше )

Росагролизинг — Прибыль рсбу 2023г: 3,092 млрд руб/ Прибыль мсфо 2023г: 4,149 млрд руб (+60% г/г)

- 25 марта 2024, 13:12

- |

Росагролизинг

Номинал 500 руб

250 076 985 обыкновенных акций

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1780742

www.e-disclosure.ru/portal/files.aspx?id=1607&type=1

Общий долг на 31.12.2019г: 15,576 млрд руб/ мсфо 2,220 млрд руб

Общий долг на 31.12.2020г: 11,506 млрд руб/ мсфо 11,536 млрд руб

Общий долг на 31.12.2021г: 30,996 млрд руб/ мсфо 31,681 млрд руб

Общий долг на 31.12.2022г: 57,236 млрд руб/ мсфо 47,246 млрд руб

Общий долг на 31.12.2023г: 82,599 млрд руб/ мсфо 82,552 млрд руб

Выручка 2019г: 2,750 млрд руб/ мсфо 2,167 млрд руб

Выручка 1 кв 2020г: 658,31 млн руб

Выручка 6 мес 2020г: 1,308 млрд руб/ мсфо 1,225 млрд руб

( Читать дальше )

IPO Европлан (LEAS). Перспективы и риски. Стоит ли участвовать

- 24 марта 2024, 20:55

- |

Сегодня «прожарим» бизнес Европлана и взвесим «за» и «против» участия в IPO. Как обычно — никакой воды, всё четко, ясно и по делу.

Подписывайтесь на мой фирменный телеграм-канал: там все свежие обзоры, качественная аналитика и инвест-юмор.

🚙Европлан: Обзор эмитента

ПАО «ЛК «Европлан»» — крупнейшая независимая лизинговая компания в РФ. Оказывает полный комплекс услуг, связанных с приобретением и эксплуатацией легкового, грузового, коммерческого транспорта и спецтехники.

Количество клиентов — около 150 тыс. Региональная сеть насчитывает 85 офисов в разных городах РФ. Помимо сайта, компания также продаёт услуги через 4000 партнерских дилерских центров.

C 2017 года 100% акций принадлежит холдингу SFI (ПАО «ЭсЭфАй»). Конечный бенефициар — небезызвестный С.М. Гуцериев.

⭐Кредитный рейтинг: ruAA «стабильный» от ЭкспертРА.

( Читать дальше )

Европлан - Прибыль рсбу 2023г: 16,736 млрд руб/ Прибыль мсфо 2023г: 14,796 млрд руб

- 22 марта 2024, 12:06

- |

Лизинговая компания „Европлан“

Номинал 1 руб

120 000 000 обыкновенных акций

www.e-disclosure.ru/portal/files.aspx?id=37082&type=1

Капитализация на 00.03.2024г: 100,2 – 105,0 млрд руб (IPO 835-875 руб/акц.)

europlan.ru/company/news/1996

Капитал 1 уровня – мсфо 31.12.2020г: 17,125 млрд руб (21,2%)

Капитал 1 уровня – мсфо 31.12.2021г: 25,447 млрд руб (19,0%)

Капитал 1 уровня – мсфо 31.12.2022г: 33,634 млрд руб (22,4%)

Капитал 1 уровня – мсфо 31.12.2023г: 42,327 млрд руб (20,2%)

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1823753 стр.52

Общий долг на 31.12.2019г: 115,121 млрд руб/ мсфо 65,491 млрд руб

Общий долг на 31.12.2020г: 140,548 млрд руб/ мсфо 81,931 млрд руб

Общий долг на 31.12.2021г: 145,562 млрд руб/ мсфо 144,851 млрд руб

Общий долг на 31.12.2022г: 154,656 млрд руб/ мсфо 155,473 млрд руб

Общий долг на 31.12.2023г: 219,213 млрд руб/ мсфо 220,021 млрд руб

Выручка 2019г: 29,611 млрд руб/ мсфо 12,574 млрд руб

( Читать дальше )

IPO ЕВРОПЛАН: Как устроен бизнес и стоит ли участвовать в размещении?

- 22 марта 2024, 08:32

- |

«Европлан» — крупнейшая частная лизинговая компания России, до конца марта планирует провести IPO и разместить свои акции на Мосбирже.

«Европлан» — крупнейшая частная лизинговая компания России по объему портфеля. «Европлан» специализируется на предоставлении легкового и грузового автотранспорта в лизинг малому и среднему бизнесу и на 100% принадлежит холдингу SFI, который был основан семьей бизнесмена Михаила Гуцериева.

На 1 января 2024 года «Европлан» занимал 6 место в России по объему нового бизнеса и размеру портфеля. Новый бизнес — это стоимость переданных клиентам предметов лизинга за период. На 1 января он оценивался в 200 млрд рублей. Общий лизинговый размер портфеля на начало года — 385,5 млрд рублей.

Как устроен бизнес компании и какие у него перспективы? Как оценен бизнес перед IPO и стоит ли розничным инвесторам участвовать в размещении акций «Европлан» на Мосбирже? С кем из мировых игроков можно сравнить «Европлан» и как он выглядит в сравнении с российскими аналогами?

( Читать дальше )

В ходе IPO Европлан может разместить 10–15% акций, что составит около 12 млрд руб. - Ъ

- 20 марта 2024, 08:25

- |

Инсайдеры ждут начала первичного размещения акций лизинговой компании «Европлан» на следующей неделе, с планом разместить 10–15% акций. Предполагается, что компания привлечет как розничных, так и институциональных инвесторов, но высокие ставки, конкуренция и сложный рынок труда могут сдерживать ее оценку. Эксперты оценивают справедливую стоимость «Европлана» на уровне 60–80 млрд рублей, что делает объем IPO до 12 млрд рублей, сравнимым с крупнейшими размещениями прошлого года.

Компания, принадлежащая инвестиционному холдингу «ЭсЭфАй», показывает высокие финансовые показатели, наращивая портфель с высокими темпами. Однако она сталкивается с макроэкономическими рисками, такими как высокие ставки, динамика доходов и жесткий рынок труда, что может сказаться на ее будущем. Соответственно, оценка компании и объем ее IPO будут зависеть от способности «Европлана» поддерживать высокую маржинальность и конкурентоспособность в будущем.

Источник: www.kommersant.ru/doc/6580299?from=doc_lk

( Читать дальше )

Европлан объявил о намерении провести IPO на Мосбирже

- 19 марта 2024, 12:20

- |

Друзья, пришло время важного анонса!

Наш якорный актив – Европлан – объявил о намерении провести IPO на Мосбирже.

Детали предложения:

- Листинг акций и начало торгов на Московской бирже планируется уже в конце марта. Таким образом, Европлан может стать первой в России публичной компанией лизинговой отрасли

- После IPO инвестиционный холдинг SFI сохранит за собой преобладающую долю в акционерном капитале компании.

- Ожидается включение наших акций компании в первый уровень листинга Московской биржи. Lock-up период для компании, действующего акционера и аффилированных лиц – 180 дней с даты начала торгов

- Предложение будет доступно для физических лиц и институциональных инвесторов, подать заявку на участие в IPO можно будет через ведущих российских брокеров.

ЛК «Европлан» – одна из крупнейших российских автолизинговых компаний. Согласно данным «Эксперт РА», по итогам 2023 года ЛК заняла шестое место среди российских лизинговых компаний по объему нового бизнеса – 200,4 млрд руб. без НДС. Выход компании на биржу стал логичным шагом для дальнейшего развития бизнеса в новом для себя статусе публичной компании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал