Лизинг

Свежие облигации: Балтийский Лизинг БО-П11 (флоатер). Честный разбор

- 18 июня 2024, 08:06

- |

Прошло каких-то 2 месяца, и Балтийский лизинг решил закрепить успех своего предыдущего выпуска с переменным купоном. 19 июня Балт. лизинг соберет заявки уже на 11-й выпуск облигаций (он же — второй флоатер с привязкой к ключевой ставке). Не так давно я «прожарил» новые облиги компаний из той же сферы - ГТЛК и Росагролизинг.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Авто Финанс Банк, Селигдара [в золоте], Мегафона, Легенды, Газпромнефть.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🚛А теперь — поехали смотреть на новый выпуск Балт. лизинга!

Эмитент: ООО «Балтийский лизинг»

🚛Балтийский лизинг — одна из ведущих лизинг-компаний России, специализирующаяся на предоставлении в лизинг автотранспорта, спецтехники и различных видов оборудования. Сеть насчитывает 79 филиалов на территории всех федеральных округов, головной офис расположен в Санкт-Петербурге (привет землякам!).

( Читать дальше )

- комментировать

- Комментарии ( 2 )

ГТЛК выплатила последний купон и погасила выпуск незамещенных облигаций серии GTLK-2024

- 14 июня 2024, 17:10

- |

ГТЛК выплатила 14 июня последний купон и погасила номинальную стоимость выпуска незамещенных облигаций серии GTLK-2024. Общая сумма выплаты составила 629,8 млн рублей.

Выпуск еврооблигаций GTLK-2024 объемом 500 млн долларов со ставкой купона на уровне 5,125% годовых был замещен в декабре 2023 года. 97% владельцев еврооблигаций, учет прав на бумаги которых осуществлялся в российском периметре, заместили еврооблигации на локальные облигации в рамках исполнения Указа № 430.

Выплата направлена через НРД владельцам бумаг GTLK-2024 (ISIN XS1577961516), не принявшим участие в замещении, но права которых учитываются в российской инфраструктуре.

Дата купона по графику – 31 мая 2024 г., выплата произведена согласно разъяснениям Банка России, в течение 10 рабочих дней с даты купона, после получения списков владельцев от НРД.

ГТЛК объявляет дату выплаты последнего купона и погашения выпуска незамещенных облигаций GTLK-2024

- 13 июня 2024, 12:56

- |

ГТЛК выплатит 14 июня последний купон и погасит номинальную стоимость незамещенных облигаций серии GTLK-2024.

Выплата положена владельцам бумаг GTLK-2024 (ISIN XS1577961516), не принявшим участие в замещении, но права которых учитываются в российской инфраструктуре.

Дата купона по графику – 31 мая 2024 года, выплата производится согласно разъяснениям Банка России, в течение 10 рабочих дней с даты купона.

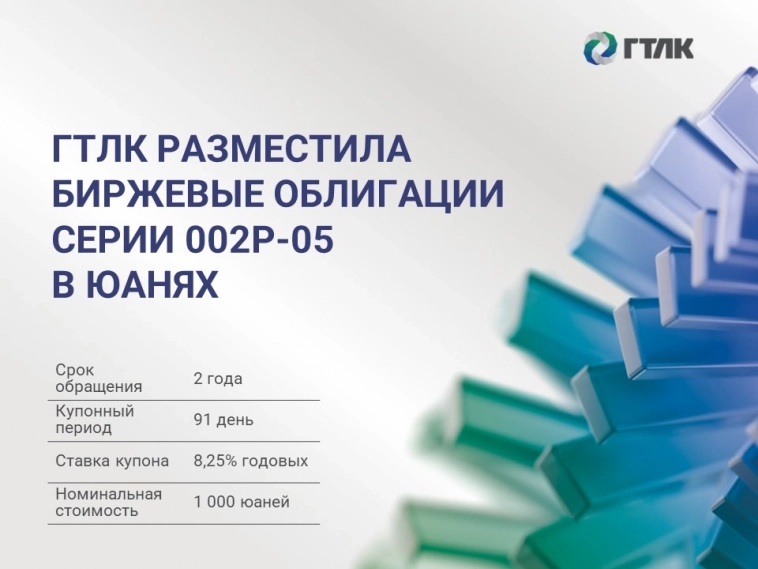

ГТЛК 11 июня успешно разместила биржевые облигации серии 002P-05 общим объемом 200 млн китайских юаней на Московской Бирже.

- 11 июня 2024, 16:48

- |

Выпуск биржевых облигаций включен во второй уровень котировального списка Московской Биржи.

Кроме того, 11 июня 2024 года эксперты рейтингового агентства АКРА присвоили эмиссии 002P-05 рейтинг АА-(RU) по национальной шкале, высоко оценив уровень кредитоспособности ГТЛК.

ГТЛК закрыла книгу заявок по размещению локальных облигаций 002P-05 в юанях

- 06 июня 2024, 18:51

- |

В процессе маркетинга ценовой диапазон был снижен с первоначального уровня купона – 8,5% до 8,25%. Общий объем размещения – 200 млн китайских юаней. Купоны по облигациям будут фиксированными и определены до конца срока обращения. Выплаты купонного дохода будут производиться ежеквартально. Срок обращения – 2 года.

Размещение облигаций состоится 11 июня 2024 года. Агентом по размещению выступает ПАО «Совкомбанк». Выпуск биржевых облигаций включен во второй уровень котировального списка Московской Биржи.

ГТЛК открыла книгу заявок по размещению локальных двухлетних облигаций 002P-05 в юанях.

- 06 июня 2024, 11:44

- |

Планируемый объем размещения — 500 млн юаней. Купоны по облигациям будут фиксированными с ориентиром по уровню ставки не более 8,5% годовых.

Со всеми индикативными параметрами размещения биржевых облигаций серии 002P-05 вы можете ознакомиться здесь.

Новые облигации: ГТЛК 002Р-05 в юанях до 8,75%. Последнее китайское предупреждение

- 05 июня 2024, 20:57

- |

Лавина облигаций, номинированных в иностранной валюте, продолжает сваливаться на головы растерянных от такого разнообразия любителей бондов. Но так как лично я не любитель, а профессионал, то я помогаю вам разбираться в этом облигационном хаосе. Попутно пытаюсь разобраться сам 😁

6 июня отлично известный нам всем эмитент — ГТЛК - соберёт книгу заявок на выпуск 002Р-05 в китайских юанях.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Недавно делал обзоры на новые выпуски Икс 5 Финанс, ФосАгро [в долларах], Росагролизинг, Полюс [в долларах], А101, ДОМ.РФ.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

Эмитент: АО «ГТЛК»

🚛ГТЛК — полностью государственная лизинговая компания, одна из крупнейших в РФ.

ГТЛК поставляет в лизинг воздушный, беспилотный авиационный, водный и железнодорожный транспорт, городской пассажирский транспорт, а также осуществляет инвестиционную деятельность в целях развития транспортной инфраструктуры России.

( Читать дальше )

Доля б/у предметов лизинга в объеме нового бизнеса в 2024 году вернулась к значениям двухлетней давности

- 04 июня 2024, 15:10

- |

Подробнее — в материале «Ъ».

Обзор Европлана — стоит ли инвестировать в лизинг?

- 04 июня 2024, 13:56

- |

Мой разбор компании перед IPO был вот тут: t.me/Vlad_pro_dengi/845

Европлан отчитался за 1 квартал 2024 года, и мы можем посмотреть, как сбываются прогнозы менеджмента.

Финансовые результаты

✔️ Выручка от лизинга = 11,1 млрд руб. (за 1 кв. 2023 = 7,2 млрд руб., за 4 кв. 2023 год = 10,2 млрд руб.) – кратный рост

✔️ ❌ Непроцентные доходы (услуги по обслуживанию авто)= 3,2 млрд руб. (за 1 кв. 2023 = 2,7 млрд руб., за 4 кв. 2023 = 3,4 млрд руб.) – растут медленнее

✔️ Чистая прибыль = 4,4 млрд руб. (за 1 кв. 2023 = 3,3 млрд руб., за 4 кв. 2023 = 4,2 млрд руб.)

Лизинговые доходы Европлана растут быстрее, чем я прогнозировал, НО немного выросли резервы (0,74 млрд руб. за квартал, за весь прошлый год было 2,33 млрд руб. или 0,58 млрд руб. в среднем за квартал — по-видимому, так влияет высокая ключевая ставка на лизинговый бизнес.

Мой прогноз по прибыли Европлана на 2024 год = 18,4 млрд руб. (был 17,8 млрд руб., чуть повысил)

( Читать дальше )

Собираемся развивать премиальный банкинг, страхование, запустим лизинговое направление — Ваэ Овасапян, генеральный директор Ozon Fintech

- 04 июня 2024, 13:44

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал