ЛИКВИДНОСТЬ

Специализированный депозитарий Инфинитум стал первым номинальным держателем ЦФА в России - Ведомости

- 19 марта 2024, 07:06

- |

Специализированный депозитарий «Инфинитум» стал первым номинальным держателем цифровых финансовых активов (ЦФА) в России. Передача активов на сумму 10 млн рублей прошла успешно. Номинальный держатель может совершать операции с ЦФА и управлять денежными средствами по поручению обладателя.

На данный момент в реестре Банка России 254 организации, учитывающие цифровые активы около 4 млн клиентов на сумму более 95 трлн рублей.

Требуются изменения в законодательстве для разрешения номинальному держателю выкупать активы на первичном рынке. Это упростило бы процесс и сделало его аналогичным работе с фондовым рынком.

Роль номинального держателя станет более значимой, когда институциональные инвесторы получат доступ к рынку ЦФА и начнут использовать их в своих портфелях. Это повысит ликвидность рынка и увеличит его объемы.

Сокращение цепочки посредников и использование современных технологий делает рынок цифровых активов более привлекательным для инвесторов и дает возможность конкурировать с традиционным фондовым рынком.

( Читать дальше )

- комментировать

- 147

- Комментарии ( 0 )

Спекулянты активизировали игру на понижение рубля

- 13 марта 2024, 08:53

- |

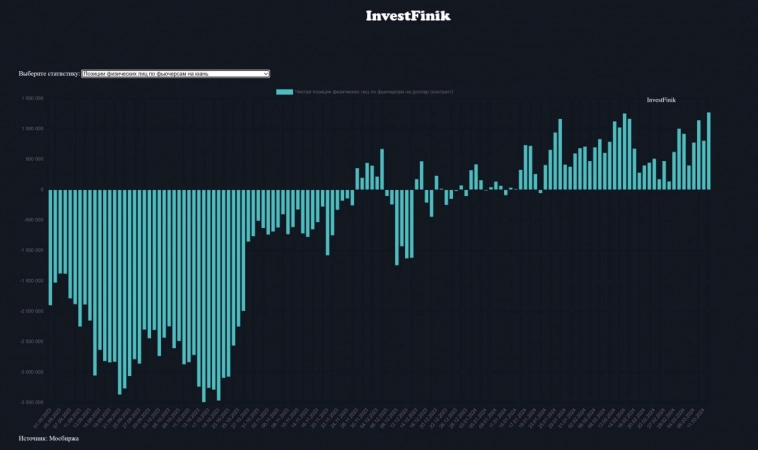

По итогам вчерашней основной сессии частные спекулянты имели рекордную за последние несколько лет чистую длинную позицию по фьючерсам на юань против рубля.Общий объем был равен 1,27 млн контрактов.Предыдущий рекорд от 14 февраля переписан на 17 тыс. контрактов.

Игра против российской валюты активизировалась после того как рубль перестал укрепляться в середине января 2024 г. Это, кстати, совпало с уходом с рынка Банк России, который до этогов течение нескольких месяцев проводил систематическое изъятие ликвидности с рынка.

По-прежнему, не жду сильных колебаний рубля в ближайшие полгода и считаю, что он будет колебатьсяв канале 86-93 руб. за доллар.

Ссылка на пост

С криптой игра закончена.

- 06 марта 2024, 10:32

- |

( Читать дальше )

Фонд Ликвидность Юань (CNYM) от ВИМ Инвестиции - зачем нужен и почему я его купил

- 05 марта 2024, 20:26

- |

㊗️Мы становимся свидетелями того, как всё больше и больше финансовых инструментов в юанях появляются на российском рынке.

📌 Недавно я публиковал на Смартлабе обзор обо всех фондах денежного рынка в рублях, которые торгуются на Мосбирже.

А сегодня поговорим о новом фонде денежного рынка, но в китайских юанях — «Ликвидность.Юань» (CNYM ETF) от ВИМ Инвестиции.

🔔Подписывайтесь на мой телеграм, у меня ежедневно выходят посты о происходящем на рынке и обзоры на инвестиционные инструменты.

Кстати, мне определённо нравится творческий подход ребят из ВИМ Инвестиции (экс ВТБ Капитал) к неймингу своих продуктов. Фонд ликвидности? Хмм, давайте назовем его «Ликвидность». Фонд ликвидности в юанях? Дайте-ка подумать… Пусть будет «Ликвидность.Юань». Ничего лишнего, всё сразу отражает самую суть👍

Фонд CNYM может быть интересен в двух основных случаях.

1️⃣ Если вы хотите хранить часть финансовой подушки в валюте, и при этом закладываете рост ставки в Китае. Он будет выполнять роль короткой юаневой облигации с плавающим купоном.( Читать дальше )

- комментировать

- 13.1К |

- Комментарии ( 19 )

ЦБ прогнозирует выпуск замещающих облигаций на $4,2 млрд при замене суверенных российских евробондов - Ъ

- 05 марта 2024, 08:03

- |

Центральный Банк (ЦБ) оценил объем выпуска замещающих облигаций на суверенные российские евробонды на первом этапе на уровне $4,2 млрд. Это первая официальная оценка регулятора. Участники рынка ожидают замещения на $6 млрд. Объем выпусков будет сформировать две локальные ликвидные суверенные кривые доходности. Облигации со временем перейдут к другим инвесторам, включая розничных.

В ходе первого этапа замещения будет выпущено $4,2 млрд замещающих облигаций. Оптимистичные оценки рынка говорят о замещении на $6 млрд. Замещение еврооблигаций на замещающие облигации стало обязательным с весны 2023 года. Ожидается, что замещающие гособлигации станут защитным инструментом и минимизируют валютные риски.

Источник: www.kommersant.ru/doc/6552513?from=doc_lkВ банковской системе случился дефицит ликвидности

- 29 февраля 2024, 12:04

- |

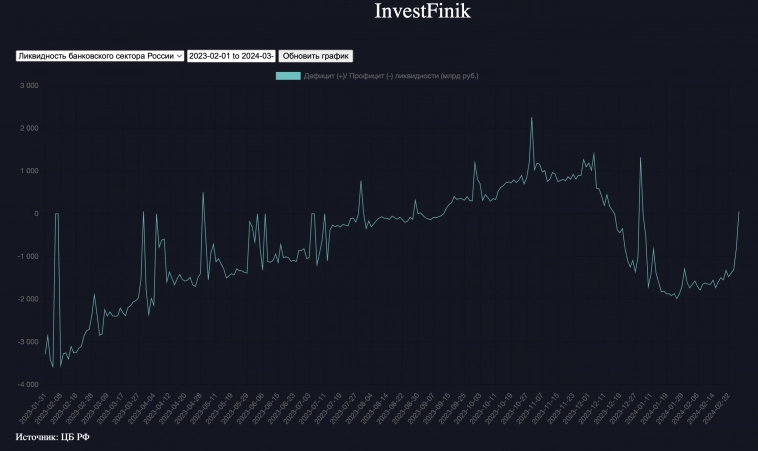

По состоянию на сегодняшнее утро профицит ликвидности, который наблюдался в банковской системе весь текущий год, сменился дефицитом. Пока он достаточно скромен — 50,5 млрд рублей, однако интересна динамика. Всего за два рабочих дня профицит в 1,3 трлн рублей сошел на нет.

Стоит отметить, что Банк России, согласно опубликованным данным по итогам заседания по ключевой ставке, ожидает дефицит рублевой ликвидности в текущем году. Таким образом, те мягкие условия, которые были созданы в 2022 г. как ответ на санкции, заметно ужесточаются. Поэтому, на мой взгляд, в текущем году рубль будет чувствовать себя куда более стабильно и уверенно, чем в 2023 г.

Ссылка на пост

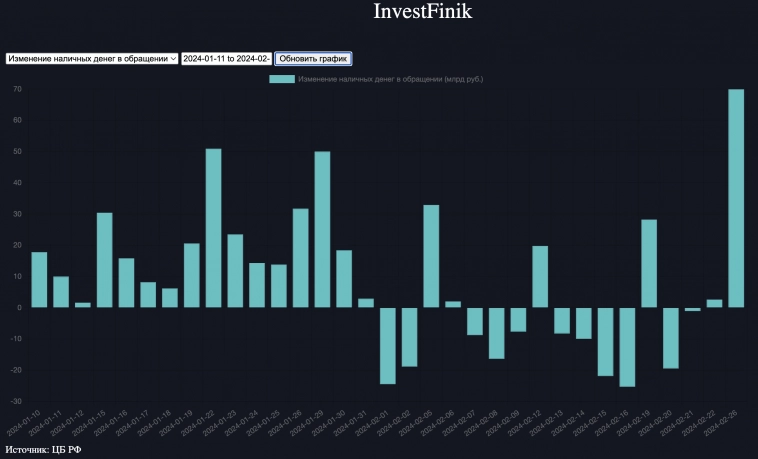

ЦБ начал снова печатать деньги

- 27 февраля 2024, 15:42

- |

На протяжении почти всего февраля происходило систематическое изъятие денежных средств из системы(). Но вчера Банк России напечатал рекордный с начала года, не считая первый рабочий день года, объем денежных средств. В систему были направлены новые 69,9 млрд рублей.

Весь февраль регулятор то изымал, то вновь печатал наличные денежные средства, однако вчера сумма вновь созданных купюр наконец-таки привела к росту наличных средств.

Рост недежной базы (наличных денежных средств), если это носит постоянный характер, обычно приводит к увеличению стоимости финансовых активов и ослаблению курса национальной валюты.

Карта: Ликвидность фондовых рынков по оборачиваемости

- 14 февраля 2024, 19:53

- |

Ликвидность, то есть возможность лёгкой, быстрой и без особых денежных издержек продажи активов, можно рассматривать и в межстрановом сравнении, исходя из отношения годового оборота торгов (суммы всех сделок купли-продажи) к капитализации рынка (стоимости всех публичных компаний, размещённых на нём) 📝

Выходит, что самыми ликвидными фондовыми рынками являются китайский, американский и турецкий

Диасофт объявил о намерении провести IPO на Мосбирже в феврале месяце - Альфа-Банк

- 01 февраля 2024, 13:16

- |

Компания планирует провести листинг акций уже в феврале. Ожидается, что основную часть предложения в рамках IPO составят акции из допэмиссии. При этом действующие акционеры также могут предложить свои акции для ликвидности и большего размера IPO.

По результатам размещения доля акций Диасофта в свободном обращении (free-float) может составить около 8%. Предполагается, что привлечённые средства будут использованы для реализации стратегии долгосрочного роста, при этом обеспечивая более высокие объёмы дивидендных выплат в ближайшие годы. Также сделка позволит реализовать эффективную программу мотивации сотрудников компании, повысить узнаваемость бренда среди потенциальных клиентов и партнёров и создать ликвидность акций на Московской бирже.

Компания Диасофт — один из крупнейших российских разработчиков и поставщиков IT-решений для финансового сектора и других отраслей экономики.

Исторически российские компании пользовались ПО иностранных вендоров, но сейчас актуален тренд на использование отечественных разработок. Этот тренд также поддерживает правительство, что даёт возможности для роста доходов российского IT-сектора.«Альфа-Банк»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал