Криптовалюты

Немного обучения (повторения) в ленту

- 02 июня 2021, 18:32

- |

Леона́рдо Пиза́нский — первый крупный математик средневековой Европы. Наиболее известен под прозвищем Фибона́ччи. Отец Фибоначчи по торговым делам часто бывал в Алжире, и Леонардо изучал там математику у арабских учителей. Позже Фибоначчи посетил Египет, Сирию, Византию, Сицилию. И все это в 12-13 веке. Представьте, как это было тяжело. Фибоначчи впитал данную возможность!

Числа Фибоначчи — это целые натуральные числа, расположенные в таком порядке, что каждое последующее число, начиная с третьего, является суммой двух предыдущих чисел: 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144… – такая последовательность чисел бесконечна. Закономерности последовательности чисел Фибоначчи проявляются в природе и в человеческой деятельности — математике, архитектуре, живописи. Речь про Золотое сечение!

Лука Пачоли, современник и друг Леонардо да Винчи, усматривал в Золотом сечении «Божественную суть», выражающую триединство Бога Отца, Сына и Святого Духа

( Читать дальше )

- комментировать

- 468

- Комментарии ( 0 )

Трейдинг - всегда риск, маржинальный особенно. Но справляемся.

- 02 июня 2021, 16:42

- |

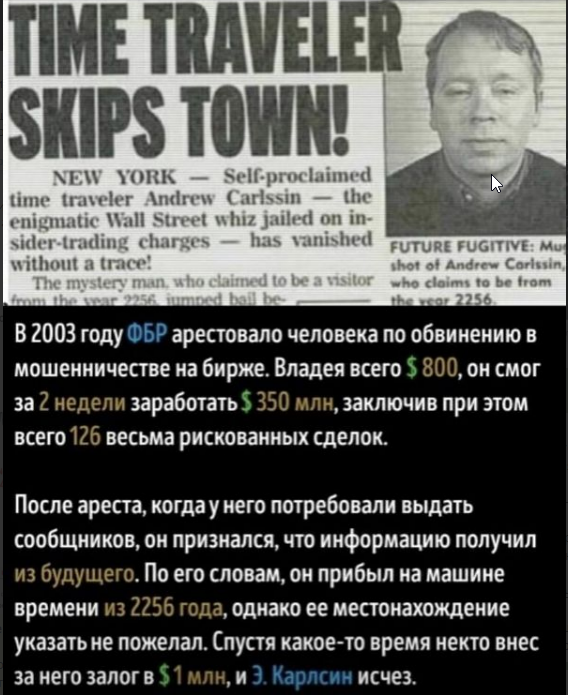

Моя машинка времени сломалась, и требует починки. Но все идет по плану.

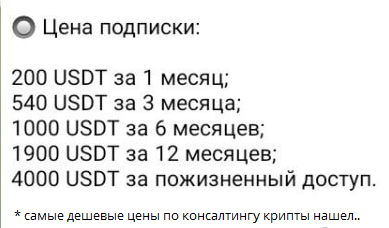

Давно отказался от идеи народного консалтинга, в том числе по крипте.

Хотя примерные расценки по рынку знаю.

( Читать дальше )

Активизация регуляторов – это ответная реакция на укрепление позиций цифровых валют

- 01 июня 2021, 18:52

- |

Комментирует Юрий Мазур, руководитель отдела анализа данных CEX.IO Broker:

Попытки влияния регуляторов на рынок цифровых активов не является чем-то новым для криптосообщества. Криптовалюты в принципе изначально позиционировались как осмысленное идеологическое противопоставление фиату, что стало настоящим вызовом для правительств, центральных банков, да и для всей сложившейся финансовой системы. Когда в 2018 году стало понятно, что криптовалюты — это всерьез и надолго, регулирующие органы стран решили частично интегрировать криптотехнологии в фиат. Так появились CBDC, или цифровые валюты центральных банков. В каком-то смысле государства с целью защитить монополию на деньги следуют давно известному правилу: не можешь предотвратить — возглавь. Отметим, что проекты CBDC, несмотря на всю схожесть с криптовалютами и стейблкоинами, центральные банки называют фиатом. Поэтому соперничество криптовалют с традиционными деньгами постепенно расширяется, и переходит на новый уровень.

Почему регуляторы с новой силой взялись за крипторынок именно сейчас? До 2020 года криптосообщество смогло создать достаточно устойчивую конструкцию инфраструктуры новых цифровых активов. Кризис 2020 года, вызванный пандемией коронавируса, расставил все точки над “i”. Вопреки ожиданиям краха, криптовалюты не только устояли перед глобальным вызовом, но и продемонстрировали внушительный рост. Программы стимулирования экономики, запущенные ФРС, ЕЦБ и другими центральными банками показали сбой, так как люди стали вкладываться в криптовалюты наравне с такими традиционными финансовыми активами, как акции, облигации, фиатные валюты. А это значит, что значительная часть денег, направленная на поддержание производственного сектора через финансовые рынки, своей цели не достигла, осев на криптовалютных площадках. Регуляторы, таким образом, косвенно способствовали развитию криптосообщества и альтернативных финансов.

( Читать дальше )

Биткоин против Китая

- 01 июня 2021, 17:58

- |

Друзья, доброго времени суток!

Во многих предыдущих публикациях мы неоднократно уделяли вниманию межрыночному анализу, так как существует взаимосвязь между различными активами, особенно в рамках групп Risk-ON и Risk-OFF. Надеюсь, что вам нетрудно догадаться, к какой именно группе активов относиться криптовалютный рынок, и биткоин в частности.

Хотел бы напомнить, что в одном из ранее опубликованных постов

( Читать дальше )

Луна - лучший индикатор?

- 28 мая 2021, 22:04

- |

Привет, трейдер!

Сегодня я расскажу, почему индикатор лунных циклов не будет лишним в твоей торговой системе. Казалось бы, тема довольно спорная, особенно в контексте такого оторванного, на первый взгляд, явления, как финансовые рынки. Кстати говоря, не менее спорная, чем ретроградное движение меркурия, о котором мы ранее уже общались, пост прикреплю в описании. И тем не менее, эта тема работает. Чтобы убедиться в этом, достаточно взглянуть на предоставленный мной график. Да-да, тебе не показалось. Каждое новолуние с задержкой или без, следует коррекция рынка. И напротив, каждое полнолуние следует рост. Как и любой другой индикатор, лунные циклы не всегда дают идеальный расклад с точки зрения входов и выходов, однако, если фильтровать эти сигналы дополнительными инструментами, которые демонстрируют позитивное мат. ожидание в твоей собственной системе — можно добиться повышения результатов торговли.

( Читать дальше )

Не лезь в криптовалюту, она тебя сожрет!

- 28 мая 2021, 19:55

- |

Историю эту прислал мне мой подписчик, сходу задав очень интригующий путь разговора:

«есть ли у вас возможность проконсультировать по моменту вывода биткоинов с торгово-валютной биржи на бинанс — у меня есть сомнения в правильности и своих действий».

*Для справки, Binance — это крупнейшая криптовалютная биржа. При этом, ввод-вывод криптовалют — это простейшее действие, для которого требуется только ввести адрес и нажать «OK».

Сразу оговорюсь, я публикую всю эту информацию, с согласия данного человека.

В результате дальнейшего разговора мой подписчик, для упрощения условно назовём его «Васян» (ничего общего с Василиями), поведал мне историю, в которую даже поверить сначала трудно. Итак, поехали:

( Читать дальше )

CEX.IO примет участие в онлайн-конференции Synopsis 2021

- 27 мая 2021, 18:22

- |

Технический директор CEX.IO Дмитрий Волков выступит в качестве спикера на второй международной конференции Synopsis 2021: Hot Trends, которая пройдет 1-5 июня.

Мероприятие будет посвящено главным трендам в сфере блокчейна, криптовалют и DeFi и соберет более 60 экспертов из этой индустрии. На протяжении 5 дней лидеры рынка, инвесторы, разработчики и криптоэнтузиасты будут делиться своими знаниями и опытом между собой и с тысячами зрителей.

Дмитрий также примет участие в саммите в рамках дискуссионной панели лидерами отрасли и выступит с докладом на тему «Роль биржи в децентрализованных финансах».

Подробнее с информацией по мероприятию можно ознакомиться здесь:

https://synopsis2021.com

Майнинг скоро приравняют к терроризму

- 24 мая 2021, 20:09

- |

Зампред ФРС Лейл Брейнард заявил:

Существует риск того, что широкое использование частных валют для потребительских платежей приведет к фрагментации американской платежной системы, увеличив нагрузку на потребителей и бизнес, а также увеличив расходы.

А на прошлой неделе Джером Пауэлл всполошился:

ФРС планирует ускорить изучение вопроса о возможном запуске цифровой версии доллара и хочет играть ведущую роль в развитии международных стандартов для цифровых валют центробанков.

Если так дело пойдет, что скоро еврейские финансисты представители правящего класса США приравняют майнинг к терроризму и начнут мочить майнеров, как в свое время мочили своих бывших друзей — Бен Ладена, Хусейна и Каддафи.

Ты все еще майнишь крипту? Купи место на кладбище. Шутки скоро кончатся.

Рынки ждут июня

- 23 мая 2021, 12:54

- |

Большой воскресный спецвыпуск Василия Олейника уже на нашем YouTube-канале «Деньги не спят».

Акции США и Китая, обвал криптовалют, рубль, евро, доллар, российский рынок, нефть и металлы — не осталось тем, которые мы не разобрали.

Присуждаем этому видео награду за самый полный анализ финансовых рынков на YouTube.

А ещё объявляем кастинг на роль соведущей шоу — не дадим Василию Олейнику надолго остаться одному! Все подробности в выпуске.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал