Кризис

Выплавка стали в РФ ухудшилась, при этом Минпромторг заявил, что экспорт металлов не требует господдержки.

- 25 ноября 2022, 14:38

- |

🪨 Глобальное производство стали в октябре просело. По данным WSA в октябре было произведено 147,3 млн тонн (в сентябре 157,7 млн тонн), а выпуск стали за 10 месяцев составил 1 553 млн тонн (-3,9% гг). Всё это объясняется сокращением спроса и подорожанием энергоресурсов, ведь в той же Европе заводы в большинстве случаев консервируются (в ЕС произведено 11,3 млн тонн, что на 17,5% меньше, чем в прошлом году).

🇷🇺 Что же насчёт России, то показатели вполне ожидаемо ухудшились. В октябре было выпущено 5,8 млн тонн (в сентябре 5,7 млн тонн). С начала года — 60,4 млн тонн (-6,6% гг).

Если, конкретно рассматривать наших эмитентов, то все понимают, что санкции ударили по металлургам чувствительно и основной европейский рынок сбыта почти потерян. Переориентация на Азию происходит болезненно, при этом Минпромторг заявил, что экспорт металлов не требует господдержки:

( Читать дальше )

- комментировать

- 207

- Комментарии ( 0 )

3D и инфляция …

- 25 ноября 2022, 12:47

- |

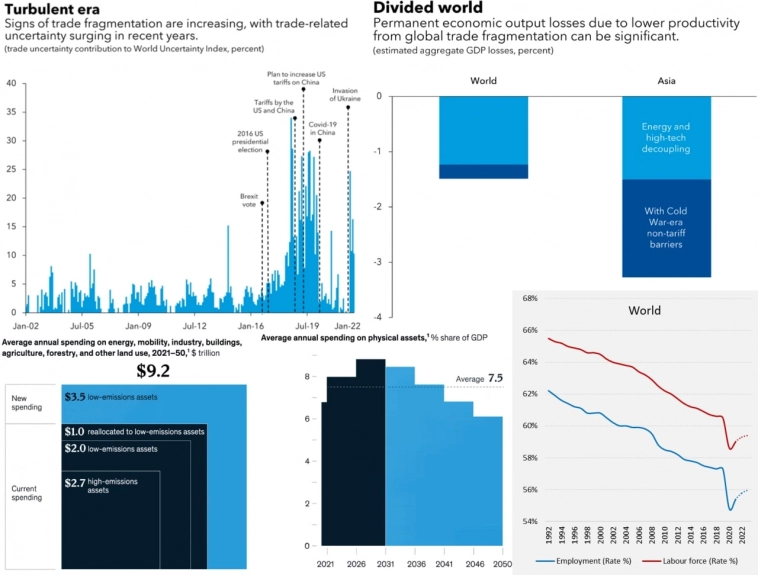

Много обсуждений на тему длительности инфляционного цикла, но, в общем и целом, долгосрочная повышенная инфляция – это вполне вероятная перспектива по ряду причин:

⚡️ Dеглобализация… или, как любит это называть МВФ фрагментация, по оценкам фонда будет нести ежегодные потери 1.5% мирового ВВП. Для развитых стран это, так или иначе инфляция на долгосрочном горизонте, даже оптимистично +0.5…+1 п.п. Хотя сценарии могут здесь быть очень разными, но они все будут скорее инфляционными в ситуации фрагментации мировой экономики.

👨👩👦 Dемография… послевоенное поколение беби-бумеров было многочисленным, а главное оно очень капитализировано. Во-первых, оно уходит с рынка труда, уступая место поколениям, которые намного позже в среднем выходят на рынок труда (добавим снижение рождаемости) – рабочая сила в относительном выражении будет сокращаться, процесс уже идет. Беби-бумеры очень хорошо капитализированы – будет много наследников, которые скорее будут тратить капиталы (если эти капиталы не «сгорят» в кризисе), чем выходить на рынок труда. Напряженный рынок труда – это скорее реальность, пандемия ускорила процессы. И это тоже плюс в инфляцию … года до 2030-го, если не нарисуется каких-то прорывов в производительности труда.

( Читать дальше )

Вебинар: Инвестиции с доходностью от 30% годовых. Какие возможности дает кризис?

- 25 ноября 2022, 11:36

- |

Бюджет РФ использует разные рычаги пополнения, дефицит необходимо закрыть. Для частных инвесторов - звоночек.

- 22 ноября 2022, 14:25

- |

🇷🇺 За 10 месяцев собираемость налогов в России выросла на 18% (27,4 трлн руб.) по сравнению с показателем прошлого года. Об этом сообщил глава ФНС Даниил Егоров на встрече с В.В. Путиным.

В связи с началом февральских событий намечается дефицит бюджета РФ, поэтому правительство начинает задействовать рычаги пополнения бюджета (ознакомиться с проектом бюджета на 2023-2025 можно тут). Всё это, конечно, касается и частных инвесторов, которые в будущем не досчитаются дивидендов (большая часть прибыли компаний будет «передана» в пользу бюджета РФ). Какие же рычаги используются?

▪️ Увеличение налогов. В первую очередь НДПИ (газ, СПГ, нефть, уголь, удобрения и т.д.). Мы уже наблюдали, как «пострадал» Газпром и его прибыль за 2021 год оказалась не в руках частных инвесторов. То же самое будем наблюдать и в нефтяной отрасли, учитывая волатильность цены сырья, санкций, курса валют (а тут ещё и налоги повышают). Не упустили из виду СПГ, Новатэк будет платить повышенный налог в 34%. В общем, картина не очень для наших эмитентов.

( Читать дальше )

Число банкротств в британском общепите растет быстрее, чем во время пандемии COVID-19

- 21 ноября 2022, 15:43

- |

Подробнее – в материале «Ъ»

Рынок жилья США продолжает проваливаться

- 21 ноября 2022, 09:16

- |

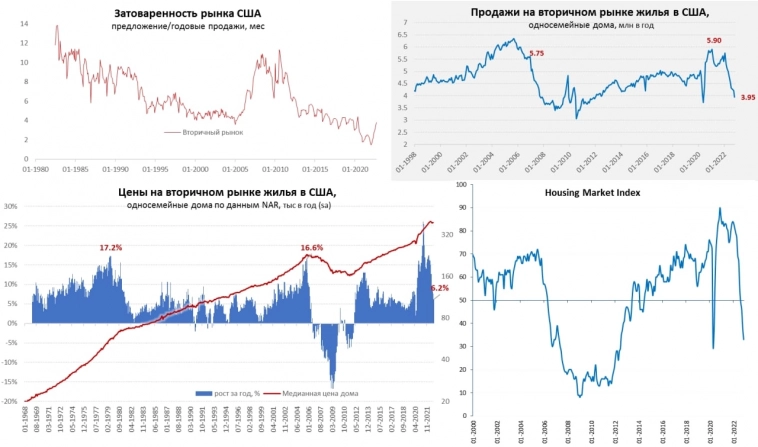

Закладки новых односемейных домов в США падали в октябре достаточно бойко -6.1% м/м и -22.1% г/г, количество выданных разрешений на строительство выдало -3.6% м/м и -24% г/г. Продажи на вторичном рынке жилья тоже продолжали падать, особенно в сегменте односемейных домов (-6.4% м/м и -29.1% г/г) до 3.95 млн домов в год, на пике было 5.9 млн, т.е. почти на 2 млн домов в год продается сейчас меньше. Годовая динамика, конечно, отчасти отражает высокую базу прошлого года, но только отчасти.

По опросам застройщиков США индекс рынка жилья продолжил стремительно падать до минимумов с апреля 2020 года (одновременно это уровни десятилетней давности), а ожидания на ближайшие полгода оказались даже ниже уровней 2020 года. Если в целом – то по объемам здесь полный разгром и депрессивные состояния.

Но со своими нюансами, затоваренность вторичного рынка жилья все еще остается достаточно низкой – соотношение предложения жилья к продажам 3.8 мес. по всем домам и 3.3% по односемейным домам, все еще достаточно низкие уровни. Возможно, именно с этим связано достаточно степенное поведение цен пока, на вторичном рынке они в октябре с поправкой на сезонность были близки к значениям сентября, годовой рост замедлился до 6.2%. Но здесь еще многое впереди скорее всего.

( Читать дальше )

К чему приведет снижение нефти? Почему не растет евро? Еженедельный анализ рынка

- 20 ноября 2022, 15:55

- |

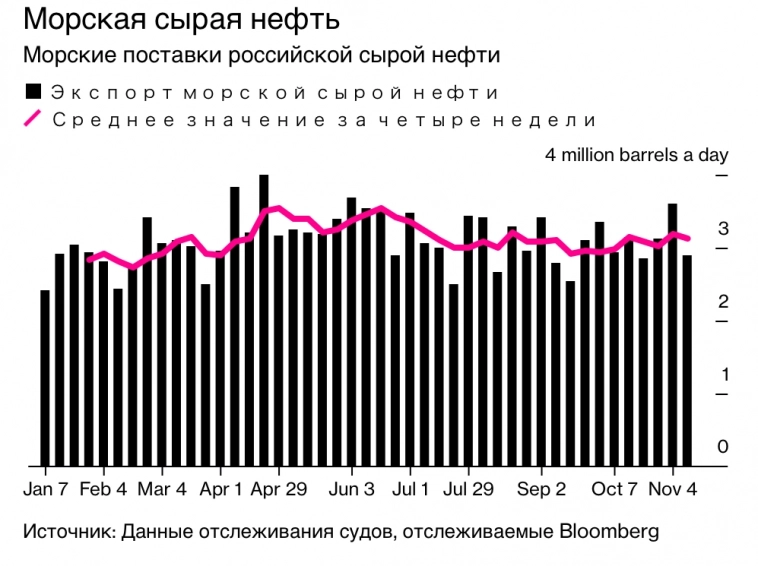

Россия готовится к нефтяному эмбарго. Перенаправление поставок в Азию, использование старых танкеров и смена пунктов назначения.

- 20 ноября 2022, 11:18

- |

В связи с приближающимся эмбарго на российскую нефть Россия предпринимает свои шаги, главный упор делая на танкерах и перенаправление поставок в Азию. С 5 декабря под запрет попадают поставки сырья, а с 5 февраля — нефтепродуктов. Евросоюз утвердил санкции еще летом в рамках шестого пакета. Исключение сделано для Болгарии и Хорватии. Также продолжатся поставки энергоресурсов по нефтепроводу «Дружба» в Чехию, Словакию и Венгрию.

Проблемы, которые поджидают Россию

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал