Инфляция

10-ЛЕТНЯЯ ИНФЛЯЦИЯ НА ИСТОРИЧЕСКОМ МИНИМУМЕ!

- 05 декабря 2025, 14:26

- |

На первом графике показана привычная годовая инфляция за последние 10 лет.

Как видим, несмотря на то, что годовая инфляция уверенно снижается и уже достигла уровня 6,7%, в пяти из предыдущих 10 лет в ноябре годовая инфляция была ниже этого уровня, а три раза и вовсе была ниже целевого уровня в 4%. (ссылка на интерактивную версию графика)

Но если построить график не годовой, а 10-летней инфляции, то ситуация кардинально другая.

( Читать дальше )

- комментировать

- 251

- Комментарии ( 0 )

Весь год записывал в табличку расходы (2,9 млн). Узнал свою инфляцию!

- 05 декабря 2025, 14:11

- |

Уже несколько лет я веду детальный учёт наших семейных расходов. Делаю я это, чтобы самому себе ответить на ряд вопросов: Сколько мы тратим денег? Какова динамика расходов во времени? Какова наша личная инфляция?

Тактико-технические характеристики персонажа из статьи

О себе: Мне 36 лет. Я живу в Санкт-Петербурге.

Состав семьи: Двое взрослых и двое детей (начальная школа).

О расходах: Базовые расходы в 2025 составили 190 600 ₽ в месяц. Это ключевая метрика. Но если брать все расходы, то в среднем это 243 тысячи в месяц. В чем разница между базовыми и всеми — расскажу в статье.

О доходах: Сейчас я работаю аналитиком в IT и занимаюсь скромным блогом (который тоже приносит деньги). Доходы перекрыли расходы, и даже получилось сформировать существенные сбережения. Об этом тоже немного напишу, но пост всё-таки о расходах.

Динамика расходов: В 2025 году базовые расходы выросли на 15% в сравнении с 2024 годом. Но в этой цифре не только инфляция, но и рост объемов потребления. И самая сложная задача — оценить именно инфляцию, вычленив рост потребления.

( Читать дальше )

Новак: Инфляция замедляется быстрыми темпами. За последнюю неделю она составила всего 0,04%… До конца года ожидаем уровень от 6%, может быть, чуть выше

- 05 декабря 2025, 12:20

- |

«Инфляция замедляется быстрыми темпами. За последнюю неделю она составила всего 0,04%… До конца года мы ожидаем, что уровень инфляции составит от 6%, может быть, чуть выше», — заявил вице-премьер Александр Новак.

ria.ru/20251205/novak-2060015951.html

Сборы с большегрузов вырастут в 2 раза

- 04 декабря 2025, 22:49

- |

Правительство приняло постановление об отмене понимающего коэффициента для системы «Платон». Сейчас это 0,51, с 1 марта 2026 года станет 0,75, а с 1 февраля 2028 года его отменят полностью.

На практике это значит, что сейчас километр стоит 3.34₽, в следующем году будет уже 4.91₽, без коэффициента — 6.55₽. Но на самом деле тариф индексируют 1-2 раза в год, так что будет примерно на 30% больше — 8.52₽.

Сейчас фура с продуктами проезжает 1 000 км и платит 3 340₽ по «Платону» — станет 8 520₽.

Одновременно с повышением цен рассматривают расширение действия «Платона» для региональных дорог.

ВЫВОД

Рост логистических расходов, инфляции

Поэтому, тем более, ЦБ важен крепкий рубль, чтобы сдержать инфляцию

⭐️ Инфляция уже 6,61% 😮 Бизнес в обмороке: реальная ставка рвёт рынок❄️Новый ледниковый период 🦖🦕 Что будет с ключевой ставкой?

- 04 декабря 2025, 21:07

- |

Инфляция и потребительский спрос — штуки инертные. Обвал продаж машин, недвижимости, техники докатился до реальности только сейчас. И вот парадокс: ключевую уже несколько раз смягчили, инфляция уверенно ползёт вниз… но где-то внутри свербит вопрос: снижение инфляции ведь означает снижение спроса. Снижение спроса — это товары, которые никто не купил. И вот мы сидим, радуемся «победе над инфляцией», но иногда это выглядит как танцы на костях экономики

📈Инфляция

За неделю потребительские цены выросли на 0,04% после 0,14% неделей ранее. При этом годовая инфляция снижается уже пятый месяц подряд и опустилась до 6,61% против 6,97% неделей ранее / 7,2% двумя неделями ранее за счет выбывания высокой базы прошлого года. Это невероятно, но мы достигли прогноза ЦБ на 2025 год ❗️ Высокая база прошлого года «на руку» перед последним заседанием года 🤔

Разрыв между ключевой ставкой и инфляцией продолжает находиться на рекордных уровнях. И сюрприз: банковские вклады впервые за весь цикл смягчения ставки показали рост. Причем уже 2 недели подряд! Это прямой сигнал — ликвидность на рынке заканчивается

( Читать дальше )

"По каким параметрам выбирать акции перед дивидендным сезоном?"

- 04 декабря 2025, 16:53

- |

Мы рады видеть и приветствовать наших друзей и новичков канала!

Распродажа рынка оказалась короткой, поэтому кто вчера читал нашу публикацию с выбранными кандидатами для условий просадки, сегодня окажутся с процентами. Особенно подскочил Хэдхантер.

Рынок сегодня в процессе медленного восстановления и акции еще дешевые. Поэтому сейчас следует провести диверсификацию портфеля перед наступлением зимнего дивидендного сезона.

Сколько длится дивидендный сезон и как правильно выбирать акции?

1️⃣Дивидендный сезон происходит в декабре-начале января. Первое внимание на компании с крупными дивидендами. Главным рекордсменом года стал ЭсЭфай🏦 с дивидендом 902 руб (див. доходность 50%) за акцию. В нашей команде он есть только в моем портфеле с 2024 г. Всего 24 шт, соответственно сумма дивидендов составит 21 648 руб.🔥

2️⃣ Однако если в сделках ориентироваться только на размер дивидендов, будет ошибка. Учитывайте сюрпризы и колебания рынка. Меньше этому подвержены компании внутреннего рынка. Стабильность сохранила Транснефть⛽️ и может выплатит не меньше 175-195 руб за акцию (13-15% див. доходности).

( Читать дальше )

По итогам года инфляция может оказаться ниже прогноза ЦБ

- 04 декабря 2025, 15:07

- |

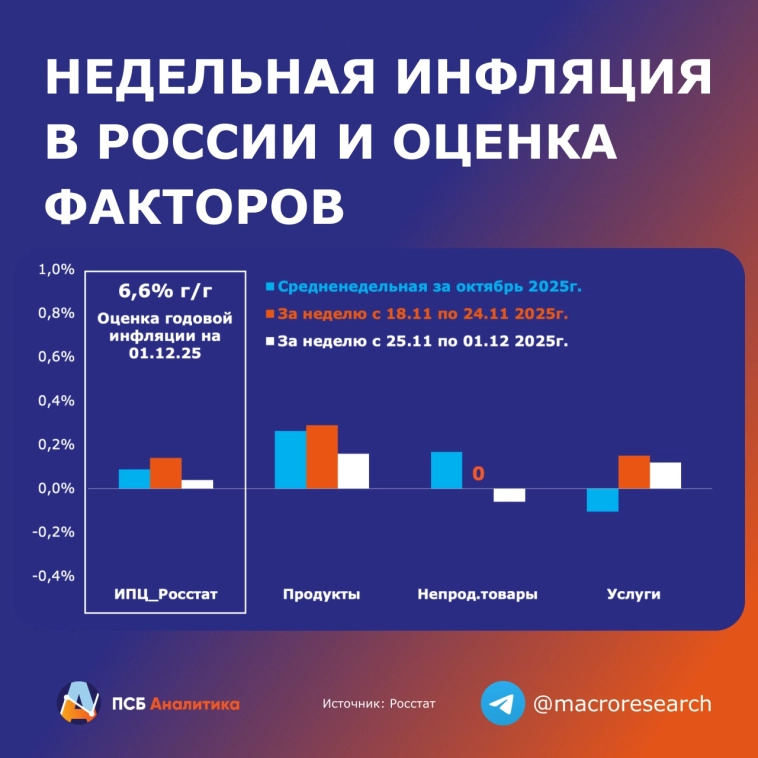

• За последнюю неделю ноября инфляция резко замедлилась до 0,04%. По оценкам Минэкономразвития России, ее годовой уровень опустился до 6,6% г/г (на конец октября было 7,7%).

• Торможение инфляции происходит на фоне снижения ценовой динамики в сегменте продуктов питания, где с одной стороны продолжается сезонное удорожание плодоовощной продукции, а с другой — дешевеют крупы, сахар, молочка, свинина и т.д.

• Также продолжается снижение индекса цен на непродовольственные товары. Это происходит на фоне укрепления рубля, охлаждения спроса и снижения цен на бензин. При этом рост цен на услуги пока остаётся умеренным.

Наше мнение

С учётом ожиданий дальнейшего снижения инфляции в декабре из-за эффекта высокой статистической базы и на фоне крепкого рубля, можно утверждать, что тренд фактической инфляции ушёл заметно ниже прогноза ЦБ (6,5-7% на конец года). Подтверждают этот тезис и вчерашние слова Владимира Путина о том, что на конец года инфляция будет около 6%.

Устойчивая слабость инфляции в сезон высокого потребления и перед повышением налогов указывает на очевидные проблемы со спросом.

( Читать дальше )

Решетников: Мы видим существенное замедление инфляции последние месяцы. И в целом экономика останется в плюсе в ближайшие годы

- 04 декабря 2025, 13:33

- |

Давайте посмотрим на последние данные:

- Инфляция в РФ с 25 ноября по 1 декабря составила 0,04% после 0,14% неделей ранее

- Годовая инфляция в РФ на 1 декабря замедлилась в районе 6,6%

И правда отличные данные! На фоне такой недельной статистики и вырисовывающейся инфляции за 2025 год, ЦБ очень вероятно снизит ставку на 0,5% 19 декабря ✔️.

Хоть какая-то поддержка рынку, согласитесь

Буду рада видеть вас среди своих подписчиков t.me/+j3ohRZAa_dpkMTli !

Решетников: Мы видим существенное замедление инфляции последние месяцы. И в целом экономика останется в плюсе в ближайшие годы — ТАСС

- 04 декабря 2025, 13:18

- |

«В последние два года ВВП рос темпами выше среднемировых, более 4%. В этом году мы растем чуть медленнее, но это плата за замедление инфляции. Мы видим существенное замедление инфляции последние месяцы. И в целом экономика останется в плюсе в ближайшие годы. Растут ключевые отрасли — промышленность, строительство, сельское хозяйство. Важным драйвером роста остается потребительская активность, в основе которой рост реальных доходов населения», — сообщил министр экономического развития России Максим Решетников.

tass.ru/ekonomika/25814457

Инфляция наглядно!

- 04 декабря 2025, 13:09

- |

Эльвира Сахипзадовна, вы большая молодец! Смотрите, как хорошо инфляцию придавили. Снижайте уже ключик, пожалуйста!

Ссылка на интерактивный график (к сожалению, к посту на смарт-лабе прикрепляется только статичный вариант).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал