Индексные фонды

Фонд SBHI (Халяльные Инвестиции) - инвестируем по законам шариата. Честный обзор

- 04 июня 2024, 08:37

- |

Не халяВные, а халяЛЬные! Ещё в конце 2021 года Сбер запустил первый в своем роде индексный фонд на халяльные инвестиции с тикером SBHI, соответствующий (по заявлениям самой УК) нормам и законам шариата. SBHI по сей день остается единственным БПИФом на Мосбирже с приставкой «халяль». Мне стало интересно, и я подготовил авторский разбор фонда SBHI.

Ещё больше свежих обзоров на самые актуальные инвестиционные инструменты — в телеграм-канале. Подписывайтесь!

💰О фонде SBHI

Биржевой фонд SBHI начал торговаться на Мосбирже 18 ноября 2021 г.

📈БПИФ SBHI повторяет динамику индекса исламских инвестиций MXSHAR, который рассчитывается Мосбиржей (да, есть и такой).

⛔В состав индекса МосБиржи исламских инвестиций НЕ МОГУТ входить ценные бумаги компаний, осуществляющих азартный, игорный или алкогольный бизнес, а также бизнес, связанный со свининой. Кроме того, частично запрет распространяется и на компании, вынужденные прибегать, например, к займам у традиционных банков.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Фонд TLCB - Тинькофф Локальные валютные облигации. Самый полный обзор фонда

- 30 апреля 2024, 09:08

- |

Продолжаю подробно разбирать инвестиционные инструменты, доступные на Московской бирже. На этот раз под мой пристальный взор попал БПИФ «Локальные валютные облигации» (TLCB) от Тинькофф.

👌Особый шик фонда в том, что в то время как отдельный выпуск каждой замещающей облигации стоит около 1 тыс. $, БПИФ TLCB позволяет участвовать в этом празднике жизни по 11 руб. за пай. Но есть у фонда и другие нюансы, которые необходимо знать инвестору.

Ещё больше свежих обзоров на самые актуальные инвестиционные инструменты — в телеграм-канале. Подписывайтесь!

💰О фонде TLCB

Биржевой фонд TLCB начал торговаться на Мосбирже 23 ноября 2023 года, одновременно с другим новым Тинькоффским фондом TDIV «Дивидендные акции».Обзор на фонд TDIV я сделал почти сразу после его выхода и пообещал, что вскоре разберу и БПИФ TLCB. Что ж, «вскоре» наконец наступило 😄 За 5 месяцев фонд успел настояться, переболеть «детскими болезнями», наработать какую-то историю торгов — так что обзор получится качественней, чем если бы я забабахал его на самом старте.

( Читать дальше )

Фонд SBSC (Акции малой и средней капитализации) - стоит ли покупать

- 22 апреля 2024, 09:20

- |

Ещё в октябре 2023 года Сбер запустил индексный фонд на акции малой и средней капитализации (т.н. второго и третьего эшелона) на российском рынке. Но до сих пор в сети не так много информации, а многие, я уверен, про этот ETF даже не слышали. Подготовил самый полный авторский разбор фонда SBSC.

Ещё больше свежих обзоров на самые актуальные инвестиционные инструменты — в телеграм-канале. Подписывайтесь!

💰О фонде SBSC

Биржевой фонд SBSC начал торговаться на Мосбирже 10 октября 2023 г.📊В составе фонда — акции средней и малой капитализации, обращающиеся на рынке РФ (так сказать, не-голубые фишки).

Фонд в каком-то роде уникальный — никто больше не додумался создать отдельный БПИФ на российские компании из нижних эшелонов. А вот Сбер — додумался.

📍 Ранее я рассказывал про фонд SBMX, который занимает наибольшую долю в моем портфеле среди всех индексных фондов, которые я держу. Он опирается на главный бенчмарк российского рынка — индекс Мосбиржи полной доходности (тикер MCFTR).

( Читать дальше )

Новый индекс IPO (MIPO) на Мосбирже. Состав, параметры и исторические параллели

- 18 апреля 2024, 19:36

- |

Похоже, боссы Мосбиржи посмотрели на оголтелый бум IPO и поняли, как это дело можно дополнительно монетизировать, сыграв на бурлящих чувствах и нерастраченном азарте отечественного инвестора.

🎰Чтобы нам всем было ещё интереснее делать ставки в нашем MOEX-казино, Московская биржа анонсировала запуск с 19 апреля нового бенчмарка - Индекса МосБиржи IPO. Код индекса – MIPO.

Чтобы не пропустить самое интересное, подписывайтесь на телеграм-канал.

⚙️Состав и параметры индекса MIPO

Индекс Мосбиржи IPO включает акции, которые были допущены к торгам после IPO или первичного листинга. Отраслевых ограничений нет.📊В первичную базу расчета индекса MIPO войдут акции 15 компаний:

Whoosh (WUSH), Генетико (GECO), CarMoney (CARM), Софтлайн (SOFL), Группа Астра (ASTR), Henderson (HNFG), ЕвроТранс (EUTR), ЮГК (UGLD), Совкомбанк (SVCB), Мосгорломбард (MGKL), Делимобиль (DELI), Диасофт (DIAS), КЛВЗ Кристалл (KLVZ), Европлан (LEAS) и МФК Займер (ZAYM).

👉Начальное значение индекса – 1000 пунктов, периодичность расчета – 1 раз в день, валюта индекса – российский рубль.

( Читать дальше )

ТОП-5 фондов на российские акции. В какие вкладываюсь я сам?

- 02 марта 2024, 10:10

- |

Альтернатива самостоятельному отбору акций — покупка биржевых паевых инвестиционных фондов (БПИФ) на бумаги российских компаний. Главные плюсы инвестирования через фонды — отсутствие налогов на дивиденды, хорошая диверсификация, экономия времени.

💰Сегодня я рассмотрю 5 крупнейших (по объему активов в управлении, т.е. доверию инвесторов) БПИФ на российские акции, которые торгуются на Московской бирже. Все фонды доступны для неквалифицированных инвесторов, некоторые из них торгуются без комиссии у определенных брокеров.

В моем телеграм-канале каждый день выходят обзоры на инвестиционные инструменты, авторская аналитика и инвест-юмор.

Фонды в сегодняшней подборке расположены по уменьшению стоимости чистых активов (СЧА).

1. SBMX — «ТОП российских акций»

● УК: Первая (Сбер)

● СЧА: >22 млрд руб.

● Цена пая: ~19 руб.

● Комиссии: до 1% в год

● Доходность за год: 51,32%

● Доходность за 3 мес.: 1,74%

Это самый гигантский по объему фонд на широкий российский рынок из представленных на Мосбирже. УК Первая (которой Сбер передал права на управление фондом в 2022 года после санкций) саккумулировала больше 22 млрд рублей клиентских денег.

( Читать дальше )

Почему не стоит копировать портфель Баффетта и других «магов» рынка?

- 26 февраля 2024, 11:26

- |

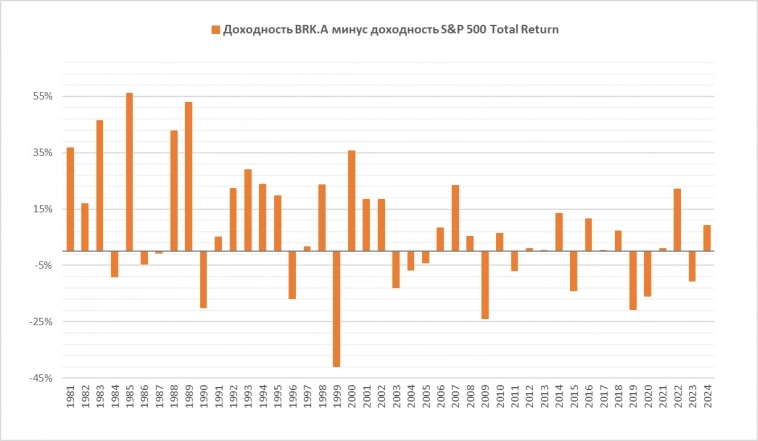

Один из величайших инвесторов всех времен начал утрачивать свое величие еще задолго до приобретения статуса оракула из Омахи. В 1985 году превышение доходности холдинга Баффетта Berkshire Hathaway (alpha) по отношению к индексу S&P 500 Total Return достигло максимального значения, после чего начало снижаться.

Berkshire Hathaway и S&P 500 Total Return, 1981-2024 гг.

Сам Баффетт не помнит, когда ему присвоил статус оракула. Еще в 1985 году, когда он впервые попал в список Forbes богатейших людей Америки c состоянием $1 млрд и 13 позицией в рэнкинге, в L.A. Times сухо высказались о Баффетте: “Buffett, Warren Edward, 55, Omaha, Neb., stock market, $1 billion”.

Даже год спустя после появления очередного списка Форбса, когда состояние Баффетта уже выросло до $1,4 млрд, Washington Post все еще скромно отозвалась о будущем оракуле: “Investor Warren Buffett of Omaha, a longtime investor in The Washington Post Co. and Geico Corp ($ 1.4 billion)”.

( Читать дальше )

Как СВО пожирает дивиденды. Факты и прогнозы. Вариации цены индекса акций через год от крупного управляющего.

- 09 октября 2023, 16:20

- |

Модераторам СмартЛаба: это не копипаст, а просто обширная цитата. В конце поста моих собственных мыслей накидано на четвертак на темы, поднятые в цитате. Поэтому размещаю этот пост в общую ленту.

В телеге Павла Лебедева появилась любопытная заметка.

Павел, опытный инвестор со стажем, член Совета директоров управляющей компании и управляющий частным фондом, которые рулят на рынке России акциями и облигациями на сумму около 5 млрд рублей. Несколько этих фондов на длинных интервалах обгоняют индексы, депозиты, золото и прочих невезунчиков))

Думаю, его ход мыслей будет интересен как минимум тем инвесторам, которые ещё находятся в процессе изучения закономерностей и особенностей нашего доморощенного рынка ценных бумаг. Для некоторых будут полезны приведенные статистические выкладки.

Начало заметки Павла, цитирую:

Дивиденды вниз, а индекс вверх. Считаем риски и шансы на основе ежегодных данных.

Портфель акций в индексе Мосбиржи, как главный бенчмарк российского рынка акций, можно рассматривать как некий усредненный ориентир денежного дивидендного потока. Существует зависимость стоимости акций от величины выплачиваемых дивидендов, поэтому исходя из тенденций по выплате дивидендов реально предположить ценовые ориентиры в среднесрочной перспективе для индекса, а значит и для отдельных акций.

( Читать дальше )

Индексные фонды на любые инвестиционные идеи! (часть 3)

- 07 марта 2023, 16:25

- |

До этого я рассказывал про ETF, которые можно использовать в активных инвестициях, если нет желания или навыков выбора отдельных акций.

Теперь мы рассмотрим остальные классы активов, то есть облигации, золото и недвижимость.

• Глобальные 🌎

Облигации всего мира — BNDW;

Облигации США и других стран с долларовым хеджированием — BNDX;

Государственные и корпоративные облигации развивающихся стран — VWOB;

Среднесрочные корпоративные гособлигации США и других стран — VCIT.

• Немного по США 🇺🇸

Долгосрочные гособлигации США (> 20 лет) — TLT;

Краткосрочные казначейские облигации США (1-3 года) — SHY;

Индексируемые на размер инфляции казначейские облигации США — TIP;

Корпоративные и государственные облигации США — BND;

Фонд смешанных облигаций США — AGG;

Мусорные облигации США — HYG.

• Золото 🔱

Физическое золото — GLD / IAU / SGOL;

Синтетические фонды — не советую их брать!

• Недвижимость 🏡

США — VNQ;

Развитые страны без США — VNQI.

( Читать дальше )

Почему нам стоит радоваться, когда рынок долго падает? 😄

- 07 марта 2023, 10:42

- |

Да всё очень просто: если вы находитесь на этапе накопления капитала, и цель запланирована как минимум на 10 лет вперёд — это отличная возможность покупать активы по более низким ценам.

За такое время рынок, скорее всего, успеет обновить свои максимумы, спустя долгий медвежий цикл, а доходность вашего портфеля будет намного выше, что поможет быстрее достичь намеченной цели.

Конечно, бывают примеры, когда индексы падают и до сих пор не восстанавливаются (вспомните Японию и Nikkei 225). Но это исключения, от которых можно защититься путём глобальной диверсификации.

Ставьте ❤️, если согласны со мной, и пишите в комментах своё мнение относительно рынка.

Источник - https://t.me/spaceinvest777/371

Индексные фонды на любые инвестиционные идеи! (часть 2)

- 06 марта 2023, 11:01

- |

В прошлом посте я дал огромный список ETF и БПИФов на глобальные, региональные и страновые индексы, которые можно рассмотреть пассивному инвестору.

Теперь мы постепенно перейдём к активным стратегиям, для которых могут подойти фонды на более узкие индексы, если нет желания или умения выбирать отдельные акции.

• Секторные 🦺

Информационные технологии — VGT;

Здравоохранение — VHT;

Финансовый — VFH;

Коммуникации — VOX;

Энергетика — VDE;

Промышленность — VIS;

Сырьевой — VAW;

Ритейл — XRT;

Потребительский — VDC.

• Отраслевые 🧪

Телекоммуникации — IYZ;

Биотехнологии — IBB;

Полупроводники — SOXX;

Фармацевтика — XPH;

Банки — KBE;

Авиация — JETS;

Нефтегаз — XOP;

Строительство — ITB;

Металлургия — XME;

Рестораны — FTXG;

Недвижимость (США / развитые рынки) — VNQ / VNQI.

• Тематические 🕹

Блокчейн-технологии — BLCN;

ESG-компании — ESGV;

Кибербезопасность — HACK;

Зелёная энергетика — ICLN;

Облачные технологии — CLOU;

Электрокары — KARS;

Киберспорт — HERO;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал