Инвестор

Кто ещё сомневается в ГМК НорНикеле?

- 16 марта 2017, 10:18

- |

Аналитический обзор компании «ГМК Норильский никель»

О компании: «Норильский никель» – крупнейший в мире производитель никеля и палладия, один из крупнейших производителей платины и меди. Помимо этого компания производит побочные металлы – кобальт, хром, родий, серебро, золото, иридий, рутений, а также селен, теллур и серу.

Производственные подразделения группы находятся на трех континентах в пяти странах мира – России, Австралии, Ботсване, Финляндии и ЮАР. Основные российские производственные подразделения включают: Заполярный филиал и «Кольскую ГМК».

Акции НорНикеля обладают значительной ликвидностью, и входят в состав индекса голубых фишек Московской биржи.

Фундаментальный анализ: Данные были взяты из отчётов МСФО в млн. руб. за период 2006-2016 год.

Начну анализ традиционно, с выручки и чистой прибыли компании.

Чистая рублёвая прибыль за 2016 года составила 167 млрд рублей, так как я и писал в инвестиционной идее, она стала рекордной за 8 лет.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

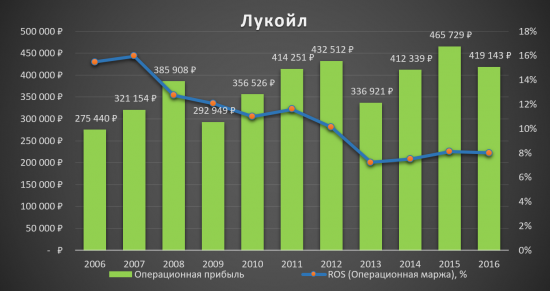

Аналитический обзор компании «Лукойл»

- 15 марта 2017, 20:35

- |

О компании: ЛУКОЙЛ — одна из крупнейших вертикально интегрированных нефтегазовых компаний в мире, на долю которой приходится более 2% мировой добычи нефти и около 1% доказанных запасов углеводородов. Обладая полным производственным циклом, Компания полностью контролирует всю производственную цепочку — от добычи нефти и газа до сбыта нефтепродуктов. 88% запасов и 83% добычи углеводородов приходится на Российскую Федерацию, при этом основная деятельность сосредоточена на территории 4-х федеральных округов — Северо-Западного, Приволжского, Уральского и Южного.

Фундаментальный анализ: Данные были взяты из отчётов МСФО в млн. руб за период 2006-2016 год. Начну анализ традиционно, с выручки и чистой прибыли компании.

Выручка компании росла на протяжении 10 лет, чистая прибыль же держалась приблизительно в пределах одного уровня, но за то не было ни одного убыточного года. Но меня смущает, что при росте постоянной выручки, чистая прибыль оставалась приблизительно на одном уровне. За 2016 год выручка и чистая прибыль сократилась.

( Читать дальше )

Пассивный портфель «ИИС» - обновил после паники!

- 13 марта 2017, 11:46

- |

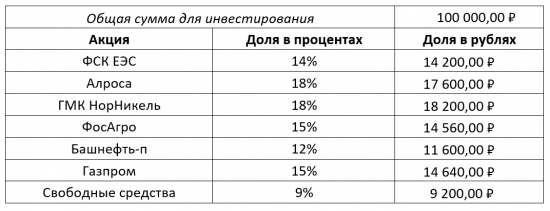

Ранее писал по созданию портфеля для пассивно инвестирования на ИИС, после паники докупил ещё акций в свой портфель по более низким ценам и приблизительные дивиденды по текущим ценам стали на много привлекательнее. Также оставил немного свободных средств на случай, если акции упадут ещё ниже или появится новая инвестиционная идея под пассивное инвестирование. И дополнительно рассчитал приблизительную среднюю доходность по портфелю по достижению цели по акциям и получению дивидендов.

Напомню, по поводу целей, это больше для читателей, я возможно не буду продавать по достижению целей, так как при текущих ценах, дивидендная доходность отличная и её можно будет получать многие годы, если компании не станут убыточными или же изменится устав компании по выплате дивидендов.

( Читать дальше )

Падение рынка - есть ли выжившие?

- 10 марта 2017, 08:00

- |

Я прилично перебрал свой портфель, продал за это время сначала Камаз, затем Энел Россия, РусГидро и пару дней назад Распадскую — доходность по каждой бумаге закрыл в среднем 30%. Прикупил Алросу, Норникель, ФосАгро, Башнефть-п, ФСК — взял дивидендные бумаги, так как при текущих котировках дивиденды уже больше 10-12%, да и мало ли затянется это падение, хоть приличные дивиденды получу и докуплю на них ещё ниже.

P.S.: Надеюсь скоро развернёмся, всё таки дивидендная доходность при таких котировках и такой инфляции будет превышать банковские депозиты в разы. И тогда придут новые инвесторы, будет приток новых средств, которые должны поднять котировки вверх. Также не забываем идут недели годовых отчётов компаний, которые очень даже не плохие!

Инвестиции в IT-медицинский проект DocPromo

- 06 марта 2017, 21:24

- |

Нашел хороший проект для инвестиций, кому интересно поучаствовать деньгами или просто получить медицинские услуги со скидкой 30%, читайте описание:

DocPromo – единая медицинская карта, предоставляющая скидку 30% в клиниках Москвы.

Сайт компании: https://docpromo.ru/

Приобретая карту DocPromo клиент становится участником программы DocPromo и имеет ряд преимуществ:

- Возможность обращаться в платную клинику за получением качественной медицинской помощи на льготных условиях. (скидка 30% по карте).

- Приоритетное обслуживание в клинике.

- Получение необходимой информации по врачам, их специализациям и другой контактной информации от сервиса DocPromo.

- Заботу со стороны сервиса DocPromo, получение рассылки с полезной информацией на медицинскую тематику, запись к врачам онлайн.

Проект DocPromo, развивается и перспективен по ряду причин:

- Бизнес модель заимствована за рубежом.

- Проект работает на растущем рынке.

- Не имеет аналогов в РФ.

- Экономически эффективен.

- Является альтернативой ДМС.

( Читать дальше )

НЛМК - итоги года и интересное наблюдение от financemarker

- 06 марта 2017, 19:01

- |

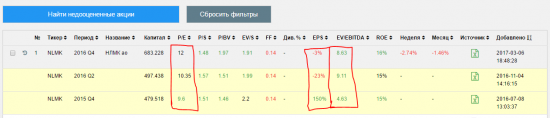

Я уже расчитал по данным отчета мультипликаторы и вот какие наблюдений. В целом, если рассматривать конкретный отчет мы видим

— совсем незначительное падение прибыли -3%

— возросший собственный капитал компании (с 311 млрд. до 382 млрд.)

— и средние (скорее лучше средних) значения мультипликаторов. Неплохой показатель ROE - 16%.

Однако имея на динамику изменения мультипликаторов и их исторические показатели, вырисовывается немного иная картина.

В исторической перспективе мы видим, что такие ключевые показатели как P/E и EV/EBITDA по факту заметно ухудшились, что конечно говорит не в пользу компании. Думаю это сигнал о том, чтобы дважды подумать, прежде чем добавить акции этой компании в портфель.

Понятно, что данное изменение мультипликаторов произошло на фоне роста акций, без соответствующего роста прибыли. Другими словами можно сказать, что сейчас акции НЛМК перекуплены.

Аналитический обзор компании «Интер РАО ЕЭС»

- 05 марта 2017, 12:39

- |

О компании: Группа «Интер РАО» — диверсифицированный энергетический холдинг, управляющий активами в России, а также в странах Европы и СНГ.

Деятельность группы охватывает:

- Производство электрической и тепловой энергии

- Энергосбыт

- Международный энерготрейдинг

- Инжиниринг, экспорт энергооборудования

«Интер РАО» — единственный российский оператор экспорта-импорта электроэнергии. География поставок включает Финляндию, Белоруссию, Литву, Украину, Грузию, Азербайджан, Южную Осетию, Казахстан, Китай и Монголию.

ПАО «Интер РАО» управляет энергосбытовыми компаниями — гарантирующими поставщиками в 12 регионах России. «Интер РАО» также владеет компаниями — поставщиками электроэнергии крупным промышленным потребителям.

Стратегия «Интер РАО» направлена на создание эффективного международного диверсифицированного холдинга, присутствующего во всех ключевых конкурентных сегментах электроэнергетики. Реализация стратегии позволит «Интер РАО» к 2020 г. войти в десятку крупнейших мировых энергетических компаний.

( Читать дальше )

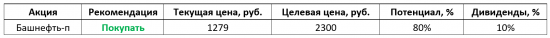

Инвестиционная идея «Башнефть-п»

- 03 марта 2017, 08:52

- |

О компании: ОАО АНК «Башнефть» — вертикально-интегрированная нефтяная компания, формирующаяся на базе крупнейших предприятий ТЭК Республики Башкортостан. Компания входит в топ-10 предприятий России по объему добычи нефти и в топ-5 — по нефтепереработке.

Фундаментальный анализ: На этот раз я не буду проводить полноценный анализ компании, так как главное в идее получение гарантированных дивидендов в размере 10%.

Почему же дивиденды гарантированы? Ответ простой: «Башнефть является крупнейшим налогоплательщиком в бюджет региона, компания финансирует многие проекты в республике».

Ещё несколько подтверждений:

- Блокирующим пакетом компании владеет республика Башкирия;

- Президент республики Рустэм Хамитов неоднократно говорил, что продавать пакет не будет. По его словам, он договорился о сохранении налоговых, дивидендных и социальных выплат с руководством Роснефть;

- Заявление вице-президента Роснефти Андрея Шишкина, который с 13 октября 2016 г. назначен президентом, председателем правления Башнефть: «Башнефть и далее будет платить дивиденды, руководствуясь финансовой устойчивостью компании и макроэкономикой».

( Читать дальше )

Московская биржа - так держать! Результаты 2016 по МСФО

- 02 марта 2017, 20:29

- |

Что можно сказать — отличный бизнес, все стабиль и хорошо. При процентных доходах исчисляемых миллиардами, процентные расходы какие-то жалкие 120 млн. Ну и по сути ведь, у компании уже есть инфраструктура, ее надо поддерживать и все будет хорошо. Бизнес понятен всем инвесторам. Плохо на рынке — хорошо Московской Бирже. Хорошо на рынке — отлично Московской бирже. И дивиденды хорошие. Что же касается расчитанных мультипликаторов — не сказать, что они очень низки, но здесь это уже и не так важно. Показатель ROE и размер дивидендов на мой взгляд здесь гораздо важнее, а с ними все хорошо. Вывод — акции московской биржи отличный вариант для стратегии «покупай и держи».

Сбербанк - краткий обзор по результатам 2016 года (МСФО)

- 02 марта 2017, 19:01

- |

По итогам 2016 года по МСФО прибыль компании увеличилась более чем в 2 раза, почти в 2,5. Мультипликаторы компании также выглядят неплохо, особенно показатель ROE. В отрасли в целом, Сбербанк также на вполне неплохих позициях, не лучший, но в топе. Как итог, мне кажется вероятным дальнейший рост акций компании — хотя и обусловлен он может будет не недооцененностью, но скорее новостями и трендом. Думаю, что в этом году акции компании еще раз переступят планку 185 рублей и пойдут дальше, насколько очень хороший вопрос.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал