Блог им. Geolog72

Кто ещё сомневается в ГМК НорНикеле?

- 16 марта 2017, 10:18

- |

Аналитический обзор компании «ГМК Норильский никель»

О компании: «Норильский никель» – крупнейший в мире производитель никеля и палладия, один из крупнейших производителей платины и меди. Помимо этого компания производит побочные металлы – кобальт, хром, родий, серебро, золото, иридий, рутений, а также селен, теллур и серу.

Производственные подразделения группы находятся на трех континентах в пяти странах мира – России, Австралии, Ботсване, Финляндии и ЮАР. Основные российские производственные подразделения включают: Заполярный филиал и «Кольскую ГМК».

Акции НорНикеля обладают значительной ликвидностью, и входят в состав индекса голубых фишек Московской биржи.

Фундаментальный анализ: Данные были взяты из отчётов МСФО в млн. руб. за период 2006-2016 год.

Начну анализ традиционно, с выручки и чистой прибыли компании.

Чистая рублёвая прибыль за 2016 года составила 167 млрд рублей, так как я и писал в инвестиционной идее, она стала рекордной за 8 лет.

Валовая маржа компании на среднем уровне, что говорит нам о стабильности компании и показывает сколько НорНикель сохраняет финансов на каждый рубль продаж для обслуживания других расходов и обязательств.

Операционная прибыль положительная на протяжении всех последующих лет после кризиса 2008 года и стала рекордной в этом году. Операционная маржа за 2016 год выросла, что говорит об эффективной деятельности компании.

EBITDA увеличивается с 2013 года и достигла рекордных значений в этом году. Рентабельность по EBITDA растёт стремительно и составила 53%.

Дебиторская задолженность компании уменьшилась, а оборачиваемость дебиторской задолженности улучшилась. Среднее число дней, требуемое для взыскания займов у компании, составляет 7 дней по данным отчёта по МСФО за 2016 год. Чем меньше это число, тем быстрее дебиторская задолженность обращается в денежные средства, и, следовательно, повышается ликвидность оборотных средств предприятия.

В связи с быстрой оборачиваемостью дебиторской задолженности, компания стала накапливать нераспределённую прибыль. Денежные средства сократились, за счёт погашения кредитов и займов в 2016 году.

Исходя из выше перечисленного, активы увеличились. Рентабельность активов растёт.

Капитал компании увеличился в этом году, по отношению 2015 года, а рентабельность его достигла рекордных значений за 10 лет.

Коэффициент текущей ликвидности превышает минимальный порог, это показывает, что компания хорошо справляется со своими краткосрочными обязательствами.

ГМК Норильский никель на протяжении уже долгих лет выплачивает стабильные дивиденды, особенно это важно, когда инфляция падет и процентная ставка начинает снижаться, что способствует нам получать процент больше чем на банковских депозитах. Менеджмент предлагает направлять на дивиденды 60% EBITDA, если соотношение чистого долга к EBITDA на конец будет менее 1,8. Исходя из этого за 2016 год компания выплатит дивиденды на акцию в размере 1043,15 рубля, что составит при текущих котировках 11,4% дивидендной доходности. Также уже компания заплатила промежуточные дивиденды на акцию в размере 444,25 рубля. (Зелёным цветом показано, какой дивиденд получите в 2107 году, за прошедший год)

Анализ металлов: Так как Норильский никель является крупнейшим в мире производителем никеля и одним из крупнейших производителей меди, эти металлы буду одними из главных драйверов для компании.

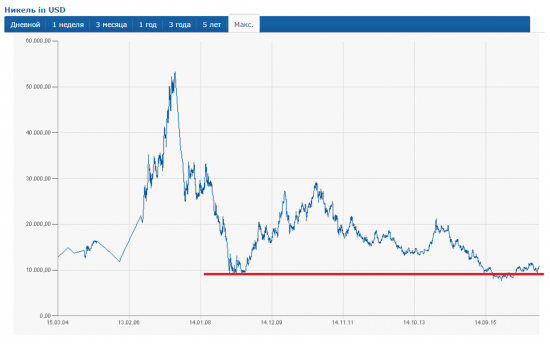

На трёхлетнем графике никель в восходящем тренде и пробил важный уровень, который держался год и пошёл вверх. За год никель вырос на 28,6%.

На графике за период 2004 года – по настоящее время видно, как цена пробила этот важный уровень и пошла вверх, потенциал огромный. Соответственно, чем дороже будет никель, тем больше компания будет зарабатывать.

На 3 летнем графике наблюдается ретест и отбой от линии тредна. Медь только за 5 месяцев прибавила 24,14% и думаю рост продолжится.

На графике за период с 2002 года – по настоящее время видно, что медь также находится в восходящем тренде, и цена пробила и протестировала важный уровень в районе 5000-5500 $, это также даёт потенциал для увеличения прибыли.

Технический анализ: Тех. анализ я использую лишь для набора позиций, чтобы купить на откатах и т.д. В редких случаях, могу найти точку входа, если нет фундаментального драйвера роста, таких как M&A, дивидендные истории и др. С технической точки зрения цена находится, так скажем в глобальном боковике, пробила линию поддержки и если сходит до 8000 р, то я с удовольствием докуплю.

Вывод: Норильский никель – крупнейший в мире производитель металлов, которой стабильно генерирует прибыль. Есть несколько главных драйверов для котировок акций: выплата стабильных дивидендов, в этом же году в районе 10% и рост металлов, что позволит компании зарабатывать ещё больше. Вышел хороший рублёвый отчёт по МСФО за 2016 год, особенно мне понравилась рекордная операционная прибыль компании и рекордная рентабельность капитала в районе 70%. Лично я продолжу держать акции и докупать на свободные средства, если цена сходит ниже.

теги блога Finrange | Дмитрий Баженов

- ALRS

- Finrange

- finrangecom

- IMOEX

- Mail.ru Group

- MOEX

- Ozon

- PASSIVE INVEST

- Passive invests

- VK

- X5 Retail Group

- Акрон

- Акции

- Алроса

- Анализ

- Аналитик

- Астра

- Астра Групп

- АФК Система

- Аэрофлот

- Башнефть

- ВК

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа ПИК

- Группа Позитив

- Детский мир

- Дивиденды

- Доллар

- ИИС

- Инвестиции

- Инвестор

- Индекс МБ

- Интер РАО

- ИнтерРАО

- Итоги года

- Итоги месяца

- Итоги недели

- КАМАЗ

- ключевая ставка ЦБ РФ

- Лукойл

- Магнит

- Мечел

- ММК

- МосБиржа

- Московская биржа

- МТС

- Начинающий инвестор

- Нефть

- НЛМК

- НОВАТЭК

- Норильский Никель

- обзор рынка

- Облигации

- отчеты МСФО

- Отчёт

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- Портфель

- портфель инвестора

- прогноз по акциям

- Распадская

- Роснефть

- Ростелеком

- Рубль

- Русагро

- Русал

- Русгидро

- Самолёт

- сбер

- Сбербанк

- Северсталь

- Система

- Совкомфлот

- Стратегия

- Сургутнефтегаз

- Татнефть

- ТГК-1

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- Финансовые результаты

- Фондовый рынок

- ФосАгро

- ФСК Россети

- фьючерс mix

- ЦБ РФ

- Энел Россия

- Юнипро

- Яндекс

- Яндекс компания

Плюсую словом, хороший и полезный обзор!

Т.к. Тимофей не дает плюсовать рейтингом

Тимофей снизь лимит для голосования!!!