ИИС

ИИС

- 17 апреля 2024, 01:07

- |

- комментировать

- Комментарии ( 11 )

Что с ИИС...

- 15 апреля 2024, 13:51

- |

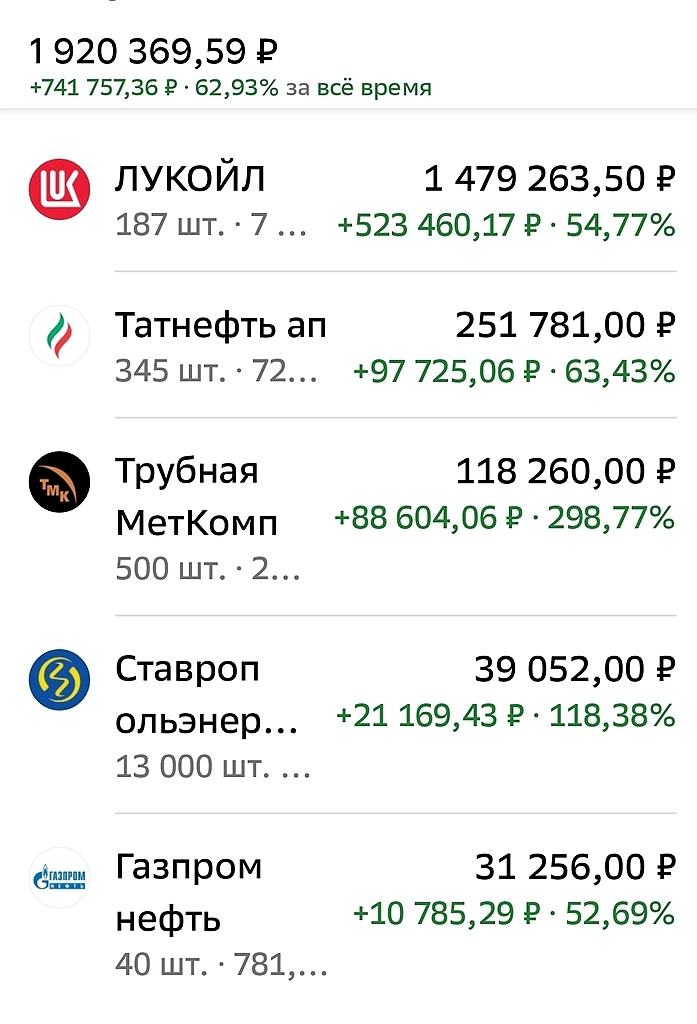

✔️Делюсь состоянием ИИС.

На данный момент в него входит всего 5 компаний.

Выбыл из игры НОВАТЭК.

В ближайшее время буду пополнять счёт ИИС на 400 тыс рублей.

✔️В мае должны поступить дивиденды от компании Лукойл.

Размер: 350 тыс.

50 тыс буду вносить дополнительно.

✔️Встаёт вопрос, что купить?

Возможно на счету ИИС появятся длинные ОФЗ. Ждём!

( Читать дальше )

Главные дивидендные новости недели

- 14 апреля 2024, 15:32

- |

Совет директоров НЛМК рекомендовал дивиденды за 2023 г.

В размере 25,43 руб. на акцию. Текущая дивидендная доходность составляет 11,15%. Дата закрытия реестра назначена на 27 мая 2024 г. Дата проведения общего собрания акционеров — 14 мая 2024 г.

Совет директоров Росбанка рекомендовал дивиденды за 2023 г.

В размере 2,9 руб. на акцию. Текущая дивидендная доходность составляет 2,41%. Дата закрытия реестра назначена на 27 мая 2024 г. Дата проведения общего собрания акционеров — 16 мая 2024 г.

Совет директоров РосДорБанка рекомендовал дивиденды за 2023 г.

В размере 15,85 руб. на акцию. Текущая дивидендная доходность составляет 7,17%. Дата закрытия реестра назначена на 28 мая 2024 г. Дата проведения общего собрания акционеров — 17 мая 2024 г.

Совет директоров Henderson рекомендовал дивиденды за 1 кв. 2024 г.

В размере 30 руб. на акцию. Текущая дивидендная доходность составляет 4,0%. Дата закрытия реестра назначена на 3 июня 2024 г. Дата проведения общего собрания акционеров — 17 мая 2024 г.

( Читать дальше )

Какой тип ИИС После его переноса из открытия в втб после 31.12.2023?

- 12 апреля 2024, 12:19

- |

Например, счет открыт в втб 12.03.2024, а в открытии закрыт ИИС 18.03.2024.

Отвечает ЦБ:

Служба по защите прав потребителей и обеспечению доступности финансовых услуг

от 11.04.2024 №С59-3

на № ОЭ-48162 от 18.03.2024

Служба по защите прав потребителей и обеспечению доступности

финансовых услуг рассмотрела обращение и сообщает следующее.

Вы интересуетесь трансформировался ли индивидуальный

инвестиционный счет в ИИС-III при переводе активов в Банк ВТБ (ПАО).

Службой установлено, что Вам в Банке был открыт ИИС в порядке

перевода договора на ведение индивидуального инвестиционного счета от

другого профессионального участника рынка ценных бумаг (АО «Открытие

Брокер») с сохранением прав и обязанностей, в том числе типа вычета, в

соответствии с Соглашением о переводе на обслуживание и нормами

действующего законодательства.

Федеральный закон от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг» не

( Читать дальше )

ЦБ напомнил, чем ИИС-3 отличается от прежних

- 11 апреля 2024, 10:31

- |

Индивидуальные инвестиционные счета — это особые счета для работы на фондовом рынке. Через ИИС точно так же, как и через обычные брокерские счета, можно покупать облигации, акции, паи инвестиционных фондов, драгоценные металлы и другие финансовые инструменты. Но есть существенное отличие: владельцы ИИС могут рассчитывать на налоговые послабления.

Индивидуальный инвестиционный счет третьего типа (ИИС-3) позволяет владельцу получать сразу две налоговые льготы:

- Вычет на взнос.

Это возможность вернуть часть внесенных на счет денег, но не больше суммы уплаченного НДФЛ. Чтобы воспользоваться льготой, инвестор должен иметь официальный заработок и отчислять с него налоги. - Вычет на доход.

Он освобождает инвесторов от НДФЛ с прибыли по операциям на счете. Чтобы получить этот вычет, официальный доход иметь необязательно.

До конца 2023 года владельцы индивидуальных инвестсчетов могли выбрать только одну из этих льгот: вычет на взнос при открытии счета первого типа (ИИС-1) или вычет на доход по счету второго типа (ИИС-2).

( Читать дальше )

Топливо для роста.

- 11 апреля 2024, 07:59

- |

Идея освободить от налога дивиденды, поступающие на ИИС, звучала и ранее.

Идея нужная и полезная. 👍 #иис

Совет директоров НЛМК порадовал инвесторов. Дивиденды за 2023 год в составят ₽25,43 на акцию. По текущим ценам это дает около 11% дивидендной доходности.

Последний день для покупки акций под дивиденды — 24 мая.

А если компания решит выплатить всю нераспределённую прибыль + вернётся к ежеквартальным дивидендам, то будет вообще красиво. Прогнозы — 22,5 % в 2024 году. Решил докупить акций. $NLMK

Займер. Последний день приема заявок на IPO.

Похоже что интерес инвесторов к данной компании не такой высокий как обычно бывает с IPO. Оно и понятно, это МФО, которые имеют повышенный риск из за возможного регулирования государством. При этом компания имеет ROE больше 50% и может заплатить достаточно высокие дивиденды, правда только в 2025 году. Участвовать или нет, тут решайте сами. Решил зайти на 10 тыс рублей) $ZAYM

( Читать дальше )

Вечерний обзор рынков 📈

- 10 апреля 2024, 19:01

- |

Курсы валют ЦБ на 11 апреля:

💵 USD — ↗️ 93,2198

💶 EUR — ↗️ 101,2333

💴 CNY — ↗️ 12,8730

▫️ Индекс Мосбиржи по итогам основной торговой сессии среды прибавил 0,73%, составив 3 439,11 пункта.

▫️ Минфин информирует о результатах аукциона по размещению ОФЗ-ПД № 26219RMFS (погашение 16.09.2026 г.): размещенный объем: 7,031 млрд руб. (при спросе 23,212 млрд руб.), выручка: 6,316 млрд руб., средневз.цена: 89,3639%, средневз.доходность: 13,4% годовых; и аукциона по размещению ОФЗ-ПД № 26244RMFS (погашение 15.03.2034 г.): размещенный объем: 50,712 млрд руб. (при спросе 99,86 млрд руб.), выручка: 45,3 млрд руб., средневзв.цена: 88,8665%, средневзв.доходность: 13,74% годовых.

▫️ Эльвира Набиуллина представила в Госдуме годовой отчет ЦБ за 2023 г. Основное внимание было уделено ДКП: замедления экономики из-за её ужесточения не произошло, напротив, она продолжает расти высокими темпами, инфляция снижается, её пик пройден — отметила председатель ЦБ, сопроводив происходящее метафорой о марафонском забеге. Касательно начала смягчения ДКП был дан следующий ответ: «Начнем снижать ключевую ставку, когда убедимся, что замедление инфляции набрало нужную скорость и инфляционные ожидания приходят в норму». www.cbr.ru/press/event/?id=18594

( Читать дальше )

В Госдуме предложили освободить дивиденды на ИИС от НДФЛ. Если примут, повысится спрос на дивидендные бумаги на ИИС

- 10 апреля 2024, 15:33

- |

Также в Госдуме рассматривают вариант освободить от налога сделки по продаже акций,

купленных при проведении IPO или в первый месяц после размещения.

Если примут, повысится спрос на дивидендные бумаги на ИИС

С уважением,

Олег

В Госдуме предложили освободить дивиденды на ИИС от НДФЛ

- 10 апреля 2024, 14:20

- |

В Госдуме задумались об освобождении от налога на доходы физических лиц (НДФЛ) дивидендов, поступающих на индивидуальные инвестиционные счета (ИИС). Об этом заявил в ходе пленарного заседания глава комитета Госдумы по финансовому рынку Анатолий Аксаков.

quote.ru/news/article/66166fca9a794714c9c5cd46«Можно было бы освободить [от налога] дивиденды от акций, приобретенных в момент размещения либо в первый месяц после размещения акций соответствующими компаниями на бирже. Также, с нашей точки зрения, необходимо освободить доход от реализации акций, приобретенных в ходе публичного размещения на бирже, если происходит продажа этих акций через год. Освободить дивиденды по акциям российских эмитентов, приобретенных через индивидуальные инвестиционные счета», — сказал Аксаков.

Что такое ИИС 3? В чем его преимущества и стоит ли открывать его сейчас?

- 10 апреля 2024, 11:28

- |

С 2024 года доступны только инвестиционные счета новой формы — ИИС-3. Пока что их преимущества не урегулированы законодательно. Если у вас уже есть старый ИИС, стоит подумать о переходе. ИИС-3 — это усовершенствованный брокерский счет с налоговыми бонусами, которым можно пользоваться, начиная с нового года.

В соответствии с налоговым законодательством РФ, вкладчики имеют право на получение налогового уменьшения по НДФЛ за взносы на индивидуальный инвестиционный счет (ИИС). Максимальная сумма, которая может быть возвращена в виде налогового вычета, составляет 52 тыс. руб. ежегодно. Для лиц с доходом свыше 5 млн. руб. и применяемой ставкой налога в 15%, размер возмещения может увеличиться до 60 тыс. руб.

Кроме того, доходы, полученные от сделок на ИИС, освобождаются от налогообложения, если общая стоимость активов на счету не превышает 30 млн. руб. Налоговая льгота применяется при условии, что счет закрывается по истечении минимального срока, установленного законодательством.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал