Блог им. Geolog72 |Обзор финансовых результатов АЛРОСА за 2023 г. Будут ли дивиденды?

- 29 февраля 2024, 22:03

- |

Компания вчера опубликовала финансовые результаты за 2023 г. по МСФО. Разбираемся в отчёте и перспективах дивидендах.

Что с финансовыми результатами?

Выручка компании за год увеличилась почти на 9% и составила 326,5 млрд руб. на фоне снижения цен на алмазы и приостановки продаж в Индию на 2 месяца. В результате чего, у АЛРОСы образовались избыточные запасы алмазов.

Чистая прибыль сократилась на 15,2% по сравнению с 2022 г. – до 85,2 млрд руб. Падение прибыли обусловлено уменьшением прочих доходов на 32,5 млрд руб., а также снижением доходов от курсовых разниц и обязательной продажи валюты на 26,6 млрд руб.

На фоне роста капитальных затрат на 56%, свободный денежный поток составил 2 млрд руб. против 47,5 млрд руб. годом ранее. За II пол. 2023 г. и вовсе ушел в отрицательную зону.

Сколько дивидендов получит инвестор?

Исходя из дивполитики компании, АЛРОСА может направить дивиденды за II пол. 2023 г. в размере 2,1 руб. на акцию. Тем не мене, компания уже выплатила 3,77 руб. за I пол. 2023 г. – это 27,2 млрд руб.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

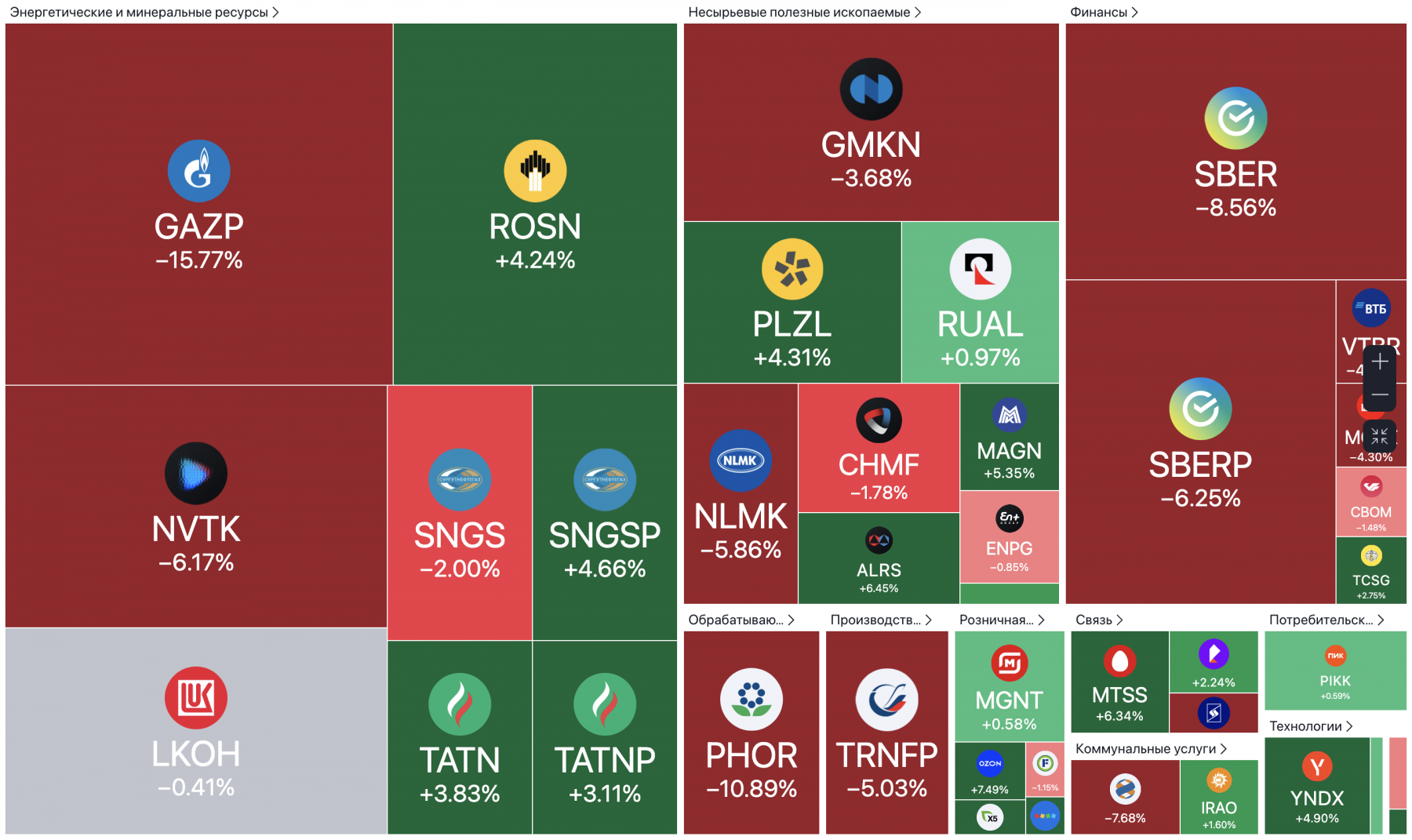

Блог им. Geolog72 |Как отразится война в Израиле на российском рынке?

- 08 октября 2023, 20:36

- |

В Израиле официально объявлена война. Такое решение принял кабинет безопасности Израиля путем голосования. О решении было объявлено 8 октября канцелярией премьер-министра страны Биньямина Нетаньяху.

Чтобы понять, как война в Израиле отразиться на нашем рынке, нужно смотреть на экспортируемые и импортируемые товары в стране.

Мы бы выделили следующие экспортируемые товары по данным за 2022 г., которые могут оказать прямо или косвенно влияние на российские компании:

— 14,7% (10,8 млрд долл.): Алмазы обработанные или необработанные, но неоправленные или незакрепленные;

— 4,38% (3,22 млрд долл.): Готовые связующие вещества для производства литейных форм или литейных стержней; продукты и препараты химические, химической или смежных отраслей промышленности (включая препараты, состоящие из смесей природных продуктов), в другом месте не поименованные;

— 3,46% (2,55 млрд долл.): Удобрения минеральные или химические, содержащие два или три питательных элемента азот, фосфор и калий; удобрения прочие; товары данной группы в таблетках или аналогичных формах или в упаковках.

( Читать дальше )

Блог им. Geolog72 |Обзор финаносвых результатов АЛРОСА за I пол. 2023 г. Покупать ли акции?

- 14 августа 2023, 16:01

- |

АЛРОСА опубликовала финансовые результаты за I пол. 2023 г. Компания наконец-то раскрыла финотчётность. Выручка за отчётный период осталась без изменений по сравнению с I пол. 2022 г. – 188,2 млрд руб. С учетом субсидий выручка составила 190,1 млрд руб., прибавив 0,1% год к году.

Чистая прибыль за январь-июнь за 2023 г. упала почти на 35% – до 55,57 млрд руб. за счёт роста себестоимости продаж. Также, влияние на прибыль оказало снижение финансовых доходов по сравнению с аналогичным периодом прошлого года и временное повышение НДПИ в I кв. 2023-г.

Свободный денежный поток остался положительным, на уровне 19,6 млрд руб. Тем не менее, он ниже на 35,3%. По нашим оценкам, дивиденд на акцию АЛРОСА за I пол. 2023 г. может составить около 2,66 руб. Дивидоходность оценивается около 3%, что в свою очередь мало на фоне предстоящего роста процентных ставок.

Результаты оказались лучше ожиданий несмотря на снижение показателей год к году. Более того, сам факт раскрытия отчётности – уже позитив, но акции упали на фиксации прибыли по факту выхода отчёта, а также более низких дивидендов, чем некоторые ожидали.

( Читать дальше )

Блог им. Geolog72 |Самое важное за неделю? - Лукойл, Роснефть, Сбер, АЛРОСА и другие

- 11 декабря 2022, 18:21

- |

Каждую неделю мы публикуем комментарии по важным новостям, которые оказывают влияние на динамику акций.

Дивиденды Лукойла. Акционеры компании утвердили суммарные дивиденды за 2021 г. и 9 мес. 2022 г. в размере 793 руб. Дивидендная доходность составляет 17,3%. Дата закрытия реестра для получения дивидендов назначена на 21 декабря 2022 г.

Котировки Лукойла на утверждение дивидендов не отреагировали. Акции остаются под давлением из-за ситуации с итальянской НПЗ, а также из-за снижения цен нефть. Считаем целесообразным фиксировать прибыль в акциях перед дивидендной отсечкой. Дивидендный гэп будет закрыт не скоро. Подробную информацию по дивидендам смотрите здесь. #LKOH

Финансовые результаты Роснефти за 9 мес. 2022 г. Выручка увеличилась на 15,7% по сравнению с 9 мес. 2022 г. – до 7,2 трлн руб. Увеличение доходов связано с положительной динамикой цен на нефть и сильными операционными результатами Роснефти. Чистая прибыль по МСФО снизилась на 15,1% и составила 591 млрд руб.

( Читать дальше )

Блог им. Geolog72 |АЛРОСА - больше налогов меньше дивидендов

- 10 декабря 2022, 18:15

- |

Вчера стало известно, что Минфин РФ планирует в I кв. 2023 г. получить с АЛРОСА дополнительные 19 млрд руб. в виде НДПИ. На фоне этого котировки алмазодобывающей компании упали на 5%, тем самым акции дошли до наших целевых ориентиров.

Рост налоговой нагрузки АЛРОСА может привести к снижению или отмены дивидендов, по аналогии с Газпромом. В последний раз компания выплачивала дивиденды по итогам I пол. 2021 г. Теперь появился высокий риск, что компания не выплатит дивиденды за 2022 г.

Напомню, Минфин РФ включил в проект бюджета на 2023-2025 гг. предложение по увеличению налоговой нагрузки на производителей газа, нефти, энергетического угля и минеральных удобрений — всех тех, кто смог заработать в этом году.

Я как раз на этой неделе для пользователей Finrange Premium писал о предстоящей налоговой нагрузке на российские компании: «Президент РФ дал понять, что СВО на долго. «СВО может стать длительным процессом» — сказал Путин. Чем дольше СВО, тем больше ресурсов будет требоваться. Таким образом, есть риск, что продолжат увеличивать налоговую нагрузку компаний с целью пополнения бюджета».

( Читать дальше )

Блог им. Geolog72 |Самое важное за неделю? - Полюс, АЛРОСА, МосБиржа, Белуга

- 09 октября 2022, 18:17

- |

Возвращаемся к еженедельной публикации промежуточных итогов и комментариям по важным новостям, которые оказывают влияние на динамику акций.

На этой неделе портфель «Finrange NEW» прибавил +0,26% до 960 388,65 руб. по сравнению со снижением индекса МосБиржи на -0,64% до 1944,75 пунктов. Такая динамика портфеля обусловлена за счёт открытия короткой позиции по привилегированным акциям Мечела в начале недели и удачного переворота в шорт по акциям Полюса в пятницу. #MTLRP #PLZL

Физлицам разрешили покупать золотые слитки без НДС. Правительство РФ приняло в первом чтении законопроекта о покупке физлицами слитков драгметаллов у заводов без НДС. Таким образом, может увеличиться ликвидность драгоценных металлов и спрос на них — это отчасти может привести к росту дополнительной выручки у золотодобытчиков. #PLZL

Московская биржа опубликовала торговые обороты за сентябрь 2022 г. Общий объем торгов на рынках МосБиржи за сентябрь сократился на 16,7% по сравнению с аналогичным периодом прошлого года – до 74,3 трлн руб. Основное падение торгов произошло на денежном, валютном и срочном рынках. Тем временем, объем торгов на российском фондовом рынке вырос на 33,9%.

( Читать дальше )

Блог им. Geolog72 |Акции АЛРОСА выросли сегодня на 7%. Компания снова на коне?

- 05 октября 2022, 21:54

- |

Котировки алмазодобывающей компании сегодня выросли более чем на 6,5% после того, как стало известно, что ЕС не будет включать в очередной пакет санкций АЛРОСА.

В первоначальном проекте объектов санкций компания фигурировала, но в принятом санкционном списке, который включает 29 физических и 7 юридических лиц, АЛРОСА не вошла.

На санкциях настаивали страны Балтии, Ирландия и Польша — они предлагали полный запрет поставок российских алмазов, а затем ввести санкции в отношении АЛРОСА.

ЕС аргументировала санкции тем, что АЛРОСА финансировала строительство российской военно-морской подводной лодки, а также каждый год вкладывала миллиарды в военный бюджет.

Бельгии удалось заблокировать ввод санкций в отношении АЛРОСА, так как в стране находится самая алмазная биржа в Антверпене – самая крупная из всех существующих в мире бирж. Бельгийские дипломаты и лоббисты Антверпенского алмазного центра предупредили, что санкции против алмазного отрасли России могут привести к потере тысячи рабочих мест в городе.

( Читать дальше )

Блог им. Geolog72 |Самое важное за неделю? - АЛРОСА, Сбербанк, Северсталь, Полюс

- 12 сентября 2022, 08:05

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами, какими бы они не были. А также публикуем еженедельную подборку важных новостей с комментариями, которые оказывают влияние на динамику акций.

На прошлой неделе по новой стратегии портфель «Finrange NEW» просел на 2,7% – до 934 207,15 тыс. руб. по сравнению со снижением индекса МосБиржи на 1,84%. Такая динамика обусловлена сначала падением акций после того, как Московская биржа сообщила о том, что с 12 сентября 2022 г. предоставит возможность совершать операции на рынке акций нерезидентам. А после, биржа опубликовала расширенный список стратегических предприятий, на которые распространяются ограничения для совершения операций нерезидентами, находящимися под контролем российских юридических или физических лиц.

Сбер во II пол. 2022 г. выше в прибыль. Герман Греф в ходе онлайн пресс-конференции в рамках ВЭФ-22 спрогнозировал существенное снижение убытков российских банков во II пол. 2022 г. При этом, он заявил, что Сбербанк решил все свои проблемы, сформировал необходимые резервы и во второй половине года вышел на прибыльность.

( Читать дальше )

Блог им. Geolog72 |Самое важное за неделю? - Газпром, ММК, Группа ПИК, Сургутнефтегаз, АЛРОСА и др.

- 26 июня 2022, 19:56

- |

В конце каждой недели мы публикуем еженедельную подборку важных новостей с комментариями, которые оказывают влияние на динамику акций.

Газпром может лишиться 416 млрд руб. Министерство финансов планирует ввести временную надбавку к НДПИ на добываемый газ в России за период с сентября по ноябрь 2022 г. На фоне этого, акции Газпрома за неделю потеряли более 6%. Участники рынка опасаются отмены дивидендов за 2021 г. Подробности читайте в обзоре.

Металлургам всё хуже и хуже. Глава ММК Виктор Рашников заявил, что исполнение инвестиционной программы может быть реализовано при минимальной рентабельности в 15%. По его словам, в мае рентабельность упала до 4%, а производственные мощности загружены лишь на 55%. Таким образом, Рашников подтвердил наши прогнозы по металлургам.

( Читать дальше )

Блог им. Geolog72 |Самое важное за неделю? - АЛРОСА, Тинькофф, Энел Россия, Аэрофлот, Башнефть и др.

- 13 июня 2022, 20:52

- |

В конце каждой недели мы публикуем еженедельную подборку важных новостей с комментариями, которые оказывают влияние на динамику акций.

Дивиденды Башнефти. Совет директоров наконец-то рекомендовал дивиденды за 2021 г. в размере 117,29 руб. на оба типа акций. Текущая дивидендная доходность по обыкновенным акциям составляет 10,5%, по привилегированным акциям – 14,3%. Дата закрытия реестра назначена на 11 июля 2022 г.

Допэмиссия Аэрофлота. Собрание акционеров утвердило допэмиссию на 5,4 млрд акций по 34,29 руб. В результате чего, уставный капитал авиаперевозчика может вырасти в 3,2 раза. Таким образом, в очередной раз размыли долю акционеров компании.

Новость для инвесторов негативна, но так как авиация оказалась одной из отраслей, сильнее всего пострадавших от санкцкий. Это единственный вариант на спасение Аэрофлота.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс