Блог им. Geolog72

Аналитический обзор компании «Лукойл»

- 15 марта 2017, 20:35

- |

О компании: ЛУКОЙЛ — одна из крупнейших вертикально интегрированных нефтегазовых компаний в мире, на долю которой приходится более 2% мировой добычи нефти и около 1% доказанных запасов углеводородов. Обладая полным производственным циклом, Компания полностью контролирует всю производственную цепочку — от добычи нефти и газа до сбыта нефтепродуктов. 88% запасов и 83% добычи углеводородов приходится на Российскую Федерацию, при этом основная деятельность сосредоточена на территории 4-х федеральных округов — Северо-Западного, Приволжского, Уральского и Южного.

Фундаментальный анализ: Данные были взяты из отчётов МСФО в млн. руб за период 2006-2016 год. Начну анализ традиционно, с выручки и чистой прибыли компании.

Выручка компании росла на протяжении 10 лет, чистая прибыль же держалась приблизительно в пределах одного уровня, но за то не было ни одного убыточного года. Но меня смущает, что при росте постоянной выручки, чистая прибыль оставалась приблизительно на одном уровне. За 2016 год выручка и чистая прибыль сократилась.

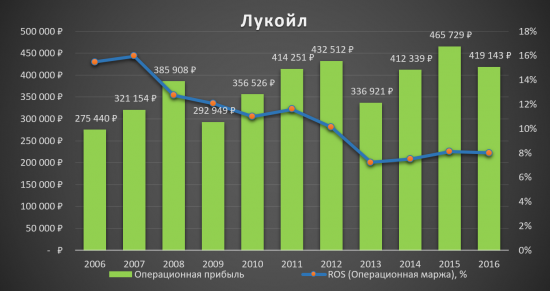

Но мой взгляд, операционная прибыль более предпочтительней, чем чистая прибыль, так как сразу видно сколько зарабатывает компания от основной деятельности. Операционная прибыль не плохая, но нет тенденции роста, а операционная маржа вообще за 10 лет упала и находится на низком уровне.

EBITDA снижается третий год подряд, а его рентабельность вообще падает на протяжении 10 лет.

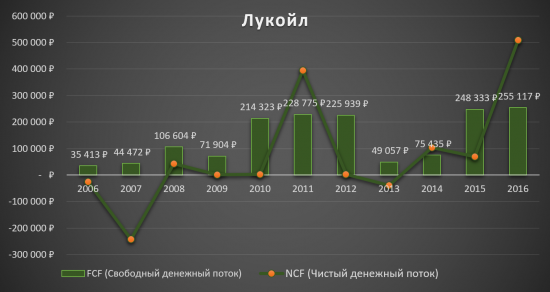

Одно радует, свободный и чистый денежный поток растёт с 2013 и достигли рекордных значений за 10 лет.

Нераспределённая прибыль стабильно накапливается из года в год, денежные средства растут. На данный момент это один из немногих плюсов, думаю все эти накопления будут идти на дивиденды и на погашения долга, что и делает Лукойл в последнее время.

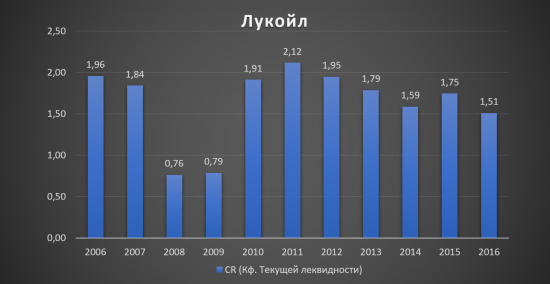

Коэффициент текущей ликвидности превышает единицу га протяжении последних 7 лет, это показывает, что компания легко справляется со своими краткосрочными обязательствами.

Чистый долг компании и обязательства остаются на прежнем уровне, что также подтверждает мультипликатор Чистый долг/EBITDA=0,71, который держится последних 3 года в районе 0,71 – 0,78.

Активы компании увеличиваются с каждым годом, но рентабельность их падет, что показывает неэффективную деятельность компании.

У рентабельности капитала компании, такая же картина, как у его активов, что показывает нам неэффективное использование капитала.

Капитальные затраты снизились, выручка, приходящаяся на капитал, не превышает 11% и остаётся приблизительно на одном уровне на протяжении 10 лет.

Ещё один и значимый плюс, что Лукойл стабильно выплачивает дивиденды. Менеджмент компании обещал совокупные дивиденды за 2016 год не мене 200 рублей за акцию, что составит по текущим котировкам 6,49 %.

Мультипликатор P/BV после кризиса 2008 года не доходил до единицы. P/E=10,56, относительно дорого для покупки компании. Также такие мультипликаторы, как: EV/EBITDA=4,27, P/S=0,42, EV/S=0,50 достаточно привлекательны для покупки акций, даже при такой цене.

Балансовая стоимость акций постоянно растёт после кризиса из-за роста капитала компании и из-за того, что, Лукойл постоянно выкупает свои акции.

Анализ нефти: Средняя цена нефти за предыдущий год была 40,5$, что привело к снижению чистой прибыли компании. На данный момент нефть находится в восходящем тренде, и наблюдается отбой от линии тренда.

Технический анализ: Тех. анализ я использую лишь для набора позиций, чтобы купить на откатах и т.д. В редких случаях, могу найти точку входа, если нет фундаментального драйвера роста, таких как M&A, дивидендные истории и др. С технической стороны в акциях не вижу ни чего интересно.

Вывод: Нераспределённая прибыль и денежные средства увеличиваются, чистый долг чистый долг остаётся приблизительно на одном уровне, у компании нет ни одного убыточного года, свободный денежный поток растёт, всегда положительный, также Лукойл выплачивает стабильно дивиденды. Но есть одно, но, рентабельность по большинству показателям низкая и падает на протяжении 10 лет, что мне совсем не нравится.

- 15 марта 2017, 21:09

- 15 марта 2017, 21:39

- 15 марта 2017, 21:28

- 15 марта 2017, 22:00

- 16 марта 2017, 07:47

теги блога Finrange | Дмитрий Баженов

- ALRS

- Finrange

- finrangecom

- IMOEX

- Mail.ru Group

- MOEX

- Ozon

- PASSIVE INVEST

- Passive invests

- VK

- X5 Retail Group

- Акрон

- Акции

- Алроса

- Анализ

- Аналитик

- Астра

- Астра Групп

- АФК Система

- Аэрофлот

- Башнефть

- ВК

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа ПИК

- Группа Позитив

- Детский мир

- Дивиденды

- Доллар

- ИИС

- Инвестиции

- Инвестор

- Индекс МБ

- Интер РАО

- ИнтерРАО

- Итоги года

- Итоги месяца

- Итоги недели

- КАМАЗ

- ключевая ставка ЦБ РФ

- Лукойл

- Магнит

- Мечел

- ММК

- МосБиржа

- Московская биржа

- МТС

- Начинающий инвестор

- Нефть

- НЛМК

- НОВАТЭК

- Норильский Никель

- обзор рынка

- Облигации

- отчеты МСФО

- Отчёт

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- Портфель

- портфель инвестора

- прогноз по акциям

- Распадская

- Роснефть

- Ростелеком

- Рубль

- Русагро

- Русал

- Русгидро

- Самолёт

- сбер

- Сбербанк

- Северсталь

- Система

- Совкомфлот

- Стратегия

- Сургутнефтегаз

- Татнефть

- ТГК-1

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- Финансовые результаты

- Фондовый рынок

- ФосАгро

- ФСК Россети

- фьючерс mix

- ЦБ РФ

- Энел Россия

- Юнипро

- Яндекс

- Яндекс компания