Инвестирование

Акции нефтедобывающих компаний растут, но не стоит за ними гнаться.

- 21 июня 2022, 14:34

- |

Как все изменилось всего за два коротких года. Когда Covid-19 поразил мировую экономику весной 2020 года, блокировки и социальное дистанцирование серьезно ограничили экономическую активность. Это создало огромный избыток предложения, что привело к падению фьючерсов на нефть в отрицательную территорию. Есть старая поговорка о том, что в каждом кризисе есть возможность.

Учитывая, что фьючерсы на нефть с поставкой в мае торговались по цене -38 долларов за баррель, какой еще кризис мог случится в энергетическом секторе? Мы знали, что пандемия не продлиться вечно и мир по-прежнему безнадежно зависит от ископаемого топлива. Мы подумали, что не можем надеяться на лучшее время для покупки дешевых акций нефтедобывающих компаний.

Проблема в том, что падение цен на нефть действительно привело к серьезному кризису в отрасли. Не все нефтяные компании смогли бы выжить, у нас не было иллюзий, что мы сможем определить выживших. Поэтому мы выбрали более диверсифицированный подход, купив акции SPDR S&P Oil & Gad Exploration & Production ETF, торгующиеся под символом XOP. Мы выбрали их, потому что в отличие от других энергетических ETF, которые сильно зависят от крупных компаний Chevron и Exxon Mobil, XOP гораздо более сбалансирован. Итак, 27 апреля 2020 года XOP стал частью The EWM Interactive Stock Portfolio по цене $45.86.

( Читать дальше )

- комментировать

- 251

- Комментарии ( 0 )

Акции Pandora пытаются нащупать дно вблизи поддержки Фибоначчи.

- 18 июня 2022, 14:17

- |

В последний раз мы писали о датском производителе ювелирных изделий Pandora в середине февраля 2022 года. Компания только что сообщила о самом высоком годовом объеме продаж за всю историю. Тем не менее, акции упали на 30% по сравнению с пиком в ноябре 2021 года, в результате коррекционного отката, который анализ волн Эллиотта помог нам предсказать еще в сентябре. Плохая новость в том, что коррекция не была завершена. Поэтому мы подумали, что следующая волна продаж может «опустить акции ниже 600 датских крон ». Поскольку в основном бизнесе не было абсолютно ничего плохого, наш пессимизм основывался только на приведенном ниже графике.

( Читать дальше )

Куда НЕ СТОИТ ИНВЕСТИРОВАТЬ в 2022 году, чтобы не потерять свои сбережения

- 16 июня 2022, 11:38

- |

В седине 2022 года биткоин торгуется около $20.000, а фондовый рынок США значительно просел. Евро практически сравнялся с долларом, а рубль со 145 укрепился до 55. В этот момент, поддавшись эмоциям, кто-то начнет покупать крипту или американские/европейские акции, менять доллары на рубли и евро.

НЕ НАДО ЭТОГО ДЕЛАТЬ.

Расскажу, куда не стоит инвестировать в 2022 году, чтобы не потерять свои сбережения или не оказаться в глубокой просадке, а в конце материала добавлю ссылку на видеообзор. Поэтому для кого видео предпочтительнее — сразу переходите к нему.

Еще один важный момент! С 2007 года я работаю на финансовых рынках, поэтому буду говорить о рыночных финансовых инструментах исходя из личного опыта и не стану касаться тем, в которых не считаю себя экспертом (например, недвижимость). Поехали!

1. Криптовалюта

В конце 2021 года я публиковал материал, в котором давал негативный прогноз по биткоину, который на тот момент торговался по $57000 и говорил о том, что он достигнет $20000 в ближайшие несколько месяцев. Так оно и произошло.

( Читать дальше )

BlackRock рухнул на 300 долларов и может ещё столько же.

- 15 июня 2022, 16:03

- |

BlackRock является бесспорным королем индустрии управления активами. Активы под управлением (AUM) по состоянию на 31 марта 2022 года приблизились к 9,6 трлн долларов США, охват и масштаб компании дают ей огромное конкурентное преимущество. Второй по величине игрок в этом поле, Vanguard — управляет примерно на 1,5 триллиона долларов, это меньше, чем BlackRock. Тоже очень солидная сумма, если не сказать больше.

Управляющие активами зависят от капризов финансовых рынков. Их доход получается из сборов, которые они собирают в виде процента от вверенных им активов. Общий спад на рынках акций и облигаций приводит к падению AUM, что приводит к падению комиссий, доходов и прибыли этих компаний.

Ущерб, нанесенный BlackRock слабостью рынка в этом году, еще не раскрыт. Однако инвесторы уже превентивно наказали акции. За шесть месяцев с середины ноября 2021 года по середину мая 2022 года стоимость BLK упала с рекордно высокого уровня в 973 доллара за акцию до 583 долларов. На момент написания этой статьи акции торгуются около 665 долларов и все еще ниже своего рекорда более чем на 300 долларов.

( Читать дальше )

История повторяется?

- 15 июня 2022, 16:01

- |

«Нигде и никогда история не повторяется столь часто и столь однообразно, как на Уолл-стрит» — это выдержка из книги «Воспоминания биржевого спекулянта» Эдвина ЛеФевра, который якобы представляет собой биографию, пожалуй, величайшего трейдера из когда-либо живших — Джесси Ливермора.

Я впервые столкнулся с именем Ливермор, когда Пол Тюдор Джонс упомянул его в книге Джека Швагера «Маги рынка». Джонс и Ливермор оба начинали с хлопкового рынка, а эта цитата приведённая выше кажется убедительной, поскольку Джонс вместе со своим тогдашним директором по исследованиям Питером Боришем были (и, без сомнения, остаются) большими поклонниками аналогов графиков.

Аналоги графиков сравнивают поведение цены на рынке в течение двух разных периодов времени, чтобы выявить похожие модели, которые могут повторяться. Поскольку стадное поведение людей определяет поведение цены на рынке, а поведению свойственно повторятся, философия лежащая в основе аналогов графиков, верна. Естественно, критики подчеркнут, что два сравниваемых периода могут во многом различаться на основе так называемых фундаментальных показателей, но они полностью упускают из виду суть. Это просто повторение человеческого поведения.

( Читать дальше )

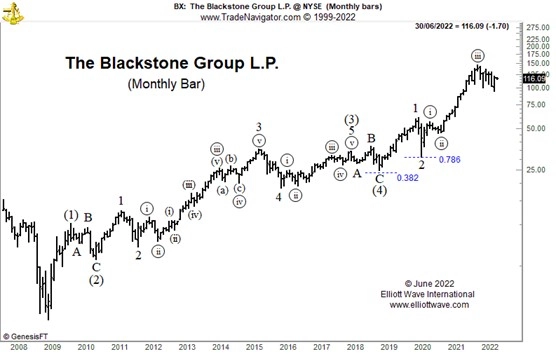

Что волны Эллиотта говорят о 50% снижении в акциях TROW.

- 14 июня 2022, 09:49

- |

Активы под управлением, также известные как AUM являются самой важной вещью для компаний по управлению активами, таких как T. Rowe Price и BlackRock. Сборы, взимаемые этими компаниями, выражаются в процентах от AUM. Чем выше AUM, тем выше комиссионные и прибыль для управляющих активами. Снижение AUM приводит к снижению комиссий и прибыли.

У компании по управлению активами есть два способа увеличить свой AUM. Один из них заключается в привлечении новых денег от инвесторов, а другой это полагаться на бычий рынок для увеличения стоимости активов, принадлежащих компании. Это делает компании по управлению активами сильно зависимыми от финансовых рынков. Например, во время медвежьего рынка 2008 года активы под управлением TROW упали с 400 до 276 миллиардов долларов. В результате прибыль на акцию упала на 31% в период с 2007 по 2009 год, а акции упали на 70% по сравнению с максимумом 2007 года.

Перенесемся в август 2021 года: акции T. Rowe Price достигли нового рекорда в 225 долларов. Однако недавняя слабость на мировых рынках, в результате которой индекс S&P 500 ненадолго опустился на территорию медвежьего рынка в прошлом месяце, сказалась и на TROW. Когда AUM упал, акции пострадали гораздо больше, чем рынок в целом, упав примерно на 50% до уровня менее 113 долларов за акцию. Хорошая новость в том, что лучшее время для инвестиций в качественную компанию по управлению активами — именно тогда, когда активы под управлением уже существенно упали из-за общего падения рынка. Настал ли этот момент для акций TROW? Мы так не думаем.

( Читать дальше )

Акции SPGI подрастут перед падением.

- 14 июня 2022, 09:00

- |

S&P Global Inc., вместе с Moody's, практически владеют рынком кредитных рейтингов, так как эти двое имеют общую долю 80%. Fitch занимает третье место с долей рынка 15%. Поэтому неудивительно, что акции как MCO, так и SPGI демонстрировали блестящую динамику с самого начала финансового кризиса 2008–2009 годов. Но увы, ни один тренд не длится вечно.

S&P Global недавно отменил свой прогноз на год из-за слабости рынка выпуска долговых обязательств. Более высокие процентные ставки означают более высокие затраты по займам, что в свою очередь отпугивает многих потенциальных заемщиков. Это приводит к сокращению бизнеса агентств кредитных рейтингов, включая SPGI. Фондовый рынок явно предчувствовал грядущие трудные времена, поскольку акции SPGI падали в течение нескольких месяцев.

Цена акций упала с рекордно высокого уровня в 484 доллара до менее чем 312 долларов на прошлой неделе. Хотя долгосрочное будущее S&P Global остается безоблачным, инвесторы все еще задаются вопросом, стоит ли покупать на этом падении. Попробуем выяснить это с помощью анализа волн Эллиотта.

( Читать дальше )

Грядет дефляция частного капитала

- 07 июня 2022, 20:04

- |

Автор: Мюррей Ганн

Не сегодня, конечно.

Не так давно, из-за броского заголовка моё внимание привлекла статья в Financial Times: «Амунди предупреждает, некоторые части рынка прямых инвестиций напоминают «схемы Понци». Индустрия прямых инвестиций в некоторых областях напоминает «схему пирамиды». По сути, частные инвестиционные компании покупают и продают активы друг другу с более высокими ценами и оценкой прибыли. «Это замкнутый круг, — заявил ИТ-директор.

Конечно, сектор прямых инвестиций можно считать пузырем по многим параметрам, с более чем 6 триллионами долларов активов под управлением и огромным объемом заемных средств, подпитываемым эрой свободных денег с 2008 года. Но может ли пузырь лопнуть? Здесь может помочь волновой анализ Эллиотта.

( Читать дальше )

Отскоки на фондовых рынках.

- 07 июня 2022, 19:42

- |

Движения цен против тренда на финансовых рынках часто вводят инвесторов в заблуждение. Примеры можно взять из истории.

Автор: Боб Стокс

Текстовая версия видео:

Распродажа фондового рынка с марта до майского минимума состояла из восьми последовательных недель снижения Dow Industrials.

Событие было историческим. Dow Industrials существует уже 126 лет, и это всего лишь второй раз, когда индекс сформировал последовательные снижения в течение восьми недель подряд. В последний раз такое произошло в 1923 году, и тоже с марта по май.

Ниже приведена цитата из U.S. Short Term Update от 20 мая 2022 года, последний день восьмой недели спада:

По мере дальнейшего падения фондового рынка будут наблюдаться ралли противотенденции, и некоторые из них будут очень резкими.

Интересно, что после закрытия рынка в последний торговый день, в статье CNBC от 27 мая была опубликована заметка:

( Читать дальше )

Macy's должен удвоится после встречи с уровнем Фибоначчи.

- 06 июня 2022, 10:12

- |

Электронная коммерция усложняла жизнь Macy's еще до пандемии. В течение многих лет компания изо всех сил пыталась сдвинуть стрелку с точки зрения роста продаж. Введение мер по борьбе с Covid и блокировок лишило компанию более 7 миллиардов долларов, что привело к снижению на 28,5% в 2021 финансовом году. Акции упали ниже 5 долларов за акцию в марте 2020 года, что на 94% меньше по сравнению с историческим максимумом 2015 года в 73,61 доллара.

Но Macy's пережила бойню, и в 2022 финансовом году продажи почти вернулись к допандемическому уровню. Тем временем цена акций восстановилась до 37,95 доллара в ноябре 2021 года. И как раз когда M была на грани того, чтобы снова завоевать доверие инвесторов, в прошлом месяце акции упали более чем на 55%, до 16,95 доллара. На момент написания этой статьи акции торгуются в районе 23,85 доллара. Вопрос в том, является ли этот недавний отскок началом нового восходящего тренда или просто коррекцией внутри нисходящего тренда.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал