дефляция

Дефляция — общее падение уровня цен на товары и услуги за какой-то период. Дефляция наступает тогда, когда инфляция падает ниже 0%. Если инфляция уменьшает реальную стоимость денег за какой-то период времени, то дефляция ее, напротив, увеличивает. Это позволяет спустя время покупать больше товаров и услуг за то же самое количество денег[1].

В большинстве случаев дефляция является следствием резкого падения совокупного спроса относительно предложения товаров и производственного потенциала экономики.

Дефляция может удерживать потребителей от приобретения дорогостоящих товаров (дома, автомобили), поскольку ожидают дальнейшего снижения цен. Откладывание экономических расходов вредит экономическому росту и образует дефляционную спираль в экономике.[2] {3 абзаца - доп. 28.07.2012 — Тимофей Мартынов}

«Австрийский» взгляд на дефляцию [3]

Основными причинами дефляций с 1913 года по наше время является снижение денежного предложения, вызванное наличием кредитного цикла.

Мейнстрим экономисты, должники и прочие боятся дефляции как чёрт ладана.

Существуют различные причины дефляции:

- Падение денежного предложения, в то время как спрос на деньги стабилен

- Рост спроса на деньги при стабильном предложении денег.

- Увеличение предложение товара, при прочих равных, увеличивает спрос на деньги и по этой причине снижаются цены.

Однако эти процессы не бесконечны, иначе это бы приводило к экономическому коллапсу. Спрос на деньги будет стремиться к снижению, по мере роста покупательской способности единицы. Так как покупатели не могут вечно сидеть на деньгах, ожидая дальнейшего снижения цен, они начинают приобретать блага.

Причины, вызывающие рост предложения товара:

- технологическая. Пример, компьютеры. Снизившиеся затраты на их производство позволили снизить на них цены в разы и увеличить их предложения и спрос на них.

- циклическая. В период кризиса во многих отраслях, особенно связанных с производством средств производства, начинается затоваривание. Вызвано кредитным сжатием-снижение денежного предложения

Дефляция — враг должника. Когда товары дешевеют, а деньги становятся дороже, реальный процент по кредиту повышается, при том что номинальные ставки остаются прежними. Этот процесс называется долговая дефляция. {дополнено 28.07.2012 — Тимофей Мартынов}

Примеры перидов дефляции в истории:

- США: 1839-1843. Объем денежной массы сократился с $240 до $158 млн (8,5% в год), цены упали со 125 до 67 (-10,5% в год), инвестиции -23%, потребление +21%, ВНП +16%[3].

- США: 1929-1933. Инвестиции -91%, потребление -19%, ВНП -30%.

- США: 1839-1843

- США: 1869-1879 — ежегодно -3,8%. В это время в США существовал стандарт, основанный на неразменных деньгах — гринбеках. В этот период цены падали, а зарплаты росли.

Источники:

[1] Deflation — Wikipedia

[2] Нуриэль Рубини, Стивен Мим: «Нуриэль Рубини: как я предсказал кризис»

[3] M.Rothbard America's Great Depression (C.14 и далее)

[4] История денежного обращения и банковского дела США. М.Ротбард

См. также:

инфляция

дезинфляция

кризис

борьба за ликвидность

долговая дефляция

-

Грядет дефляция частного капитала

Грядет дефляция частного капитала

Автор: Мюррей Ганн

Не сегодня, конечно.

Не так давно, из-за броского заголовка моё внимание привлекла статья в Financial Times: «Амунди предупреждает, некоторые части рынка прямых инвестиций напоминают «схемы Понци». Индустрия прямых инвестиций в некоторых областях напоминает «схему пирамиды». По сути, частные инвестиционные компании покупают и продают активы друг другу с более высокими ценами и оценкой прибыли. «Это замкнутый круг, — заявил ИТ-директор.

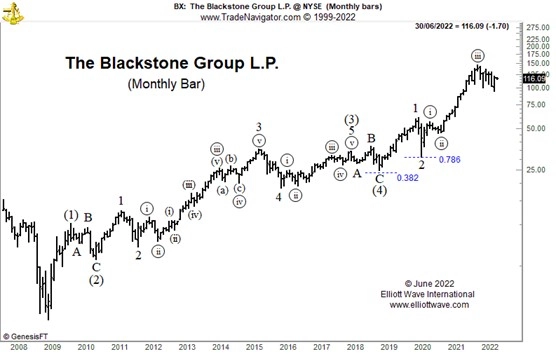

Конечно, сектор прямых инвестиций можно считать пузырем по многим параметрам, с более чем 6 триллионами долларов активов под управлением и огромным объемом заемных средств, подпитываемым эрой свободных денег с 2008 года. Но может ли пузырь лопнуть? Здесь может помочь волновой анализ Эллиотта.

Авто-репост. Читать в блоге >>> Страна несуществующей дефляции.

Страна несуществующей дефляции.

Автор: Мюррей Ганн

По мере снижения экономики, будет происходить опустошение кредитных карт.

Когда большинство людей думают о фразе «коллектор» им сразу же представляется «Песня о банановой лодке», которая стала визитной карточкой эстрадного певца Гарри Белафонте в 1950-х годах. В традиционной ямайской народной песне коллектора просят подсчитать бананы, потому что уже рассвело и они хотят вернуться домой.

В 1930-х годах в Британии, охваченной депрессией, стали очень популярными так называемые схемы покупки в рассрочку, потому что они позволяли растянуть покупку крупных предметов домашнего обихода на длительный период времени, но вы не могли юридически владеть этим предметом до тех пор, пока не был внесен последний платеж. Грабительские процентные ставки были широко распространены. После заключения договора по району ходил «коллектор» и собирал регулярные платежи — по сути, сборщик долгов. Схемы покупки в рассрочку стали известны как жизнь в долг, поскольку вы никогда не могли расплатится за вещь и впоследствии никогда не стали бы её владельцем. Схемы покупки в рассрочку были предшественниками кредитных карт, и термин «жить в долг» был продолжен в отношении того, кто позволяет использованию кредита выйти из-под контроля.

Авто-репост. Читать в блоге >>> А теперь пришло время поговорить о дефляции.

А теперь пришло время поговорить о дефляции.

Автор: Мюррей Ганн

Ключевой индикатор рецессии подаёт сигнал тревоги.

Представьте, что однажды вы идете по лесу и на вас нападает медведь. Это ужасное нападение, медведь уходит, а вы остаётесь живы. Вы думаете, как вам неслыханно повезло, как вдруг медведь возвращается со своей семьей. Именно так сейчас чувствует себя рынок корпоративных облигаций.

Глобальные облигации были уничтожены в худшем медвежьем рынке этого года. Однако большая часть этой боли связана с одной переменной уравнения цены облигаций — процентной ставкой. По мере роста доходности облигаций, цены падают, а доходность в этом году росла по всем направлениям, ускоряя тенденцию начавшуюся в 2020 году, когда центральные банки наконец уступили требованиям рынков о повышении директивных ставок.

Другой переменной уравнения цены облигации является кредитоспособность. Насколько рискованна облигация, зависит от эмитента этого долга и от того, как рынок воспринимает вероятность дефолта. Это измеряется спредом доходности между различными секторами рынка облигаций. В первые несколько месяцев этого года, когда цены на облигации падали из-за роста доходности, спреды доходности корпоративных облигаций были относительно стабильными, получается рынок не почувствовал значительного ухудшения экономических перспектив. До сих пор.

Авто-репост. Читать в блоге >>> Скорость обращения денег и дефляция.

Скорость обращения денег и дефляция.

Автор: Мюррей Ганн

Количественная теория денег предполагает, что увеличение денежной массы приводит к увеличению цен на потребительские товары и услуги, и наоборот. В этом отношении можно сказать, что резкое увеличение денежной массы в развитых странах с 2008 года, только сейчас привело к ускорению роста потребительских цен. Учитывая временной лаг с момента начала печатания денег более 13 лет назад, теория в лучшем случае неоднородна.

Но такой период повышенного печатания денег не может длиться вечно (без разложения общества, как в Венесуэле), поэтому в какой-то момент (возможно, сейчас) центральным банкам придётся остановить печатный станок и ужесточить денежно-кредитную политику. При таком пузыре цен на активы, вызванном настроениями в обществе и подпитываемом бесплатными деньгами, вероятность сдувания пузыря очень высока, поскольку социальные настроения становятся негативным. Это должно привести к дефляции долга и, весьма вероятно, к дефляции потребительских цен.

Авто-репост. Читать в блоге >>> Тимофей Мартынов, извини ты плохо экономическую мысль знаешь, это определение австрийцев.

Тимофей Мартынов, извини ты плохо экономическую мысль знаешь, это определение австрийцев.

Инфляция и дефляция не всегда проявляются в номинальном изменении цен. Есть понятие инфляция денежной массы, а есть инфляция цен. Если инфляция денежной массы идёт с таким же уровнем как рост производительности труда (читай-стало дешевле производить), то цены не меняются, но это не значит что инфляции цен нет.Так как меняются относительные цены товаров. И если бы инфляции денежной массы не было, товары были бы дешевле.

Изменение денежной массы влияет на всё-ставки, совокупный спрос, предложение и т.д.

У Хайека есть хорошая книга «Цены и производство»

Мейнстрим произвёл семантическую революцию вол многих экономических понятиях, вводя в заблуждение большинство.

Niknord, спорно. Но «изменение цен» не тождественно «изменению покупательской способности». Они бесспорно взаимосвязаны, но не тождественно равны, а значит одно не может быть определением другого

Niknord, спорно. Но «изменение цен» не тождественно «изменению покупательской способности». Они бесспорно взаимосвязаны, но не тождественно равны, а значит одно не может быть определением другого

убрал из определения дефляции "… или рост покупательской способности валюты". Рост ПС валюты не означает дефляцию, поскольку может быть связан с укреплением валюты относительно валют других стран. Полагаю, что в русской википедии подобное определение ошибочно

убрал из определения дефляции "… или рост покупательской способности валюты". Рост ПС валюты не означает дефляцию, поскольку может быть связан с укреплением валюты относительно валют других стран. Полагаю, что в русской википедии подобное определение ошибочно