SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Yaitsev

А теперь пришло время поговорить о дефляции.

- 01 июня 2022, 20:42

- |

Автор: Мюррей Ганн

Ключевой индикатор рецессии подаёт сигнал тревоги.

Представьте, что однажды вы идете по лесу и на вас нападает медведь. Это ужасное нападение, медведь уходит, а вы остаётесь живы. Вы думаете, как вам неслыханно повезло, как вдруг медведь возвращается со своей семьей. Именно так сейчас чувствует себя рынок корпоративных облигаций.

Глобальные облигации были уничтожены в худшем медвежьем рынке этого года. Однако большая часть этой боли связана с одной переменной уравнения цены облигаций — процентной ставкой. По мере роста доходности облигаций, цены падают, а доходность в этом году росла по всем направлениям, ускоряя тенденцию начавшуюся в 2020 году, когда центральные банки наконец уступили требованиям рынков о повышении директивных ставок.

Другой переменной уравнения цены облигации является кредитоспособность. Насколько рискованна облигация, зависит от эмитента этого долга и от того, как рынок воспринимает вероятность дефолта. Это измеряется спредом доходности между различными секторами рынка облигаций. В первые несколько месяцев этого года, когда цены на облигации падали из-за роста доходности, спреды доходности корпоративных облигаций были относительно стабильными, получается рынок не почувствовал значительного ухудшения экономических перспектив. До сих пор.

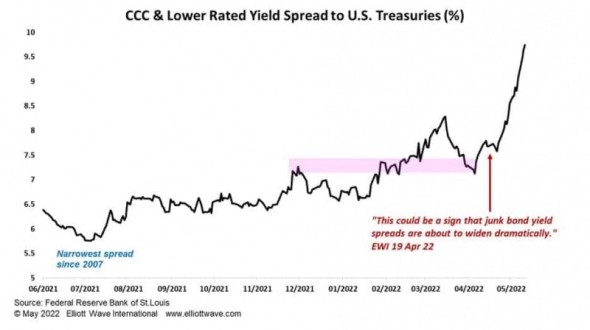

Компания Elliott Wave International (EWI) отметила за последние несколько месяцев, что спреды доходности, подобные тем, что показанны на графике бросовых облигаций номинированных в долларах США, повысились, предупредив об ускорении. 19 апреля ProServices EWI отметили, что спред доходности бросовых облигаций нашел поддержку в области предыдущего сопротивления, написав тогда: «Это может быть признаком того, что спред доходности бросовых облигаций вот-вот резко расширится».

Ускорение наступило, что является явным свидетельством того, что настроения твердо настроены на риск понижения рейтингов и дефолтов по мере замедления экономики. Огромный уровень долга, особенно у нефинансовых корпораций, был хорошо задокументирован и некоторые быки по облигациям считали, что ставки и доходность не могут вырасти так сильно, потому что обслуживание долга станет несостоятельным. Ну, есть и другая сторона этого спора. Эти расходы на обслуживание долга действительно становятся неприемлемыми, что приводит к дефляции долга. С учетом того, что еще одна помощь центрального банка не рассматривается, дефляция долга приближается.

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке.

465

Читайте на SMART-LAB:

Маржинальная торговля: кому она подходит и какие риски стоит учитывать?

Маржинальная торговля остаётся одним из самых обсуждаемых инструментов на рынке. Возможность увеличить объём операций за счёт заёмных средств...

12:53

Российский рынок настроен умеренно негативно

Торги 30 января на российских фондовых площадках стартовали в небольшом плюсе, а ко второй половине дня котировки развернулись вниз. К последнему...

18:08

теги блога Ewitranslate

- США

- amazon

- bitcoin

- etf

- EURUSD

- nvidia

- pandora

- s&p 500

- S&P500

- S&P500 фьючерс

- treasuries

- usdjpy

- авторитаризм

- азиатские рынки

- акции

- акции США

- американские рынки

- американский фондовый рынок

- аналитика

- банки

- банковский кризис

- биржевые индексные фонды

- биткоин

- валюты

- ввп

- война

- Волновая разметка

- волновая теория Эллиотта

- волны Эллиотта

- выборы

- германия

- голова и плечи

- дефляция

- долг

- доллар

- дональд трамп

- доходность облигаций

- драгоценные металлы

- Европейские рынки

- золото

- инвестирование

- инвестиции

- Инвестиции в недвижимость

- индикатор

- индикаторы

- иностранные акции

- инфляция

- история

- китай

- компании

- кредитные карты

- кризис

- криптовалюта

- криптовалюты

- мания

- металлы

- мифы

- наличные деньги

- настроения

- недвижимость

- нефть

- новости

- облигации

- облигации США

- обучение

- общественные настроения

- оффтоп

- потребители

- природный газ

- прогноз

- прогноз по акциям

- процентные ставки

- психология

- пузыри

- пузырь

- рецессия

- россия

- рынки США

- рынок недвижимости

- рынок США

- сентимент

- серебро

- социономика

- ставка ФРС США

- сырьевые товары

- технический анализ

- технологии

- трейдинг

- фибоначчи

- финансовая грамотность

- фондовые рынки

- фондовые рынки США

- фондовый рынок

- форекс

- фрс

- ФРС США

- цены

- экономика

- экономика США

- энергетика

Кудрин — антилиберал.

Я всегда не одобрял политику Кудрина. Хотя являюсь именно либералом.

Можно Явлинского отнести к либералам и то с натяжкой.

Когда снимут эмбарго на продажу железа за рубеж? Людям есть нечего.