SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Yaitsev

Отскоки на фондовых рынках.

- 07 июня 2022, 19:42

- |

Движения цен против тренда на финансовых рынках часто вводят инвесторов в заблуждение. Примеры можно взять из истории.

Автор: Боб Стокс

Текстовая версия видео:

Распродажа фондового рынка с марта до майского минимума состояла из восьми последовательных недель снижения Dow Industrials.

Событие было историческим. Dow Industrials существует уже 126 лет, и это всего лишь второй раз, когда индекс сформировал последовательные снижения в течение восьми недель подряд. В последний раз такое произошло в 1923 году, и тоже с марта по май.

Ниже приведена цитата из U.S. Short Term Update от 20 мая 2022 года, последний день восьмой недели спада:

По мере дальнейшего падения фондового рынка будут наблюдаться ралли противотенденции, и некоторые из них будут очень резкими.

Интересно, что после закрытия рынка в последний торговый день, в статье CNBC от 27 мая была опубликована заметка:

S&P 500 и Dow фиксируют череду досадных проигрышей за лучшую неделю с ноября 2020 года.

Индекс Доу-Джонса поднялся на 6,2% с 23 по 27 мая, так что это значительный скачок за относительно короткий период времени.

Противотрендовые ралли в начале снижения (или падение противотенденции после первого этапа бычьего рынка) обычно приводят к тому, что многие инвесторы полагают, что старый тренд (в данном случае восходящий) вернулся.

Например, старший управляющий портфелем активов, цитируемый в статье CNBC от 27 мая, сказал:

«Мы довольно быстро прошли долгий нисходящий путь и если мы сможем стабилизироваться здесь, то этого снижения может оказаться достаточно».

Другими словами распродажа могла убрать пену с рынка, и восходящий тренд возобновится. Тем не менее, как показывает история фондового рынка это может быть опасным мышлением.

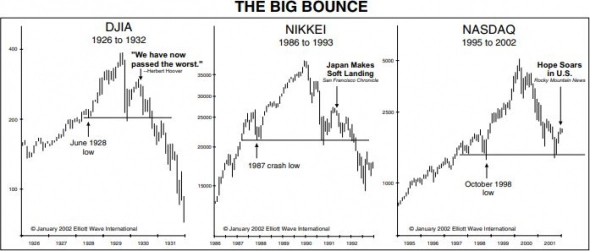

Ниже мы представляем три графика из Elliott Wave Financial Forecast:

Обратите внимание на то, что даже тогдашний президент Соединенных Штатов заметил, что «наихудшее уже миновало» после первого большого отскока во время медвежьего рынка 1929-1932 годов. И конечно в последствии мы увидели еще больше упадка. В середине и справа вы также заметите положительные комментарии после отскока на медвежьем рынке Nikkei в начале 1990-х годов и во время падения NASDAQ около 20 лет назад.

Смысл в том, что одни и те же модели психологии инвесторов имеют тенденцию повторяться снова и снова.

Модель волн Эллиотта отражает эти повторяющиеся паттерны.

Мы рекомендуем изучить текущую информацию модели волн Эллиотта, чтобы вы могли подготовиться к тому, что может застать большинство врасплох.

Для этого перейдите по ссылке ниже.

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке.

242

Читайте на SMART-LAB:

Изменение рейтингов в банках

Ключевая ставка снижается, экономика замедляется. Время пересматривать рейтинги.

Внутри:

05:59

теги блога Ewitranslate

- США

- amazon

- bitcoin

- etf

- EURUSD

- nvidia

- pandora

- s&p 500

- S&P500

- S&P500 фьючерс

- treasuries

- usdjpy

- авторитаризм

- азиатские рынки

- акции

- акции США

- американские рынки

- американский фондовый рынок

- аналитика

- банки

- банковский кризис

- биржевые индексные фонды

- биткоин

- валюты

- ввп

- война

- Волновая разметка

- волновая теория Эллиотта

- волны Эллиотта

- выборы

- германия

- голова и плечи

- дефляция

- долг

- доллар

- дональд трамп

- доходность облигаций

- драгоценные металлы

- Европейские рынки

- золото

- инвестирование

- инвестиции

- Инвестиции в недвижимость

- индикатор

- индикаторы

- иностранные акции

- инфляция

- история

- китай

- компании

- кредитные карты

- кризис

- криптовалюта

- криптовалюты

- мания

- металлы

- мифы

- наличные деньги

- настроения

- недвижимость

- нефть

- новости

- облигации

- облигации США

- обучение

- общественные настроения

- оффтоп

- потребители

- природный газ

- прогноз

- прогноз по акциям

- процентные ставки

- психология

- пузыри

- пузырь

- рецессия

- россия

- рынки США

- рынок недвижимости

- рынок США

- сентимент

- серебро

- социономика

- ставка ФРС США

- сырьевые товары

- технический анализ

- технологии

- трейдинг

- фибоначчи

- финансовая грамотность

- фондовые рынки

- фондовые рынки США

- фондовый рынок

- форекс

- фрс

- ФРС США

- цены

- экономика

- экономика США

- энергетика