ИНВЕСТИЦИИ

Психология толпы и уроки Исаака Ньютона

- 13 ноября 2025, 18:50

- |

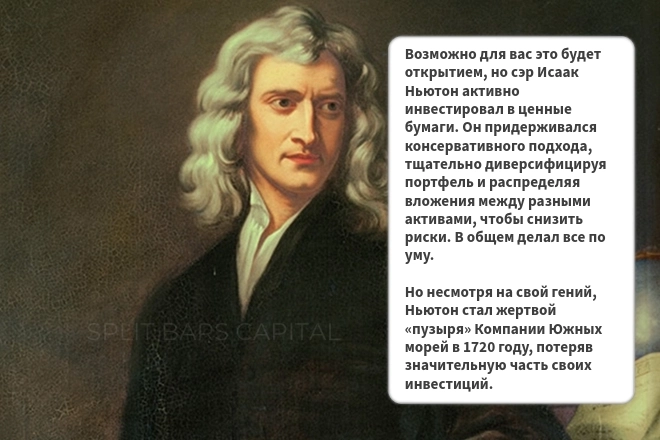

На днях мне попалась в поле зрения одна очень старая книга — «Психология масс» написанная в далеком 1895 году Гюставом Лебоном. Тут же вспомнились инвестиционные «достижения» Ньютона на бирже (Подробнее об этом в слайдах ниже⬇️).

В этой книге автор описывает толпу как иррациональное явление, поведение которой больше напоминает детское — эмоциональное и подверженное панике. Умение выйти из этого состояния и не поддаваться массовым настроениям — крайне важное и одновременно очень сложное качество, особенно на финансовых рынках. Даже великие умы порой оказываются бессильны против воздействия толпы.

Сначала всё шло как обычно. В 1712 году Ньютон одним из первых заметил потенциал Компании Южных морей. В 1720-м в его портфеле было ~10 тысяч акций, а общий размер портфеля составлял около 32 000 фунтов (~$5,7 млн, в сегодняшних деньгах). В апреле и мае он решил продать 8000 из них по цене около 350 за штуку, заработав не менее 20 000 фунтов прибыли.

Но сразу после продажи акций их цена взлетела в несколько раз — к концу мая — началу июня она достигла уже 800 фунтов. Это была настоящая инвестиционная лихорадка. Покупали абсолютно все, от рядовых инвесторов до членов семьи короля Георга I.

( Читать дальше )

- комментировать

- 335

- Комментарии ( 0 )

X5 рекомендовал последние повышенные дивиденды?

- 13 ноября 2025, 18:09

- |

🍏СД X5 рекомендовал выплату дивидендов за 9 месяцев 2025 г. в размере 368₽ на акцию (див. доходность — 13,4%). Такие щедрые дивиденды стали неожиданностью для многих, а я просто приведу вам несколько интересных фактов:

🟢 Из-за увесистого CAPEXа свободный денежный поток за 9 месяцев 2025 г. отрицательный, но новая дивидендная политика предполагает выплату из FCF или значения чистый долг/EBITDA на уровне 1,2-1,4x (дивиденды не выплачиваются, если величина коэффициента превышает 2). То есть эта выплата будет производиться в долг.

🟢 С учётом суммы дивиденда и количества акций, то на выплату понадобится ~99,9₽ млрд. Отсюда делаем вывод, что долг увеличивается почти на 100₽ млрд (будет больше 400₽ млрд, мне это уже напоминает МТС), а это приведёт к росту % расходов (логично же при двузначной ключевой ставке, которая по мнению ЦБ останется и в следующем году).

❔ Легко посмотреть на график и увидеть, что случилось после первой повышенной выплаты X5 (648₽, закрываем до сих пор дивидендный гэп, учитывайте ещё налог на дивиденд), думаю, что наступать второй раз на грабли не стоит, тем кого прельщают дивиденды в долг.

( Читать дальше )

Аналитики ВТБ прогнозируют рост стоимости серебра на 22% — до $66 за унцию. Промышленная привлекательность делает металл удачным инвестиционным инструментом на горизонте следующих пары лет

- 13 ноября 2025, 17:44

- |

Аналитики ВТБ прогнозируют рост стоимости серебра на 22% — до $66 за унцию. Как заявил инвестиционный стратег компании Алексей Корнилов на форуме «Россия зовёт!», это связано с растущим спросом на металл со стороны альтернативной энергетики.

«Мы находимся в цикле индустриального роста спроса на серебро», — отметил Корнилов. По его словам, Китай активно наращивает потенциал в возобновляемой энергетике, что порождает основной спрос. При этом стратег обратил внимание, что волатильность серебра превышает показатели золота.

«Промышленная привлекательность делает этот металл удачным инвестиционным инструментом на горизонте следующих пары лет», — заключил эксперт.

Источник

Х5 рекомендовала повышенные дивиденды, вновь обдурят хомяков?

- 13 ноября 2025, 16:24

- |

Совет директоров X5 рекомендовал выплату дивидендов за 9 месяцев 2025 г. в размере 368 рублей на акцию. Дата закрытия реестра — 6 января 2026 г. Доходность выплаты к текущим ценам: 13,5%:

- Дивиденды в долг

- Прошлый дивидендный гэп до сих пор не закрыли

- Долговая нагрузка растёт, АФК системы такие компании нравятся, может присмотрится

- Казначейку не погасят, а продадут в рынок

Нужна ли вам такая мечта?

- 13 ноября 2025, 16:00

- |

Написать текст лучше, чем «Вам не нужен такой F.I.R.E» от Алексея [buythedip] — у меня вряд ли получится, да и не нужно. Моя — почти на 100% повторяет его путь к накоплению капитала. Не по содержанию, не по результату — по направлению движения. Поэтому я уточню пару деталей и перейду к финалу этого действа. Многим он не понравится.

Мне сейчас 46. Путь в инвестировании (на небольшие деньги) я начал в 2011 году — ещё когда у меня был собственный бизнес, приносящий хороший доход. К 2014-му я полностью потерял к нему интерес, благополучно продал и всё — все деньги — положил на брокерский счёт. Речь о 10–11 млн рублей. Со счёта я почти не выводил — жил на другие доходы, которые сохранились до сих пор, но значительно сократились. К этому году у меня получилось утроить эту сумму, то есть получились почти те же проценты доходности, что и у Алексея.

И вот — 30 млн на счёте. Что я сделал? Стал ли я счастливее и свободнее, как это подразумевает теория F.I.R.E?

( Читать дальше )

Банки против налогов, сборы вместо прибыли, инвесторы голосуют ногами

- 13 ноября 2025, 15:32

- |

В течение последних нескольких дней российский экономический истеблишмент показал одну из самых ярких демонстраций расхождения интересов власти и бизнеса. Мысль правительства развивается в одну сторону — пополнить бюджет новыми доходами, — а ЦБ и Минфин смотрят в совершенно другую. При этом рынок капиталов проводит свой собственный референдум, и результаты этого голосования едва ли можно назвать позитивными.

Налог на сверхприбыль банков: побежденная инициатива

11 ноября замминистра финансов Алексей Сазанов озвучил официальную позицию Минфина: инициатива о налоге на сверхприбыль банков в размере 10% не получит поддержку.За этим стоит нечто большее, чем просто зубоскальство между департаментами. Группа депутатов из фракции «Справедливая Россия» в сентябре внесла законопроект, рассчитывая собрать около 200 миллиардов рублей дополнительных доходов в бюджет, если банки осмелятся получить в 2024-2025 годах больше прибыли, чем в 2021-2022 годах.

На первый взгляд, идея справедлива: прибыль крупнейших банков действительно растет.

( Читать дальше )

Сбербанк отчитался за октябрь 2025 г. — процентная маржа растёт, в кредитовании взрывные темпы из-за снижения ставки и смягчения ДКП.

- 13 ноября 2025, 15:02

- |

🏦 Сбербанк опубликовал сокращённые результаты по РПБУ за октябрь 2025 г. Со снижением ставки и смягчением ДКП кредитный портфель включил повышенную скорость (выдача ипотеки 4 месяца подряд выше, чем год назад, потребительское кредитование впервые с начала года показало рост), но, конечно, не обходится без хитростей банка, чтобы показать прибыль выше, чем год назад (снижение налога на прибыль). Частным клиентам в октябре было выдано 581₽ млрд кредитов (+43,4% г/г, в сентябре 2025 г. выдали 498₽ млрд), второй месяц подряд выдано больше, чем год назад (стоит отметить взрывные темпы в октябре, которые должны напрячь ЦБ):

💬 Портфель жилищных кредитов вырос на 2% за месяц (в сентябре +1,5%) и составил 11,8₽ трлн. В октябре банк выдал 353₽ млрд ипотечных кредитов (+71,3% г/г, в сентябре 280₽ млрд). Оживление в ипотеке связано с различными смягчениями и отменами комиссий. В октябре Сбер продолжил снижать ставки по рыночной ипотеке (ЦБ снизил ставку до 16,5%), также с 07.08.25 по 01.11.25 был увеличен уровень возмещения банкам на покупку квартиры.

( Читать дальше )

Умер от инвестиций.

- 13 ноября 2025, 14:39

- |

Псевдо-профессионалы.

Инвесторы живут в собственном вакууме, веря что все в мире крутится вокруг денег. Оправдывают свои садисткие наклонности торговать какой-то целью создания капитала с которого можно жить. Все эти желания наблюдать за цифорами и доходностями лишь слабость психики. Инфантильность морального духа и слабоволие.

Чем меньше капитала тем полезнее для здоровья и психики. Небольшой капитал всегда можно потерять и не страшно это делать. Да и в конце концов все не разбогатеют.

Лицемеры.

Зачем вы инфлюенсеры рассказываете что инвестировать может каждый. Это разве не лицемерие?

Каждый точно не будет иметь большой капитал, но куда больше людей имеют мозги и хороший характер и достоинство, чем заслуживают не видеть ваших бесконечных садо мазо нарцистических поклонений капиталу и хвастаниями доходностями.

Может все же будем поскромнее? Как там у Вуди Аллена: я не могу иметь того, чего нет у большинства людей. Так может и вам оно не надо?

Голубятник.

Это бесконечный голубятник падкий на каждую новость от журналистов как на что-то подобное на крошки хлеба, заглатывая их не разобравшись что это именно они. Журналистам в целом плевать на правды и не правды? А особенно на инвесторов. Они живут в точно таком же но собственном вакууме, по свои законам требующим печатать что угодно лишь бы заполонить калонки.

( Читать дальше )

Эталон новый выпуск облигаций с доходностью до 20,5% и ежемесячным купоном

- 13 ноября 2025, 12:47

- |

Знаете что хорошего, когда на долговой рынок выходит металлург или застройщик? Хорошие доходности, которые выше чем любой вклад, LQDT или ОФЗ. Самое главное не промахнуться с компанией и быть уверенным, что вам вернут ваши деньги. Именно для этого я и делаю разбор новых выпусков. Давайте разбираться!

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал, более 1000 человек сделали это! Там я каждый месяц рассказываю какие активы я купил/продал, разбор акций, облигаций, подпишись и будь с нами!

Смотрите также:

АФК Система новые выпуски облигаций с доходностью до 20,5% и ежемесячным купоном.

Инарктика новый выпуск облигаций с доходностью до 18,0% и ежемесячным купоном.

Новотранс новые выпуски облигаций с доходностью до 19,25% и ежемесячным купоном.

Эталон Групп строит жилую недвижимость в России. Группа существует 38 лет и за это время ввела в эксплуатацию более 9 млн кв. м. В данный момент на стадии проектирования и строительства находятся 34 проекта. Компания реализует крупные жилые проекты с ориентиром на средний и бизнес-класс ценовые сегменты рынка. Проекты Эталон Груп находятся в пригородных или вновь заселяемых районах за пределами центров городов рядом с такими учреждениями, как детсады, школы и больницы

( Читать дальше )

Эталон новый выпуск облигаций с доходностью до 20,5% и ежемесячным купоном

- 13 ноября 2025, 12:46

- |

Знаете что хорошего, когда на долговой рынок выходит металлург или застройщик? Хорошие доходности, которые выше чем любой вклад, LQDT или ОФЗ. Самое главное не промахнуться с компанией и быть уверенным, что вам вернут ваши деньги. Именно для этого я и делаю разбор новых выпусков. Выпуск с постоянным купоном, на сроком 2 года без оферты и амортизации и будет доступен как квалифицированным, так и неквалифицированным инвесторам. Давайте разбираться!

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал, более 1000 человек сделали это! Там я каждый месяц рассказываю какие активы я купил/продал, разбор акций, облигаций, подпишись и будь с нами!

Смотрите также:

АФК Система новые выпуски облигаций с доходностью до 20,5% и ежемесячным купоном.

Инарктика новый выпуск облигаций с доходностью до 18,0% и ежемесячным купоном.

Новотранс новые выпуски облигаций с доходностью до 19,25% и ежемесячным купоном.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал