ИНВЕСТИЦИИ

Проект "выжить на фондовом рынке" неделя 98

- 18 ноября 2025, 11:38

- |

Всем Привет!

Я конечно не технарь, но как по мне, во фьюче на доллар/рубль вырисовывается вот такая интересная формация. По виду и фундаменталу, напрашивается выход из треугольника вверх, только вопрос при каких условиях?

За прошедшие выходные, я ещё раз пересмотрел весь свой портфель, заново проанализировал все позиции и оставил свой портфель неизменным, мне по-прежнему он нравится.

Кратко по портфелю:

1. Сбер — рост выручки, рост чистой прибыли, стоимость риска — без изменений, ЧПД — стабильный рост, оживление кредитования, всё говорит о рекордном дивиденде.

2. Т-тех — рост чистой прибыли с высоким ROE — очень нравится, 20 ноября будет отчёт за 3 кв., думаю всё там будет замечательно.

3. ИКС5 — тут конечно есть вопросы по маржинальности Чижиков, свободному денежному потоку и дивидендам в долг. До утверждения дивидендов буду держать акции икс5 в портфеле, а там посмотрим на цену, если к концу декабря будет выше 3300, то, скорее всего, закрою эту позицию и буду ждать годовой отчёт.

4. Мать и дитя — стабильный рост выручки при высокой маржинальности, стабильные дивиденды.

( Читать дальше )

- комментировать

- 266

- Комментарии ( 0 )

Открываем Гойдоралли?

- 18 ноября 2025, 11:21

- |

Бесполезность поиска идеальной диверсификации

- 18 ноября 2025, 11:01

- |

Как только инвестор прочухивает, как работает диверсификация, начинается погоня за недостижимым идеалом. Через это проходят все, кто обладает малейшими аналитическими задатками. Я и сам таким был. Горе от ума!

Начинается перебор исторических данных, сравнение разных классов активов, составление самых замысловатых сочетаний финансовых инструментов.

Проблема в том, что это попытка найти лучший портфель… в прошлом.

Рынки постоянно меняются, появляются новые финансовые инструменты, налоги, комиссии и другие издержки. На разных периодах лучше работают разные сочетания активов.

Когда определились с целями, сроками и классами активов, которые хотели бы включить в портфель, достаточно составить примерную их пропорцию. Без лютого перфекционизма и допиливания надфилем.

👉 Не нужно все подбивать до долей процента или строгого следования какому-либо бенчмарку. Так делать — только множить издержки.

Реальный портфель всегда будет отличаться, потому что рынки все время в динамике. Главное, диверсификация уже имеется.

( Читать дальше )

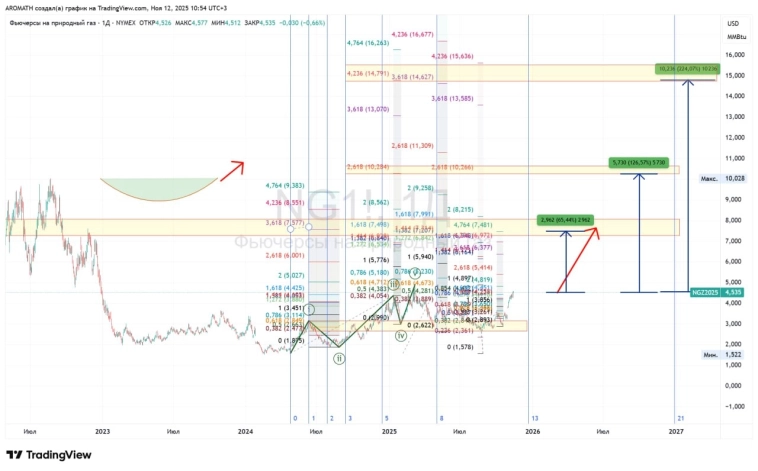

Природный газ США - прогноз Aromath🎪

- 18 ноября 2025, 10:34

- |

Рубрика #макроэкономика и #макротренды.

Природный газ США Natural Gas будет надут, как и всё, очень сильно.

Цены и цели 8 долларов и 10,20 основные.

Экстра-цель — пусть будет пока что 14,80.

Перехай будет нарисован с формированием и завершением паттерна чашка с ручкой — уже такая хорошо знакомая нам полусфера.

Апсайд огромный, волатильность чрезмерная, заработать можно — но сложно.

Верить/не верить, делать/не делать — это выбор каждого, Aromath всего лишь так видит сейчас.

Обычно всё это реализуется, конечно же, с лихвой.

Как работает рубрика #макротренды #макроэкономика на коленке от Aromath🎪.

На примере SP500 от уровня 3699 — t.me/AROMATH/7467.

Цели по Золоту Gold t.me/AROMATH/9333 и ранее выполнены цели 3000 от 1850.

Удвоение меди t.me/AROMATH/8151 из повестки дня никуда не исчезало.

AROMATH — едко и метко о фондовом рынке.

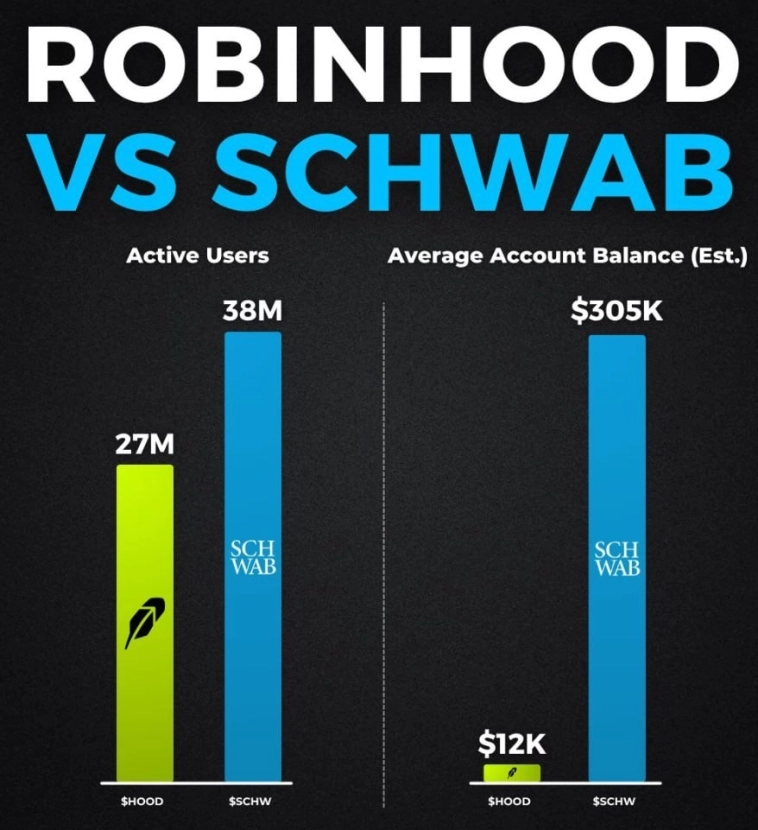

О чем мечтают все наши брокеры?

- 18 ноября 2025, 10:29

- |

Смотрите, ёмкость рынка.

Charles Schwab #SCHW — брокер в США имеет 38 миллионов клиентов со средним счётом, внимание,

305 тысяч долларов.

Это суммарно 11,5 триллионов долларов Стоимость Чистых Активов (СЧА) клиентов, ну или как один Blackrock ⚫️ примерно.

🛍Всего один процентик брокеру в год с такой СЧА — это 115 миллиардов долларов.

По факту у них в год выручка ~ 20 миллиардов, есть куда порасти точно.

Средний счёт у Robinhood при этом —

12 тысяч долларов 🙈

AROMATH — едко и метко о фондовом рынке.

❗️❗️Реалии фондового рынка РФ. Разбираем рост акций 🏦ЭсЭфАй!

- 18 ноября 2025, 08:38

- |

Акции ЭсЭфАй за месяц выросли почти на 40% и у многих возник вопрос: «На чем основан такой рост?»

Для анализа разобьем предыдущие 30 дней на периоды: 16 октября (начало роста) – 30 октября (выход отчета по РСБУ) – 16 ноября (новость о продаже ВСК).

👉Период 1 (с 16 по 30 октября) – рост на 14%.

Объективных причин для роста акций до публикации отчета не было. У главной «дочки» (Европлан) дела особо не улучшились – лизинг все еще под давлением жесткой денежно-кредитной политики. Сверхвысоких дивидендов не ожидалось. А ставить на продажу М.Видео или ВСК – это все равно что делать ставку в казино (на этом могут заработать только инсайдеры).

30 октября вышел отчет за 9 месяц 2025 года по РСБУ:

❌Выручка упала в 3,3 раза до 11 млрд руб.

❌Операционная прибыль упала в 4,2 раза до 4,5 млрд руб.

✅Чистая прибыль взлетела в 4,3 раза до 76,2 млрд руб.

Получается странная ситуация: выручка и операционная прибыль упали, а чистая прибыль – взлетела.

( Читать дальше )

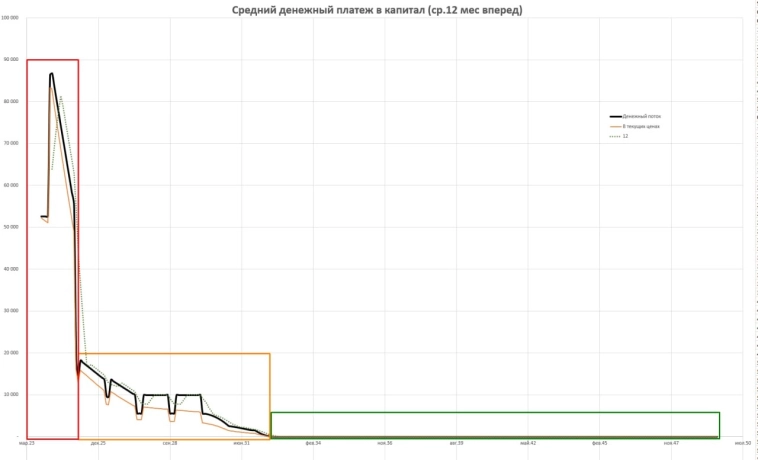

🏋️Ипотечная нагрузка (Теория против практики)

- 18 ноября 2025, 00:06

- |

Два года назад я писал о денежной нагрузке при покупке квартиру в ипотеку. Тезисы из нее:

-Пиковая (1-1.5 года): Строительство, первый взнос, ремонт и мебель.

-Умеренная (5-10 лет): Аренда почти полностью покрывает ипотеку; разницу легко компенсировать.

-Нулевая (через 8+ лет): Инфляция и рост аренды «съедают» фиксированный платеж, и квартира начинает приносить чистый пассивный доход.

Уже прошел почти год, как получил и сдаю студию. Есть возможность сравнить модель из поста и данные на практике.

Ниже привожу График необходимых платежей после оплаты первоначального взноса:

( Читать дальше )

Сбербанк бьет рекорды: как снижение ставки раскручивает маховик роста

- 17 ноября 2025, 22:13

- |

Октябрь и первые десять месяцев 2025 года стали для Сбербанка периодом уверенного ускорения. Отчетность по РСБУ демонстрирует мощный импульс, который банк получает от макроэкономической среды. Давайте разберемся, как меняющаяся конъюнктура превращается в конкретные финансовые результаты.

Ключевые драйверы роста

На фоне снижения ключевой ставки и укрепления рубля Сбербанк демонстрирует впечатляющую динамику по основным статьям доходов:

· Чистые процентные доходы взлетели на 17,5% за 10 месяцев, достигнув 2 507,4 млрд руб. Это прямое следствие активизации кредитования и роста объемов работающих активов. Только в октябре рост показателя составил рекордные 25,5%.

· Чистая прибыль по итогам 10 месяцев составила 1 419,5 млрд руб., прибавив 6,9% к прошлогодним показателям.

· Комиссионные доходы (599,4 млрд руб.) остаются под легким давлением высокой базы прошлого года (-2,6% г/г), но общую картину это не омрачает.

Месячная динамика прибыли: тренд на ускорение

( Читать дальше )

❗️❗️Нюансы перевода ИИС: что нужно знать перед сменой брокера.

- 17 ноября 2025, 21:30

- |

Да, коллега, с точки зрения закона возможность действительно существует и закреплена законодательно. Однако на практике нюансы реализации этой процедуры могут серьезно отличаться в зависимости от внутренних регламентов вашего текущего брокера и того, к которому вы планируете переводить свой счет. Поэтому я бы настоятельно рекомендовал заранее детально уточнить все особенности этого процесса как у вашего действующего брокера, так и у принимающей стороны, чтобы избежать непредвиденных задержек и сложностей.

Отдельное внимание стоит уделить различию в процедурах для разных типов индивидуальных инвестиционных счетов. Если говорить о переводе ИИС-3, то здесь у большинства брокеров уже выработана достаточно простая и отработанная схема. Ситуация с ИИС старого типа, может быть существенно сложнее. Для их перевода некоторые брокеры до сих пор сохраняют устаревшие требования, например, обязательное посещение офиса нового брокера для оформления документов. Поэтому стоит внимательно изучить условия по переводу счетов от брокера к брокеру, чтобы не получилось, что вам с выбранным брокером технически неудобно производить перевод из-за того, что у вас в городе, например, нет его офисов обслуживания.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал