ИНВЕСТИЦИИ

Акции Ростелеком: треугольник перед взрывом? Анализ паттерна и триггеров роста на 2026

- 02 декабря 2025, 10:31

- |

📊 Технический анализ #RTKM: Треугольник консолидации

Не забываем подписываться на телеграм-канал, чтоб ничего не пропустить

Текущая ситуация

Ростелеком находится в большом симметричном треугольнике консолидации и торгуется у нижней границы диапазона. Это классический паттерн перед прорывом. Для роста нужны:

🟠Пробой верхней границы треугольника

🟠Закрепление выше нижней поддержки

🟠Подтверждение объемами

🟠Поиск точек покупки от нижней границы треугольника

📈 Перспективы компании

Финансовые показатели (положительные):

🟠Выручка выросла на 10% до 602,3 млрд руб.

🟠OIBDA вырос на 8% до 235,8 млрд руб.

🟠В III квартале произошел возврат к прибыльности: 5,6 млрд руб.

Стратегические активы:

🟠Цифровые кластеры растут на 29% в год

🟠ГК Солар (кибербезопасность) показывает рост 42% и подготавливается к IPO

🟠Центры обработки данных имеют потенциал выделения

Главный триггер роста: Снижение ставок ЦБ РФ резко сократит процентные расходы компании и взорвет чистую прибыль. Этот эффект ожидается в 2026 году.

( Читать дальше )

- комментировать

- 201

- Комментарии ( 0 )

«Базис» на PROFIT CONF: рост, планы и ответы на главные вопросы инвесторов

- 02 декабря 2025, 10:19

- |

В субботу мы выступили на PROFIT CONF — крупнейшей конференции по инвестициям. Наш генеральный директор Давид Мартиросов объяснил, чем «Базис» отличается от других игроков ИТ-рынка, и в цифрах показал, почему компания будет расти даже на фоне сегодняшнего скепсиса к ИТ-сегменту.

🟪 Импортозамещение будет набирать обороты. Эта работа в сегменте ПО УДИ выполнена лишь на четверть: сегодня только 25% инфраструктуры охвачено российскими решениям, впереди еще 75% 😉

🟪 Цена и качество. Наше ПО в 4 раза дешевле мировых вендоров, но соответствует им по функциональности и не уступает в качестве.К тому же мы быстрее реагируем на пожелания заказчиков.

🟪 IPO cash out. У «Базиса» нет потребности в привлечении средств для проектов. IPO для нас — про доверие рынка, мотивацию команды и справедливую оценку активов. Миноритарные акционеры предлагают свои акции в незначительном объеме относительно масштаба бизнеса и продолжат участвовать в акционерном капитале «Базиса».

( Читать дальше )

Что ждёт Европлан после сделки с Альфа-Банком?

- 02 декабря 2025, 09:01

- |

🧮 Европлан, контрольный пакет которого планирует приобрести Альфа-Банк, представил во второй половине ноября фин. отчётность по МСФО за 9 мес. 2025 года и провёл конференц-звонок, предоставив нам хорошую возможность оценить перспективы компании, с учётом новых вводных.

📉 Чистый процентный доход с января по сентябрь сократился на -6,9% (г/г)до 17 млрд руб., что обусловлено снижением объёмов нового бизнеса на фоне жёсткой ДКП.

Высокие процентные ставки по-прежнему остаются серьёзным препятствием для клиентов Европлана!

На декабрьском заседании Центробанк может снизить ключевую ставку до 16%, но этого будет недостаточно для лизинговой отрасли. По оценкам менеджмента Европлана, возвращение к высоким темпам роста бизнеса возможно при ставке 12%.

📉 Лизинговый портфель сократился с начала года на -28% до 183,2 млрд руб. В первой половине года наблюдался заметный рост расторжения договоров, в то время как уже с августа-сентября ситуация начала постепенно улучшаться, да и количество изъятой техники стало сокращаться.

( Читать дальше )

❗️❗️🚢 НМТП – условия меняются (атаки в Черном море и санкции на Лукойл)

- 02 декабря 2025, 08:40

- |

Новость: «28-29 ноября была осуществлена атака в Черном море на танкеры Kairos и Virat, а также на инфраструктуру КТК».

❗️Атаки на танкеры и терминалы в Черном море, безусловно, повышают риски инвестирования в акции НМТП. Снизить эти риски для отдельно взятой компании можно за счет разумной диверсификации портфеля.

Давайте разберем результаты компании за 9 месяцев 2025 года и посмотрим, как санкции в отношении Лукойла могут на них повлиять в будущем.

📊Результаты за 9 месяцев 2025 года:

✅Выручка выросла на 3,5% до 56,3 млрд руб.

✅Операционная прибыль выросла на 9% до 36,1 млрд руб.

✅Прибыль выросла на 4,5% до 31,8 млрд руб.

Темпы роста прибыли замедлились из-за возросшего налога на прибыль и убытка от курсовых разниц в размере 2,3 млрд руб.

👉При этом компания демонстрирует устойчивые финансовые результаты и высокую рентабельность, генерирует значительный свободный денежный поток и имеет отрицательный чистый долг.

💡А теперь о санкциях в отношении Лукойла.

( Читать дальше )

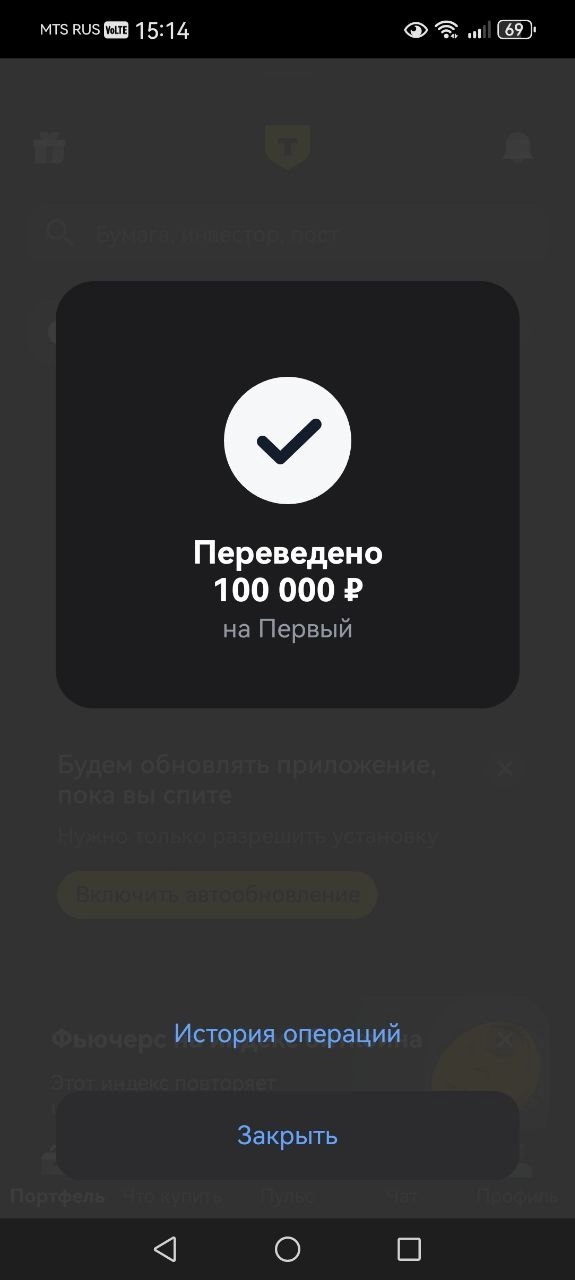

+100к на счете!

- 02 декабря 2025, 06:33

- |

Вдруг откуда ни возьмись появился… свободный кэш. Он тут же был отправлен на биржу, дабы не потратить его на всякие «хотелки» и ерунду. Ведь теперь есть задача: обеспечить семью ежемесячными выплатами на минимальную базу, а текущего капитала для этого точно не хватит!

На эти деньги докупил еще 4 эмитента, которые платят дивиденды. Теперь в портфеле 10 компаний. Считаю это число оптимальным: с одной стороны — диверсификация, с другой — можно сохранять фокус и следить за новостями по каждой бумаге, не тратя на это весь день.

Итого: на счету уже около 295 000 ₽ из цели в 1 000 000 ₽.

Напоминаю: подписывайтесь на мой канал. Там вы сможете поучаствовать в розыгрыше 200к, если я вдруг не справлюсь с поставленной задачей. Ставки высоки!

( Читать дальше )

❗️❗️Волны рынка: почему 90% новостей не должны вас волновать.

- 01 декабря 2025, 21:25

- |

Очень часто у начинающих инвесторов есть недопонимание того, что рынок — это как один большой стадион, большое эдакое игровое поле, и на нем куча разных игроков, играющих в разные игры и каждый – по своим правилам. Но поле это одно и с инструментами все играют с одними и теми же. Для того, чтобы это было понятно новичку, можно представить волны, идущие одна внутри другой. Ну как если бы была огромная волна, прямо цунами, состоящая внутри себя уже из небольших волн, например, как прибой в шторм, а внутри уже этих волн — были бы другие, короткие и небольшие, как зыбь на море. В-общем, матрешка из волн.

И вот переводя это на биржевой язык — цунами, огромная волна — это глобальный тренд. Например, как когда Сбер с 98-го года до текущего момента вырос с 5 копеек за акцию до 300 рублей за акцию. Штормовой прибой — это среднесрочные тренды на бирже, которые могут длиться несколько лет. Они могут быть восходщие, нисходящие, и достаточно сильные, как когда, например, индекс Мосбиржи на кризисе 2008 года аж на три года падал с 1500 до 500 пунктов.

( Читать дальше )

❗️❗️Стоит ли держать акции ДОМ.РФ под дивиденды?

- 01 декабря 2025, 19:49

- |

С высокой вероятностью дивиденды за 2025-й год компания будет утверждать весной-летом следующего года, так как согласно действующему законодательству есть определенные правила для утверждения годового дивиденда, и для этого у компании должна быть составлена отчетность за прошлый год, которую все обычно делают в феврале-марте следующего года.

Решение о том, стоит ли при таких условиях держать акции компании или лучше купить облигаций и получать каждый месяц купоны стабильно, будет прежде всего зависеть от вашей цели инвестирования, горизонта инвестирования, вашего риск-профиль, того, какой стратегии вы придерживаетесь, а также структуры вашего портфеля. Может быть вам вообще в принципе акции держать не надо, и у вас супер-короткий горизонт инвестирования до года, или может у вас и так 60% портфеля акции финансового сектора и среди них половина ДОМ.РФ — при таких вводных продолжать держать эти акции вряд ли стоит.

Но если говорить про их фундаментал ДОМ.РФ, то это вполне крепкий банковский бизнес.

( Читать дальше )

Плакали ваши дивиденды ВТБ 😭

- 01 декабря 2025, 17:12

- |

Готовится очередное, массовое и публичное захоронение денег.

#VTBR ВТБ купил крупные сельхозактивы и думает над созданием на их базе производственного холдинга — Reuters 🤡

👉 Мировой опыт гласит.

«Есть три способа разориться: самый быстрый — скачки,

самый приятный — женщины,

а самый надёжный — сельское хозяйство»,

автор Уильям Питт.

Перемирие на Украине: нефтяной капкан для российской экономики

- 01 декабря 2025, 17:08

- |

Что произошло: Трамп берет слово

Дональд Трамп, вступивший в должность в январе 2025-го после переизбрания, не стал тянуть с предвыборными обещаниями. Еще до Дня благодарения он выдвинул план мирного урегулирования российско-украинской войны, который США и Киев дорабатывают. Госсекретарь Марко Рубио уточнил: дедлайн гибкий, но давление нарастает — Киеву предлагают уступки Москве, включая нейтральный статус и гарантии безопасности. Рынки отреагировали мгновенно: Brent скатился к $62,92, WTI — к $58,44 на фоне праздничных торгов в США.

( Читать дальше )

ЦБ ограничит риски вложений банков в иммобилизованные активы (ИА) – непрофильные активы, не имеющие требований по возвратности, неликвидные и несущие акционерные риски

- 01 декабря 2025, 16:31

- |

Для этого будет введен показатель концентрации иммобилизованных активов – риск-чувствительный лимит (РЧЛ). Иммобилизованные активы, превышающие РЧЛ, банк должен будет покрывать капиталом. В результате риски избыточных инвестиций в такие активы будут переложены с вкладчиков и кредиторов на акционеров банка.

Банк России разработал проект положения, определяющий методику расчета РЧЛ. Проект предусматривает классификацию ИА банками в одну из трех групп с коэффициентом иммобилизации от 1 до 3 в зависимости от рискованности актива (его вида, ликвидности, срока нахождения на балансе).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал