ИНВЕСТИРОВАНИЕ

МТС: дивидендная история живее всех живых!

- 25 января 2024, 08:56

- |

📈 Рынок вдруг начал замечать акции МТС, котировки которых в декабре прошлого года несправедливо (на мой взгляд) снижались к психологической отметке 250 руб., а сейчас мы видим бодрый отскок в район 270 руб. Не знаю как вы, а я радостно их подкупал в свой портфель где-то вблизи этого уровня, т.к. на фоне высокой ключевой ставки они стали не такими интересными для инвесторов, однако именно в такие моменты и надо действовать на опережение! Тем более, что уже в этом году мы ждём постепенное снижение ключевой ставки, а значит дивидендные истории рано или поздно вернутся на инвестиционные радары, можете даже не сомневаться!

С одной стороны конечно напрягает, что МТС уже не первый год обещает представить общественности свою новую дивидендную политику, но по-прежнему откладывает это, а потому по сей день воз и ныне там. Однако не спешите расстраиваться.

Если вы смотрите на баланс компании и вас это тревожит, то помните, что МТС под силу в любой момент нарастить операционный денежный поток, и компания при желании вполне может увеличить долг через выпуск флоатеров, часть которого направит, например, на дивиденды. К слову, в конце октября МТС Банк уже выпустил флоатеры, и материнская компания также может рассмотреть подобную опцию.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

SP500 преподает инвесторам еще один урок истории

- 24 января 2024, 18:26

- |

На прошлой неделе SP500 достиг нового исторического максимума. Индексу потребовалось более двух лет, чтобы превысить свой предыдущий рекорд, установленный в первые дни января 2022 года. В прошлый раз мы показали вам, как анализ волн Эллиотта подготовил нас к бычьему развороту в четвертом квартале 2022 года, когда инфляционный кризис, казалось, набирал силу. Суть в том, что рынок не ждет, пока дикторы объявят об окончании кризиса. Он предвидит это и поворачивает задолго до того, как оно закончится.

Теперь, когда SP500 установил новый рекорд, возможно, пришло время для еще одного урока истории. Этот пост начинается с напоминания о том, что США были очень близки к полномасштабному банковскому кризису весной 2023 года. Рост процентных ставок привел к тому, что в Silicon Valley Bank, Signature Bank и First Republic появилось достаточно плохих кредитов, которые вынудили их обанкротиться всего за пять дней в марте 2023 года. Вдобавок ко всему, падение цен на казначейские облигации открыло многомиллиардные дыры в балансе банков США, «слишком больших, чтобы обанкротиться».

( Читать дальше )

Льготной ипотеке быть!

- 24 января 2024, 15:43

- |

«Здесь важно, чтобы эта программа льготной ипотеки была, как минимум, продолжена. Льготная семейная ипотека под 6% — это мы точно сделаем»,— сказал Владимир Путин.

💪 Учитывая, что по статистике 90% жилья на первичном рынке недвижимости покупается с помощью льготной ипотеки, тяжело переоценить значимость продления этой программы в первую очередь для застройщиков и строителей (банки, как вы помните, всегда найдут способ выкрутиться и переложить дополнительные издержки на девелоперов). Даже несмотря на то, что российский президент уже не первый раз делает акцент именно на продлении льготной семейной ипотеки, это в любом случае окажет серьёзный положительный эффект, т.к. по статистике доля семейной ипотеки в выдаче жилищных кредитов по льготным программам составляет примерно 50%.

( Читать дальше )

👏 Делимобиль анонсировал IPO на Мосбирже

- 23 января 2024, 16:20

- |

🗓 Листинг и начало торгов акциями (с тикером #DMOB) ожидаются в конце января – первой половине февраля 2024 года. Free-float от этого первичного размещения может составить до 10%, а ценовой диапазон будет объявлен в ближайшие дни. Данное размещение пройдет в формате cash-in, т.е. привлеченный капитал будет направлен на развитие бизнеса и снижение долговой нагрузки, что уже само по себе обнадеживает.

«Простая и гениальная идея каршеринга стремительно захватывает миллионы людей в городах России и во всем мире. Наша команда сделала каршеринг в России не просто возможным и популярным, но ещё и прибыльным», - утверждает генеральный директор Делимобиля Елена Бехтина.

📈 По прогнозам консалтинговой компании Б1 (экс Ernst&Young), в ближайшие 5 лет ожидается среднегодовой темп роста российского рынка каршеринга на уровне +40%. Это связано с рядом факторов, определяющие из которых следующие:

( Читать дальше )

Облигации не про долгосрочное инвестирования.

- 23 января 2024, 14:02

- |

Возьмём два инструмента: акции и облигации. Холиваров хватает, что как инструмент лучше. Автор из тех, кто не признаёт за облигациями инструмент долгосрочного инвестирования. А отводит роль инструмента на время припарковать кэш, чтобы этот самый кэш сильно не опалил инфляционный огонь.

Такая позиция явно не для большинства, ведь по данным МосБиржи за 2023 физики вложили в ценные бумаги более 1,1 трлн рублей из которых в акции было вложено только 178 млрд руб, в облигации в 4 раза больше 715 млрд руб (из которых почти 3/4 в корпоративные облигации где выше риск дефолта). Остальные 215 млрд руб были вложены в фонды

Облигации кажутся более безопасным инструментом. Так как нет такого сильного колебания цены как у акций, да и номинал почти всегда возвращают, а пока держишь идут купоны.

Но возьмём какой-нибудь мало вероятный риск. К примеру, новый виток инфляции. Только не лайт версия которая у нас была в прошлом году, а «Турецкий вариант» или «Аргентинский вариант», т.е. такие варианты, где инфляция «Хорошо за 50%».

( Читать дальше )

Шарлатаны, инфоцыгане и дейтрейдинг. Как определить, нормальный ли курс?

- 23 января 2024, 13:37

- |

1) «Для того, чтобы зарабатывать с помощью дейтрейдинга»... Видите эту фразу или что-то подобное? Знайте, вы сейчас открыли работу инфоцыгана или же человека, который перед написанием книги/курса получил очень хорошую предоплату от серьёзной конторы. Почему дейтрейдинг не работает? Посмотрим это на примере самой известной голубой фишки, то есть Газпрома. Однако вы можете провести сами подобные вычисления для любого актива.

- Интервалы — то, на сколько изменилась цена в течение дня (расчёты ведутся таким образом от закрытия вчерашнего к цене закрытия сегодня). Эти интервалы могут выглядеть несколько странно, однако для простоты и красивого отображения при построении диаграмм, они взяты исходя из квадратичного отклонения распределения (-3 квадратичных отклонения, -2,25 квадратичного отклонения, -1,5 и так далее в плюс).

( Читать дальше )

Как подбирать акции для инвестирования

- 23 января 2024, 10:14

- |

Смотрим пересечение этих выборок

Выбираем те, которые попадают в это пересечение

Параметры отбора могут быть следующие:

1. Средний рост дивов относительно текущей цены за год на длительной истории

2. Значение среднего роста цены на текущий момент относительно цены

3. среднее значение отношение цены акции к цене идекса

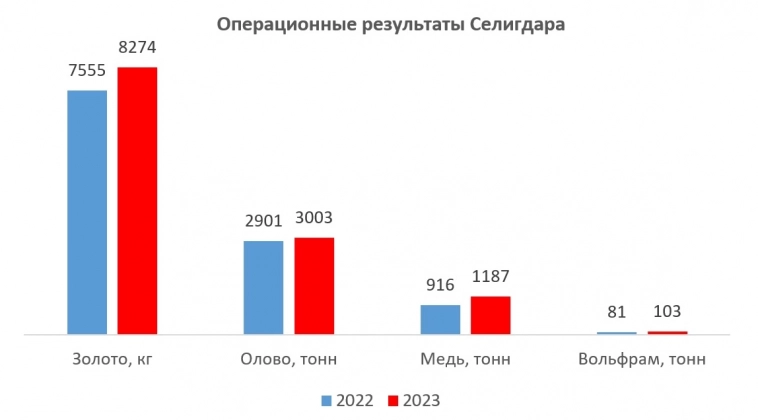

Селигдар перевыполнил производственный план

- 23 января 2024, 09:30

- |

📈 Начнём, естественно, с добычи золота, которая по итогам минувших 12 месяцев выросла в натуральном выражении на +10% (г/г) до 8,3 тонн. Вспомним, что изначально компания прогнозировала годовой показатель в 8 тонн, однако, как это часто бывает, первоначальные оценки в итоге оказались весьма консервативными. И это приятно.

📈 Производство олова в концентрате увеличилось в отчётном периоде на +4% (г/г) до 3003 тыс. тонн. Рост добычи и переработки руды обусловлен обновлением парка подземной техники и буровых установок, а также запуском установок РАС-сепарации на обоих производственных комплексах.

( Читать дальше )

КАПИТАЛ. НАЧАЛО

- 22 января 2024, 20:07

- |

Всем доброго времени суток!

Меня зовут Олег и это моя первая статья на sMart-Lab! Спасибо данному ресурсу за возможность делиться своим опытом!

Цель этой и последующих статей: описать свой практический опыт создания, приумножения КАПИТАЛа, поделиться своими ошибками и достижениями на инвестиционном поприще, а также получить от Вас обратную связь, вопросы, уточнения. Данная информация будет интересна абсолютно всем, кто интересуется инвестициями, различными финансовыми инструментами и возможностью приумножения своих средств.

Вся информация, размещённая в этой и последующих статьях, не является инвестиционной рекомендацией, агитацией, рекламой, призывом к действию и т.д. и т.п.

Итак начну!

Мой фактический опыт в создании КАПИТАЛа уже более 10 лет. За это время мной были опробованы различные финансовые инструменты в условиях современной финансовой системы и это мой реальный опыт.

А теперь от слов к цифрам:

— ниже можете увидеть мой фактический результат за 2023 год (с 01.01.2023 по 31.12.2023) по направлению АКЦИИ:

( Читать дальше )

Как и ожидалось, компания Керинг снова посетил минимумы 2020 года. Что дальше?

- 22 января 2024, 18:35

- |

11 августа 2023 года мы писали, что цена акций Kering SA — владельца бренда Gucci «в очередной раз достигнет пандемического минимума». В то время акции торговались около 520 евро. Учитывая, что во время паники Covid-19 в марте 2020 года стоимость акций Kering упала до чуть менее 350 евро, мы предполагали, что она может потерять примерно треть своей рыночной капитализации.

Это и произошло. На прошлой неделе цена упала до 354 евро за акцию, в результате чего общее снижение с рекордного максимума 2021 года в 798 евро составило 55,6%. По сути, падение цены Керинг имеет объяснение. В последнее время компания отстает от конкурентов LVMH и Hermes по темпам роста продаж. Увы, хотя фундаментальные факторы могут объяснить падение цен на акции в ретроспективе, именно анализ волн Эллиотта предупредил нас об этом заранее.

При этом Kering остается ведущим домом класса люкс, чьи сильные бренды имеют ценность, несмотря на временные трудности. При коэффициенте P/E 12, акции выглядят выгодной сделкой. Кроме того, график ниже также предполагает, что, возможно, пришло время отскока.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал