Европлан

Европлан 3 кв. 2025 г. - разворот показателей состоялся, но кому он достанется?

- 20 ноября 2025, 06:00

- |

Европлан опубликовал финансовые результаты за 3-ий квартал 2025 года.

Прибыль за 3 квартал составила 1,1 млрд руб. — сложилась в 2,5 раза от прошлого года. За 9 месяцев 2,9 млрд руб. и снизилась на 74%.

Собственный капитал 46,9 млрд руб. (390 руб. на акцию), рентабельность капитала за 9 месяцев 8%, в 3-ем квартале 9%.

( Читать дальше )

- комментировать

- 3.6К | ★1

- Комментарии ( 0 )

Продажа Европлана. Оцениваем влияние на стороны сделки

- 19 ноября 2025, 22:29

- |

Инвестиционный холдинг ЭсЭфАй $SFIN договорился о продаже «Альфа-Банку» контрольного пакета акций лизинговой компании Европлан $LEAS в размере 87,5%.

Сделка была заключена после интенсивных переговоров, в которых участвовали несколько потенциальных покупателей, включая Сбербанк, ВТБ, ДОМ.РФ и Т-Банк, однако Альфа-Банк смог оперативно провести переговоры и предложить конкурентоспособные условия.

Для завершения сделки необходимо выполнение условий:

🔔получение официального одобрения Федеральной антимонопольной службы

🔔одобрение сделки со стороны органов управления Альфа-Банка

🔔утверждение акционерами Европлана выплаты дивидендов

Что дает сделка компаниям?

🟦Для Альфа-Банка это приобретение представляет стратегический интерес. Лизинговый бизнес вполне придется в пору компании с общебанковской деятельностью. При этом важно отметить, что банк не планирует выводить компанию с биржи, что сохраняет ликвидность для существующих инвесторов.

( Читать дальше )

SFI и Европлан: есть ли идея в акциях?

- 19 ноября 2025, 19:22

- |

Европлан опубликовал довольно слабый отчёт за 9 месяцев 2025 года (а с чего ему бы быть сильным – я много раз писал, что у лизинговых компаний сейчас пик проблем), но при этом появилась новость, что SFI продаёт его Альфа-Банку. Кроме того, на продажу выставлена ВСК – страховая компания SFI.

Причины продаж прозрачны: структурам Гуцериева требуется финансирование (в первую очередь − М.Видео, угольного бизнеса КТК и доходной недвижимости), поэтому для него продажа активов – отличный вариант пополнить свои денежные запасы.

Так, SFI продает 87,5% Европлана (всю свою долю) Альфа-банку за 56,9 млрд рублей. За вычетом дивидендов Европлан оценён в 65 млрд рублей, или же примерно 542 рубля на акцию.

При этом на IPO Европлан выходил по цене 875 рублей – т.е. дисконт почти 40%. И это не удивительно, т.к. последние результаты Европлана совсем не радуют.

Выделю ключевые негативные моменты из отчёта за 9 месяцев 2025 года:

✔️лизинговый портфель сократился на 28% до 183,2 млрд рублей

( Читать дальше )

Европлан. Будет ли делистинг?

- 19 ноября 2025, 19:15

- |

Холдинг SFI, владеющий 87,5% Европлана, продает свою долю Альфа-Банку. Лизинговая компания оценена в 65 млрд руб. (541,7 руб./акцию), соответственно SFI получит за свою долю 56,875 млрд руб. Причем на 4 декабря назначено собрание акционеров Европлана, которое будет решать вопрос по выплате дивидендов в размере 6,96 млрд руб. (доля SFI в них 6,09 млрд руб.). Если будет принято решение выплачивать дивиденды, то итоговый платеж Альфа-Банка будет снижен на соответствующую величину (т.е. холдинг в любом случае получит свои деньги в полном объеме)

Надо сказать, что сейчас лизинговый сектор находится в весьма тяжелой ситуации из-за высокой ставки ЦБ и общей сложной ситуации в экономике

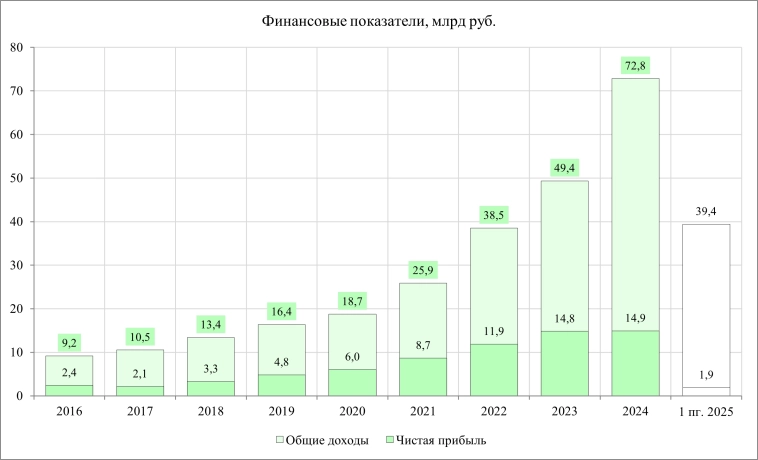

Хотя графики показывают, что Европлан весьма успешно проходит дно в секторе. Совокупные чистые доходы в целом на уровне 2024 года, несмотря на серьезное падение новых продаж («новый бизнес»). Резкое снижение чистой прибыли вызвано созданием огромных резервов. Но даже в этих условиях компания остается прибыльной. И, разумеется, при снижении ставки ЦБ резервы будут распускаться, что приведет к аналогичному росту чистой прибыли

( Читать дальше )

#LEAS отчитался по МСФО за 9 месяцев 2025 года, взглянем

- 19 ноября 2025, 14:52

- |

— Чистая прибыль составила 2,9 млрд рублей против 11,3 млрд рублей в аналогичном периоде 2024 года⬇️

— Капитал на 30 сентября 2025 года составил 47 млрд рублей против 50,6 млрд рублей на 31 декабря 2024 года⬇️

— Лизинговый портфель сократился с начала года на 28%, до 183,2 млрд рублей⬇️

— Расходы по резервам за девять месяцев 2025 года увеличились до 19,2 млрд рублей⬇️

Слабый отчет, что вполне ожидаемо в текущих рыночных реалиях.

Восстановление данного сектора тесно связано с рынком кредитования.

Покупать рано, без учета рыночной динамики, в районе 520 рублей/акция будет интересно.

Есть в портфеле «Европлан»?

t.me/+V2h-CSwLJ29kMTVk — присоединяйтесь, чтобы вместе расти и достигать успеха!

❗️❗️Альфа-Банк покупает Европлан: что будет с акциями компаний?

- 19 ноября 2025, 13:51

- |

Новость о то, что Альфа-Банк покупает Европлан за 65 млрд. рублей для рынка стала неожиданностью, так как для ЭсЭфАй Европлан является ключевым активом, генерирующим бОльшую часть дохода компании. В результате сделки Альфа-Банк существенно увеличит масштаб своего лизингового направления, представленного сейчас Альфа-Лизингом, специализирующимся на корпоративном сегменте.

Пока сложно оценить долгосрочные последствия от сделки для Европлана, так как они могут быть и позитивными, и негативными, и нейтральными. Приход нового собственника в компанию может повлечь изменение политики компании и изменение отношения к мажоритариям вплоть до прекращения выплаты дивидендов и последующего делистинга с биржи, однако даже в этом случае необязательно, что выкуп акций при делистинге будет по низкой цене, как это было в Глобалтрансе. Бывает и как в случае с Ашинским металлургическим заводом, когда выкуп происходил на вполне хороших условиях. Из возможных позитивных сценариев — компания вполне может продолжить работать самостоятельно под собственным брендом, а за счет синергии с Альфа-Лизингом и дешевого фондирования от Альфа-Банка Европлан, наоборот, может получить новый стимул для роста и для укрепления своих рыночных позиций.

( Читать дальше )

📰"ЛК "Европлан" Проведение заседания совета директоров и его повестка дня

- 19 ноября 2025, 13:42

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: «19» ноября 2025 года....

( Читать дальше )

Европлан выдерживает давление высокой ставки, компания сохраняет устойчивость

- 19 ноября 2025, 12:33

- |

Европлан прошёл самые сложные девять месяцев за последние годы. Новый бизнес просел до 70,7 млрд рублей, сократившись на 62% год к году. Портфель с начала года снизился на 28% г/г, до 183,2 млрд. Эту динамику определила комбинация высокой ключевой ставки, ослабления спроса и убытков по сделкам с низкими авансами. На фоне таких условий компания удержала маржу и дисциплину расходов, но прибыль закономерно просела.

Чистый процентный доход снизился до 17 млрд рублей, но темпы падения были умеренными, минус 9% г/г. Непроцентный доход, наоборот, вырос на 19% г/г, до 13,6 млрд благодаря сервисам и страховым продуктам. Они становятся всё более значимой статьёй выручки на фоне слабого первичного рынка. Резервы под ожидаемые убытки за девять месяцев достигли 19,2 млрд рублей, что оказала наибольшее давление на финансовые результаты компании.

Стоимость риска выросла до 9,2%, против 2,2% годом ранее. Это прямое следствие просадки спроса, ухудшения платёжной дисциплины и повышенной доли сделок с минимальными авансами в период высокой конкуренции.

( Читать дальше )

Вчерашняя игра на понижение акций Европлана строилась на оценке будущей оферты миноритариям, которую будет обязан объявить Альфа-банк — Ъ

- 19 ноября 2025, 12:28

- |

При этом активная игра на понижение велась на фоне позитивных настроений на российском рынке — за день индекс Московской биржи вырос на 3%.

Массовый сброс акций SFI участники рынка объясняют тем, что холдинг продешевил с ценой продажи дочерней компании.

«Многие инвесторы расценили эту сделку как невыгодную»,— указывает начальник аналитического отдела ИК «Риком-Траст» Олег Абелев.

В то же время снижение котировок «Европлана» объясняется ожиданием инвесторами оферты, которую будет обязан выставить Альфа-банк после приобретения лизинговой компании. Цена оферты не должна быть ниже средневзвешенной цены за предыдущие шесть месяцев до выставления предложения миноритариям.

( Читать дальше )

🚗 Финансовый парадокс «Европлана»: рекордные резервы при рекордных дивидендах

- 19 ноября 2025, 11:54

- |

📉 Чистые инвестиции в лизинг 183,231 млрд руб. (-28,4% г/г)

📉 Чистый процентный доход 16,998 млрд руб. (-8,7% г/г) — снижение из-за сокращения процентных доходов на фоне уменьшения портфеля

📈 Чистый непроцентный доход 13,6 млрд руб. (+19% г/г)

📈 Стоимость риска (COR) — 9,2% (+7 п.п. г/г). Расходы по резервам компании за 9 месяцев 2025 г. увеличились до 19,2 млрд руб. Рост расходов на резервы — ключевая проблема из-за ухудшения платежной дисциплины клиентов при высокой ключевой ставке (как сама компания отмечает в примечаниях к отчетности)

📉 В итоге чистая прибыль 2,943 млрд руб. (-73,9% г/г)

Но даже с учетом снижения лизингового портфеля и без учета резервов, основная деятельность остается доходной. Чистый процентный доход и непроцентные доходы стабильны.

💵 Резервы растут, но вот долги компания потихоньку погашает.

📉 Обязательства снизились на 70 млрд руб. до 182,022 млрд руб. (-28% г/г), и это видно уже в 3 кв., процентные расходы остались практически на уровне прошлого года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал