SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ЕВРАЗ

Русал и производители стали наиболее уязвимы к замедлению роста в Китае - Атон

- 28 мая 2019, 11:54

- |

Влияние торговой войны между США и Китаем.

Замедление потребления в Китае – основная угроза, производство не затронуто

( Читать дальше )

Китай – гигант на мировой арене металлов, на его долю приходится 30-60% мирового спроса. Неудивительно, что торговый конфликт США и Китая непосредственным образом влияет на металлургический сектор и осложняет поиск убедительных идей с рейтингом ВЫШЕ РЫНКА. В этом отчете мы анализируем позиции металлургического сектора Китая и чувствительность российских компаний к потенциальному замедлению экономического роста. Мы считаем РУСАЛ и производителей стали наиболее уязвимыми, но не меняем их рейтинги, т.к. первый может похвастаться привлекательной оценкой (2.2x по EV/EBITDA 2019П), а вторые – заманчивыми дивидендами (доходность выше 10%). Ситуация остается нестабильной, и ее исход может варьироваться в крайних проявлениях – от заключения торговой сделки и новых стимулов Китая до полномасштабной торговой войны с нетарифными мерами.Атон

Замедление потребления в Китае – основная угроза, производство не затронуто

( Читать дальше )

- комментировать

- 412

- Комментарии ( 0 )

Евраз - приступил к реализации разработки Собственно-Качканарского месторождения

- 27 мая 2019, 15:39

- |

Евраз приступил к реализации первого этапа инвестиционного проекта разработки Собственно-Качканарского месторождения титаномагнетитовых руд с содержанием ванадия.

Промышленную добычу руды из нового карьера планируется начать в первом квартале 2021 года.

источник

Промышленную добычу руды из нового карьера планируется начать в первом квартале 2021 года.

На реализацию первой очереди проекта планируется направить 6,4 млрд рублей.

Ожидается, что к 2024 году добыча руды из карьера составит 13 млн тонн в год.

Реализация первой очереди проекта позволит сохранить добычу руды на ЕВРАЗ КГОКе на уровне 59 млн тонн в год, причемк 2024 году 22% всего объема руды, добытой на предприятии, будет обеспечивать Собственно-Качканарское месторождение. Это гарантирует стабильную работу другому крупному промышленному предприятию региона – ЕВРАЗ Нижнетагильскому металлургическому комбинату

источник

Evraz - намерен в 2019 г увеличить выпуск стали, планирует увеличить в 2 раза экспорт рельсов после 2021 г

- 23 мая 2019, 10:33

- |

Вице-президент Evraz по продажам и логистике Илья Широкоброд:

источник

источник

«Мы ожидаем больший объем выплавки стали по сравнению с прошлым годом в результате прошедших в 2018 году крупных ремонтов. Соответственно, возможен рост производства готовых продуктов

В настоящее время Evraz поставляет на экспорт более чем в 20 стран примерно 100-120 тысяч тонн рельсов ежегодно.

При этом экспортный потенциал Evraz ограничен производственными возможностями. Осенью 2018 г компания заявила о намерении инвестировать порядка 215 миллионов долларов в модернизацию рельсобалочных мощностей на Нижнетагильском металлургическом комбинате (Евраз НТМК) с увеличением производственных объемов на 230 тысяч тонн в год. Реализация проекта запланирована на 2019-2021 годы.

»После реализации этого проекта мы планируем нарастить экспорт до отметки 200 тысяч тонн и выше"

источник

источник

Рост цен на железную руду позитивно скажется на финпоказателях металлургов - Альфа-Банк

- 21 мая 2019, 16:14

- |

Производство стали в Китае превысило миллиард: 1 035 млн тонн в год в апреле, + 11% г/г; цены на железную руду пробили $100/чмт Так как рынок по-прежнему сосредоточен на американо-китайском торговом конфликте, сулящем замедление мировой торговли, металлургический сектор остается светлым пятном в сырьевой отрасли.

Мы хотели бы обратить внимание на два важных момента: Производство стали в Китае превысило млрд тонн в прошлом месяце. По данным статистики ABS, совокупное производство стали на годовой основе составило 1 035 млн тонн в год в апреле, что на 11% выше г/г. США произвели всего 86,7 млн тонн в 2018 г., тогда как российское производство стали достигло 71,7 млн тонн.

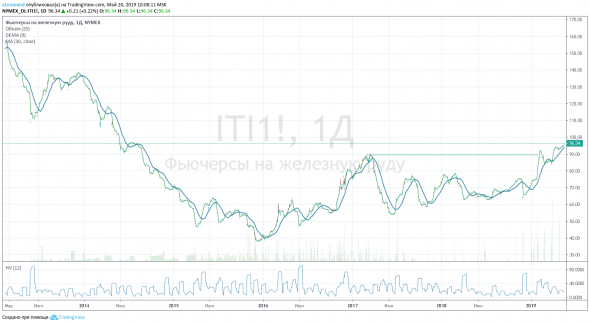

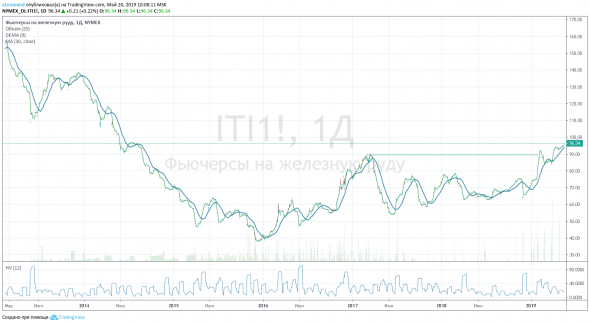

Цены на железную руду (62% Fe, CFR, Китай) пробили $100/чмт на прошлой неделе: По данным Platts, трейдеры активизировались на фоне ожиданий дальнейшего снижения предложения железной руды. Отметим, что Vale, крупнейший экспортер руды в мире, сообщил о рисках новых аварий на своих производственных активах.

Толстых Юлия

«Альфа-Банк»

Мы хотели бы обратить внимание на два важных момента: Производство стали в Китае превысило млрд тонн в прошлом месяце. По данным статистики ABS, совокупное производство стали на годовой основе составило 1 035 млн тонн в год в апреле, что на 11% выше г/г. США произвели всего 86,7 млн тонн в 2018 г., тогда как российское производство стали достигло 71,7 млн тонн.

Цены на железную руду (62% Fe, CFR, Китай) пробили $100/чмт на прошлой неделе: По данным Platts, трейдеры активизировались на фоне ожиданий дальнейшего снижения предложения железной руды. Отметим, что Vale, крупнейший экспортер руды в мире, сообщил о рисках новых аварий на своих производственных активах.

Новость позитивна для российских сталелитейных компаний, располагающих собственной железорудной базой. В условиях спада производства руды в Бразилии, рост производства стали в Китае стимулирует спрос на руду тихоокеанских маршрутов поставки. Рост цен на железную руду вызовет рост себестоимости. Среди российских сталелитейных компаний мы особенно выделяем НЛМК и Evraz, которые располагают собственной железорудной базой.Красноженов Борис

Толстых Юлия

«Альфа-Банк»

Отмена пошлин на импорт стали из Канады и Мексики позитивна для Evraz - Sberbank CIB

- 20 мая 2019, 15:49

- |

В пятницу стало известно, что США договорились об отмене пошлин на ввоз стали (25%) и алюминия (10%) из Канады и Мексики, которые были введены в соответствии с разделом 232 (законом США о расширении торговли). Более того, Вашингтон не устанавливает квоты для ограничения объема импорта. Согласно совместному заявлению США и Канады, стороны договорились об аннулировании пошлин в течение ближайших 48 часов (как пошлин, введенных США на основании раздела 232, так и ответных пошлин на американскую сталь). Стороны также согласились прекратить все судебные разбирательства, осуществляемые в ВТО по вопросу пошлин, введенных на основании раздела 232.

Напомним, свое производство стальной продукции в Северной Америке есть у Evraz и у НЛМК.

У Evraz имеются предприятия в США и Канаде. Канадские заводы выпускают трубы (около 40% поставляется в США) и листовую сталь (в основном из заготовок, которые поставляет Regina — это предприятие, также расположенное в Канаде, принадлежит Evraz). Предприятия Evraz в Соединенных Штатах производят листовой и сортовой стальной прокат, перерабатывая стальные заготовки с местного завода Pueblo и импортные слябы. Североамериканские сталепрокатные заводы Evraz обеспечиваются стальными заготовками за счет поставок с собственных предприятий компании в США и Канаде на 75-80%, еще 20-25% поставляется из России и других стран (около 500 тыс. т в год). Ранее трансграничные поставки стальной продукции между США и Канадой, а также импорт слябов из России создавали для компании проблемы: ей приходилось во всех таких случаях уплачивать 25%-ю таможенную пошлину. Сейчас эта проблема отчасти решена — отменены пошлины на поставку стали из Канады в США и наоборот.

( Читать дальше )

Напомним, свое производство стальной продукции в Северной Америке есть у Evraz и у НЛМК.

У Evraz имеются предприятия в США и Канаде. Канадские заводы выпускают трубы (около 40% поставляется в США) и листовую сталь (в основном из заготовок, которые поставляет Regina — это предприятие, также расположенное в Канаде, принадлежит Evraz). Предприятия Evraz в Соединенных Штатах производят листовой и сортовой стальной прокат, перерабатывая стальные заготовки с местного завода Pueblo и импортные слябы. Североамериканские сталепрокатные заводы Evraz обеспечиваются стальными заготовками за счет поставок с собственных предприятий компании в США и Канаде на 75-80%, еще 20-25% поставляется из России и других стран (около 500 тыс. т в год). Ранее трансграничные поставки стальной продукции между США и Канадой, а также импорт слябов из России создавали для компании проблемы: ей приходилось во всех таких случаях уплачивать 25%-ю таможенную пошлину. Сейчас эта проблема отчасти решена — отменены пошлины на поставку стали из Канады в США и наоборот.

( Читать дальше )

Новые максимумы в железной руде могут подтолкнуть цены на уголь

- 20 мая 2019, 10:10

- |

Железная руда штурмует максимумы, начиная с кризиса VALE

Соответственно за ними могут начать движение и цены на базовый ресурс.

( Читать дальше )

Соответственно за ними могут начать движение и цены на базовый ресурс.

( Читать дальше )

Распадская - Евраз снизил свою долю в угольной компании до 0%

- 08 мая 2019, 10:01

- |

Евраз снизил свою долю в Распадской до 0%

2.1. Полное фирменное наименование (для некоммерческой организации — наименование), место нахождения, ИНН (если применимо), ОГРН (если применимо) юридического лица или фамилия, имя, отчество физического лица, у которого прекращено право распоряжаться определенным количеством голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал эмитента: Евраз Груп С.А. (Evraz Group S.A.) место нахождения: L -2163, Люксембург, Авеню Монтерей, 13 (13, Avenue Monterey, L-2163, Luxembourg).

прямое распоряжение.

прекращение участия в эмитенте.

2.7. Количество и доля голосов в процентах, приходящихся на голосующие акции (доли), составляющие уставный капитал эмитента, которым имело право распоряжаться лицо до наступления соответствующего основания: 592 968 951,3398590446412 обыкновенных акций эмитента, 84,3254%.

( Читать дальше )

2.1. Полное фирменное наименование (для некоммерческой организации — наименование), место нахождения, ИНН (если применимо), ОГРН (если применимо) юридического лица или фамилия, имя, отчество физического лица, у которого прекращено право распоряжаться определенным количеством голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал эмитента: Евраз Груп С.А. (Evraz Group S.A.) место нахождения: L -2163, Люксембург, Авеню Монтерей, 13 (13, Avenue Monterey, L-2163, Luxembourg).

прямое распоряжение.

прекращение участия в эмитенте.

2.7. Количество и доля голосов в процентах, приходящихся на голосующие акции (доли), составляющие уставный капитал эмитента, которым имело право распоряжаться лицо до наступления соответствующего основания: 592 968 951,3398590446412 обыкновенных акций эмитента, 84,3254%.

( Читать дальше )

Мажоры ломанулись на выход: продажи стейков мажорами за последние 2 месяца бьют все рекорды

- 07 мая 2019, 12:29

- |

Итак, я тут обратил внимание, что мажоры засуетились, засобирались на выход в кэш.

Такого огромного наплыва прямых продаж через ускоренный букраннинг не было давно.

Многие мажоры дали скидку к рынку, чтобы у них забрали сайз.

Составил табличку последних каминг-аутов:

Из всех мажоров обломались из-за жадности только акционеры Черкизово. Остальные успешно заплейсились, обеспечив неплохой бизнес ВТБ-Капиталу кстати говоря:) Не знаю, чего там Morgan Stanley на Россию жалуется.

Почему продают?

Потому что появилась такая возможность, видимо. То есть несмотря на санкции, есть интерес к российским активам, и мажоры решили пока есть момент, надо на всякий случай подвыйти в кэш.

Я бы не сказал, что это о чем-то плохом говорит, что мажоры чуют БП и поэтому суетятся. Скорее это говорит о том, что спрос на Российское есть.

Ну а раз покупают, значит верят в то, что с Россией все будет ок.

p.s. Кстати, я всех перечислил? Никого не забыл в табличку сунуть?

Такого огромного наплыва прямых продаж через ускоренный букраннинг не было давно.

Многие мажоры дали скидку к рынку, чтобы у них забрали сайз.

Составил табличку последних каминг-аутов:

Из всех мажоров обломались из-за жадности только акционеры Черкизово. Остальные успешно заплейсились, обеспечив неплохой бизнес ВТБ-Капиталу кстати говоря:) Не знаю, чего там Morgan Stanley на Россию жалуется.

Почему продают?

Потому что появилась такая возможность, видимо. То есть несмотря на санкции, есть интерес к российским активам, и мажоры решили пока есть момент, надо на всякий случай подвыйти в кэш.

Я бы не сказал, что это о чем-то плохом говорит, что мажоры чуют БП и поэтому суетятся. Скорее это говорит о том, что спрос на Российское есть.

Ну а раз покупают, значит верят в то, что с Россией все будет ок.

p.s. Кстати, я всех перечислил? Никого не забыл в табличку сунуть?

Реорганизация угольного дивизиона Евраза вряд ли способствует росту его стоимости - Атон

- 30 апреля 2019, 12:30

- |

Evraz: обзор операционных результатов за 1К19

Evraz сообщил о значительном восстановлении производства стали в России в 1К19 (+14.9% кв/кв) на фоне завершения ремонта доменной печи на ЗСМК. Динамика других дивизионов оказалась гораздо менее впечатляющей — производство стали в Северной Америке упало на 8.9% кв/кв на фоне снижения спроса, а производство коксующегося угля снизилось на 12.8% из-за высокого уровня запасов.

Evraz сообщил о значительном восстановлении производства стали в России в 1К19 (+14.9% кв/кв) на фоне завершения ремонта доменной печи на ЗСМК. Динамика других дивизионов оказалась гораздо менее впечатляющей — производство стали в Северной Америке упало на 8.9% кв/кв на фоне снижения спроса, а производство коксующегося угля снизилось на 12.8% из-за высокого уровня запасов.

Мы считаем результаты смешанными и подтверждаем рейтинг НЕЙТРАЛЬНО по Evraz, который торгуется с консенсус-мультипликатором EV/EBITDA 2019П 5.4x. Мы считаем, что широко обсуждаемая реорганизация угольного дивизиона и консолидация Сибуглемета (и его долга $2.5 млрд) вряд ли будут способствовать росту стоимости.АТОН

Buyback Распадской можно рассматривать как способ выплат миноритариям в отсутствие дивидендов - Sberbank CIB

- 29 апреля 2019, 16:41

- |

Совет директоров «Распадской» одобрил обратный выкуп 20,4 млн акций (2,9% уставного капитала компании) по цене 141 руб. за акцию ($2,18 за акцию с учетом текущего обменного курса).

Рублевая цена обратного выкупа предполагает премию в размере 2,9% к цене закрытия четверга и дисконт 1,8% к трехмесячной средневзвешенной по объему цене (VWAP). Совокупный объем выкупа составит $44,5 млн. Компания Evraz (которой принадлежит 83,84% Распадской) не примет участия в выкупе. Если обратный выкуп будет проведен в полном объеме, доля акций Распадской в свободном обращении сократится с текущих 16,16% приблизительно до 13,6%.

( Читать дальше )

Рублевая цена обратного выкупа предполагает премию в размере 2,9% к цене закрытия четверга и дисконт 1,8% к трехмесячной средневзвешенной по объему цене (VWAP). Совокупный объем выкупа составит $44,5 млн. Компания Evraz (которой принадлежит 83,84% Распадской) не примет участия в выкупе. Если обратный выкуп будет проведен в полном объеме, доля акций Распадской в свободном обращении сократится с текущих 16,16% приблизительно до 13,6%.

Напомним, что совет директоров «Распадской» в марте утвердил новую дивидендную политику, которая предусматривает выплату не менее $50 млн в год, начиная с дивидендов за 2019 год. При этом компания не будет выплачивать дивиденды за 2018 год. Таким образом, обратный выкуп можно рассматривать как способ выплатить денежные средства миноритариям в отсутствие дивидендов.Sberbank CIB

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал