Долгосрок

Портфель что ты творишь? - Узбагойся) полгода 2019

- 29 июня 2019, 21:26

- |

Ранее в постах писал как набирал портфель, от чего отталкивался и на что делал приоритеты. Вот и прошло полгода с момента начала активного инвестирования. До этого была одна бумага ОГК-2 купленная в конце 2014 года, но с января 2019 решил расширить.

Записи:

Портфель с инвестициями в долгосрок (3-7 лет)

Мой портфель на долгосрок — начало формирования

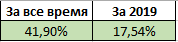

Что в итоге вышло за полгода? Смотрим ниже на таблицу

( Читать дальше )

- комментировать

- 2.1К | ★2

- Комментарии ( 7 )

Немного о парадоксе знаний о рынке и знаниях в обычной жизни

- 10 июня 2019, 00:17

- |

Чем ты лучше знаешь свою профессию, тем на большие деньги ты можешь претендовать. Чем «лучше», по твоему мнению, ты знаешь рынок — тем больше ты себе открываешь возможностей для слива депо.

Вот такую не хитрую мудрость я достаточно быстро усвоил.

Ни больше, ни меньше. Парадокс. Хотя… Не утонет тот, кто не умеет плавать. Все ведь знают эту поговорку? Так и тут. Чем более «гениальные» стратегии Вы применяете, на рынке, тем больше шансов что-то в своей сложной стратегии не учесть. Не предусмотреть. Да, есть потенциальная возможность заработать больше индекса. Но, с тем учетом, что на цену действует такое огромное количество факторов, что цену впору назвать случайной (в моменте). Хоть это и псевдо случайность.

( Читать дальше )

НЛМК или Северсталь?

- 19 марта 2019, 21:37

- |

Накопить и приумножить: как выбрать долгосрочную стратегию инвестирования? Наталья Смирнова, независимый финансовый аналитик, онлайн-конференция

- 01 марта 2019, 08:50

- |

Наталья Смирнова, независимый финансовый советник

Вопрос 1:

Какие конкретно еврооблигации можете посоветовать для покупки на ИИС

(или на брокерский счет, если на иис нельзя)?

Номинал не больше 1000$.

Срок, по сути, любой. но для конкретики,

для начала пусть будет 3-5 лет с большой вероятностью продления ещё на 5-10 лет.

Ответ: Евроооблигации малыми лотами можно найти на сайте мосбиржи.

Примеры — вэб2020, полюс золото.

Если не получится найти — обратитесь к брокеру,

чтобы вам выслали ликвидные евробонды лотами от 1 тыс долл на мосбирже для покупки.

И выбирайте не субординированные и с погашением через 3-5 лет.

Вопрос 2: Без возможности анализа можно ли частнику лезть в покупку еврооблигаций?

Не важно корпоративных или государственных.

Достаточно ли выбрать что-то боле-менее ликвидное и надежное

(еврооблигации Альфа-капитал, Лукойл, газпром, сбер и т.п.),

что можно взять мелкими долями (1000$) с вменяемой доходностью 4-5%

(посмотрев хотя бы цифры доходности здесь на финаме) и забыть до отсечки?

Допустим, если рассматривать подобный портфель на 3-5 лет.

Перетряска\докупка только в моменты наступления отсечки какой-то из бумаг.

( Читать дальше )

Вопрос для обсуждения: На каком таймфрейме лучше торговать?

- 26 декабря 2018, 11:17

- |

Инвестирование в качестве формирования пенсионного капитала

- 25 ноября 2018, 22:36

- |

Во множестве книг нам пишут про то, как хорошо инвестировать, что даже откладывая совсем немного денег, мы сможем себе обеспечить достойную жизнь на пенсии, если будем вкладываться в акции. Ибо сложный процент, рост акций быстрее всего остального.

Зачастую в таких статьях/книгах приводятся примеры, как замечательно растет сложный процент на длинных периодах. Особенно невероятным кажется рост, когда в качестве ежегодной ставки указывается 20-30%.

Но тут до чёрта НО.

1. Вы не Татарин. И даже если вы верите, что человек ежегодно делает 30% на бирже, то вряд ли стоит верить, что он делает 30% на ВЕСЬ свой финансовый капитал. Допускаю, что делает, на спекулятивную его часть и даже несколько лет подряд, и то вечно это продолжаться не будет.

Если такие люди существуют, их исчезающе мало и верить в то, что вы один из них может заставить только многолетние результаты, а не ожидания их.

2. Все эти 20-30% хороши, только не надо думать, что капитал растет по правилам сложного процента, а инфляция нет. Поэтому, когда вы говорите о долгосрочной инвестиционной доходности, вы должны рассматривать только реальную доходность.

( Читать дальше )

Вкладывать ли 1000 долларов ежемесячно в Apple в течение 30-60 месяцев подряд?

- 23 ноября 2018, 09:28

- |

Поскольку никто не знает когда начнется кризис, сколько он продлиться, когда начнется восстановление и когда снова будем на хаях, я хочу рискнуть.

Рассмотрел 2 исторических периода: лучший и худший.

5 лет инвестиций и затем выход из бумаги на текущем уровне.

Инвестиции в Apple с 1 августа 2013 по 1 августа 2018

01.08.13 70 х 1000 = 70 000

01.08.14 103 х 1000 = 103 000

01.08.15 113 х 1000 = 113 000

01.08.16 106 х 1000 = 106 000

01.08.17 164 х 1000 = 164 000

01.08.18 хай на 228 выход из бумаги

Итого 556 000: 5000 = 111 средняя цена в портфеле

Рост +105% или 15% годовых в течение 5 лет

С реинвестированием дивидендов: 556 000 — 10% = 500 400: 5000 = 100 за акцию.

Рост + 128% или 17,9% годовых в течение 5 лет.

====================================Инвестирование в Apple в период с 1 апреля 2011 г. по 1 апреля 2016 г.

01.04.11 50 х 1000 = 50 000

01.04.12 83 х 1000 = 83 000

01.04.13 63 х 1000 = 63 000

01.04.14 84 х 1000 = 84 000

01.04.15 125 х 1000 = 125 000

Итого 405 000: 5 000 = 81 средняя цена за акцию в портфеле.

01.04.16 – дно, цена акции 94

Рост за 5 лет – 16% или 3% ежегодно.

( Читать дальше )

Невостребованные вклады (и акции) предложили передавать в бюджет

- 13 ноября 2018, 13:14

- |

----------------------------------------------------------------

Депутаты изучают возможность передачи банками в бюджет невостребованных вкладов. «Зависшие» на счетах «спящих» клиентов средства составляют миллиарды рублей. Об этом рассказал председатель думского комитета по финансовому рынку Анатолий Аксаков, передает «РИА Новости».

По словам Аксакова, также рассматривается возможность передачи в бюджет средств «номинальных держателей ценных бумаг и тех участников акционерных обществ, которые себя никак не проявляют… не получают дивиденды». По мнению парламентария, изучаемые предложения направлены на то, чтобы определиться с «этими ресурсами».

Как отметил Аксаков, при этом остается несколько вопросов, которые необходимо обсудить. Например, стоит ли создавать специальный фонд для аккумулирования этих средств. Перед тем как принять решение, «что с этим делать», может потребоваться «аккумуляция всего этого на счетах», добавил он.

( Читать дальше )

Нефть долгосрок

- 10 ноября 2018, 20:01

- |

Всем удачи и обдуманных трейдов.

Нужны ли инвестору стоп-заявки?!

- 03 октября 2018, 15:16

- |

Например у меня в портфеле есть акции Лукойла — средняя цена 2913 рэ, на данный момент их стоимость выросла на 72,7% от цены покупки, но продавать я их не хочу — хочу получать дивы. А на случай форс мажора ставлю стоп по цене, к примеру = 3500 рэ. Если стоп сработает я окажусь даже с учётом комиссий в плюсе, и в тоже время при дальнейшем падении смогу откупить акции по меньшей цене. Рабочая схема или я чего то не учёл?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал