Доверительное управление

Инвесторы вложились в фонды денежного рынка

- 11 декабря 2023, 13:05

- |

Почти весь объем средств пришелся на биржевые фонды денежного рынка, получающие небольшой, но стабильный доход на краткосрочных сделках репо. В ближайшие месяцы, по мнению экспертов, привлекательность таких фондов сохранится, так как ЦБ пока не собирается смягчать денежно-кредитную политику.

Подробнее — в материале «Ъ».

- комментировать

- Комментарии ( 0 )

Новогодний «подарок» для акционеров ПАО «УК «Арсагера»

- 08 декабря 2023, 16:12

- |

Ещё в ноябре котировки акций компании превышали 20 рублей.

Сейчас около 11 рублей и это по-прежнему дорого, так как в ближайшие 5–10 лет компания будет за счет прибыли снижать цены.

Только что мы узнали об ожидаемом «подарке»: состоялось очередное добровольное уменьшение маржинальности бизнеса.

Объявлено о снижении с 7 декабря платы за управление в трех фондах на 0,2% и 0,1% годовых.

Цитата из (https://t.me/ras_i_raz/268):

«С учетом других издержек (депозитарий, регистратор и прочее) общие годовые расходы пайщиков уменьшены:

- в «Арсагера – фонд акций» с 1,92% до 1,72%

- в «Арсагера – акции 6.4» с 1,92% до 1,72%

- в «Арсагера – фонд смешанных инвестиций» с 1,22% до 1,12%

В «Арсагера – фонд облигаций КР 1.55» без изменений = 0,52%».

Мажоритарные акционеры компании ПАО «УК «Арсагера» много лет назад избрали путь регулярного снижения комиссий в паевых фондах компании.

( Читать дальше )

Какова доходность профессиональных управляющих на рынке?

- 29 ноября 2023, 15:34

- |

Всем привет!

Надеюсь меня тут не забанят сразу, так как практически буду покушаться на святое)

На тему этого поста меня натолкнула дискуссия с финансовым консультантом Кириллом Штембергом, он отстаивал тезис о том, что есть на фондовом рынке добрые дяди, которые готовы взять деньги в управление и сделать счастливым простого россиянина (заработать ему кучу деняк с доходностью выше рынка), а я говорю — чудес не бывает, таких нет. Обещать-то все горазды, а по факту окажется пшик (а то и похуже, если вспомнить всякие финики, мавродиев и т.п. кейсы).

Что ж, проверим гипотезу фактами

Дисклеймер — не люблю кого-то обсуждать и уж тем более осуждать, особенно людей, которых я уважаю, но как говорится «Платон мне друг, но истина дороже»

В качестве объекта исследования примем весьма известного управляющего Антона Ромашова, более известного как Aromath. Ведет весьма интересный (реально интересный, без всяких скидок) ТГ-канал про инвестиции, где четко позиционирует свой фонд как лучший в стране:

( Читать дальше )

Доверительное управление в ИК Иволга Капитал (1,03 млрд р., 15,9% годовых). Всё спокойно

- 29 ноября 2023, 06:05

- |

Сумма активов в доверительном управлении ИК Иволга Капитал достигла 1,03 млрд р. (прошлый срез, 8 ноября, 0,96 млрд р.). Число активных счетов ДУ – 139 (на 8 ноября – 127). Средняя сумма счета – 7,4 млн р.

Результативность. Средняя доходность в % годовых, вне зависимости от стратегии управления и времени открытия счета – 15,9% (на 8 ноября было 16,5%). Эта доходность учитывает наши комиссии и в основном учитывает списанный НДФЛ.

( Читать дальше )

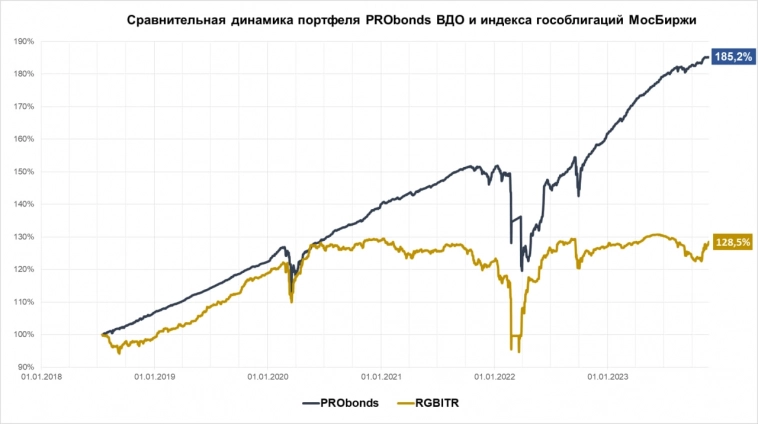

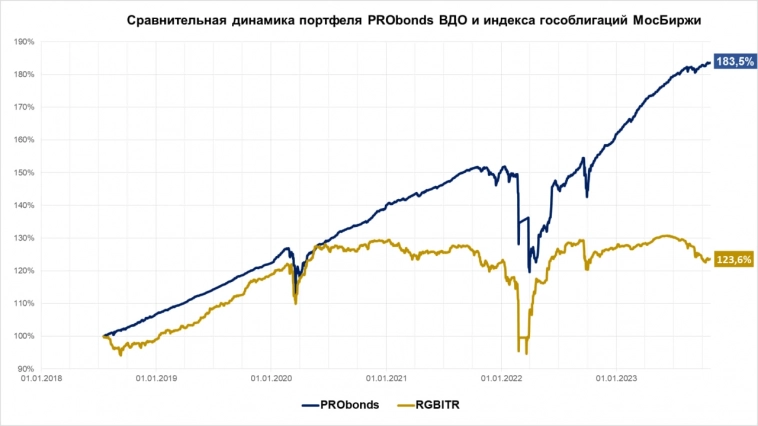

Портфель PRObonds ВДО (17,3% / 35,1% за 12 /36 мес.). Против течения

- 24 ноября 2023, 07:06

- |

Портфель PRObonds ВДО продолжает сопротивляться рыночному тренду. В нашем случае это тренд на снижение котировок высокодоходных облигаций.

С таким денежным рынком жизнь держателя облигаций полна невзгод и опасностей. И если кратко объяснить, что мы делаем, чтобы не терять или терять меньше, мы имеем большую денежную позицию. Будь мы полностью в ВДО, как и весь сегмент, медленно уходили бы минус.

( Читать дальше )

В шаге от первого миллиарда. Все, кто остался с нами, в плюсе

- 10 ноября 2023, 08:53

- |

В конце 2019 года ИК Иволга Капитал начала управлять капиталом. За это время прошло 3 больших фондовых падения. Но все, кто остается с нами, в плюсе. А с начала 2023 года активы нашего ДУ выросли на 600 млн руб. и мы в шаге от первого миллиарда.

— Что такое Сводный портфель PRObonds и причем тут доверительное управление?

— Почему мы ушли от мыслей о валюте и валютных активах?

— Как собираемся сохранять и приумножать в рублях?

— Жалеем ли о том, что проглядели взлет ОФЗ?

Об этом и не только Елена Богданова в эфире PRObonds 10 ноября в 16.00

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

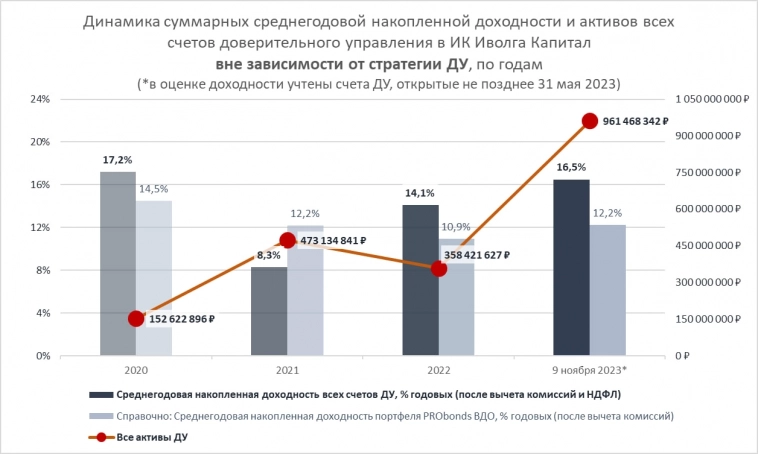

Доверительное управление в ИК Иволга Капитал (средняя доходность 16,5% годовых на руки). Выигрыш в нефтяном падении. Отказ от выхода за рубеж. ОФЗ взлетели, ВДО не очень

- 10 ноября 2023, 07:30

- |

Активы доверительного управления в ИК Иволга Капитал вплотную приблизились к 1 млрд р.: 961 млн р. на 9 ноября. Прирост с начала года – ~600 млн р. Всего у нас на обслуживании 127 счетов средней суммой 7,5 млн р. Средняя доходность в годовых, для всех счетов вне зависимости от времени их открытия (но открытых не позднее 31 мая 2023) – 16,5% после комиссий и после почти полного списания НДФЛ.

( Читать дальше )

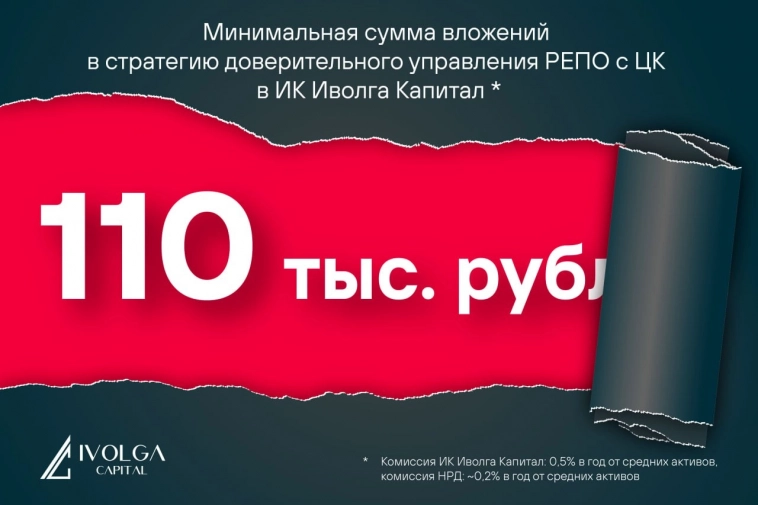

ИК Иволга Капитал снижает минимальную сумму инвестирования на стратегии ДУ РЕПО с ЦК

- 09 ноября 2023, 11:41

- |

В продолжение темы и чтобы соответствовать тренду. ИК Иволга Капитал снижает минимальную сумму инвестирования на стратегии ДУ РЕПО с ЦК (актуальная текущая доходность — 14,5-14,7% годовых, с реинвестированием дохода и после комиссий) до 110 тыс. рублей.

До этого минимальной суммой был 1 млн рублей.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтПортфель ВДО (18,8% / 35,8% за 12 / 36 мес.). Настрой на пятницу или зачем рисковать

- 27 октября 2023, 07:03

- |

Наш основной публичный портфель PRObonds ВДО буксует. +0,7% за 2 месяца. За эти же 2 месяца ВДО-индекс от Cbonds — +0,1%, Индекс гособлигаций МосБиржи — -3,1%. ОФЗ задают направление. Плыть против течения получается, но плохо.

С начала года портфель дал 13,5% (16,4% годовых), за 12 месяцев – 18,8%, за 3 года – 35,8%.

Практическая стратегия ДУ ВДО, основанная на публичном портфеле в лучшей форме: с начала года — ~15,3% (до вычета НДФЛ), за 12 месяцев ~21,7%.

( Читать дальше )

ДУ в ИК Иволга Капитал. Идеи рынка, которые нами движут

- 25 октября 2023, 07:32

- |

Сумма активов в доверительном управлении ИК Иволга Капитал за неполный октябрь увеличилась более чем на 70 млн р. и превысила 900 млн р. Средняя доходность для всех счетов, открытых не позднее 30 апреля 2023, снижается с конца лета и на данный момент составляет примерно 15% чистыми (после комиссий и НДФЛ).

Всего на нашем обслуживании находится 118 счетов. Средняя сумма счета 7,7 млн р. Минимальная сумма для стратегии ДУ ВДО – 2 млн р., для стратегии денежного рынка – 1 млн р.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал