Дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Эталон отчитался по МСФО за 2023 год: результаты слабые

- 25 марта 2024, 14:36

- |

Результаты компании по итогам года хуже, чем у других девелоперов. После публикации отчёта бумаги снизились более чем на 5%, до 94 руб.

В 2022 г. основную часть прибыли Эталона обеспечила покупка «ЮИТ Россия», однако даже с учётом этого показатели 2023 г. оказались слабыми.

📍Убыток на акцию составил 8,79 руб. против прибыли 33,7 руб. в 2022 г. Это объясняется значительным повышением капиталовложений для региональной экспансии, в т.ч. у компании ощутимо увеличилась долговая нагрузка за счёт роста краткосрочных обязательств на 37% г/г (до 94,5 млрд руб.).

Положительный момент – рост выручки на 10% благодаря увеличению показателя в сегменте девелопмента до 78 млрд руб. (+12,9% г/г). При этом Эталон активно развивает региональное присутствие: выручка от продаж в регионах выросла в 3,4 раза (до 11,6 млрд руб.).

💰 Эталон всё ещё зарегистрирован в иностранной юрисдикции и не выплачивает дивиденды. При этом также остаётся открытым вопрос выплаты пропущенных дивидендов после переезда.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Префы Сургутнефтегаза будут двигаться в сторону 70 рублей - Риком-Траст

- 25 марта 2024, 14:26

- |

На фоне общерыночного негативного сантимента именно эти бумаги выполняли своеобразную защитную функцию. Правда, ещё на прошлой неделе они ушли к локальному минимуму за несколько месяцев, поэтому тренд на рост ещё не до конца очевиден. Но дивидендный фактор должен сыграть свою роль. Уровень технической поддержки в районе 60–62 руб. остался актуальным, и его можно рассматривать в качестве локального опорного. Более того, открывается дорога на очередное обновление исторических максимумов выше 63 руб. и подход к 65 руб. за бумагу на фоне высоких дивидендных ожиданий.

Что касается дивидендов по итогам 2023 года, то они могут составить примерно 12–14 руб. на акцию, что предполагает величину дивидендной доходности в диапазоне 19–22%. Сам факт мощного ослабления рубля в прошлом году даёт надежду на высокую дивидендную доходность.

( Читать дальше )

⛽️ $GAZP Газпром. 2023 год не оставят без дивидендов.

- 25 марта 2024, 14:16

- |

2020 год — 12.55₽ (4.3%)

2021 год — 0₽ (0%)

2022 год — 51.03₽ (26.2%)

t.me/+R6ciDC9K-PE2ZmEy — Заходи в канал. Будь сильным и разумным инвестором

Среднегодовой рост дивидендов — 16.27%

ПРОГНОЗ на 2023

Сценарий 2022 года с отменой выплат Газпром повторить не должен, несмотря на негатив со стороны СПГ рынка.

Прогноз по выплатам сделать практически нереально. От квартала к кварталу прибыль резко меняется, но минимум на который можно рассчитывать — 16₽.

👉Из чего платит дивиденды?

Не менее 50% от скорректированной чистой прибыли

–––––––––––––––––––

Чем отличаются выплаты Газпрома?

✅ГОСА по дивидендам и не только состоится 28 июня

✅ Средняя див. доходность — 5.9%

✅Стабильная дивидендная история (не считая 2021 года)

Очередную зарплату инвестировал в дивидендные акции перед началом дивидендного сезона.

- 25 марта 2024, 13:36

- |

Сегодня 25 число, именно в эту дату нам выдают зарплату, поэтому я сегодня инвестировал, покупал дивидендные акции. Я уже больше 4х лет создаю капитал и пассивный источник дохода на российском фондовом рынке, открыто делюсь своим опытом и результатами на каналах.

В статье сделаю обзор своего портфеля и расскажу, во что сегодня инвестировал.

Мой портфель

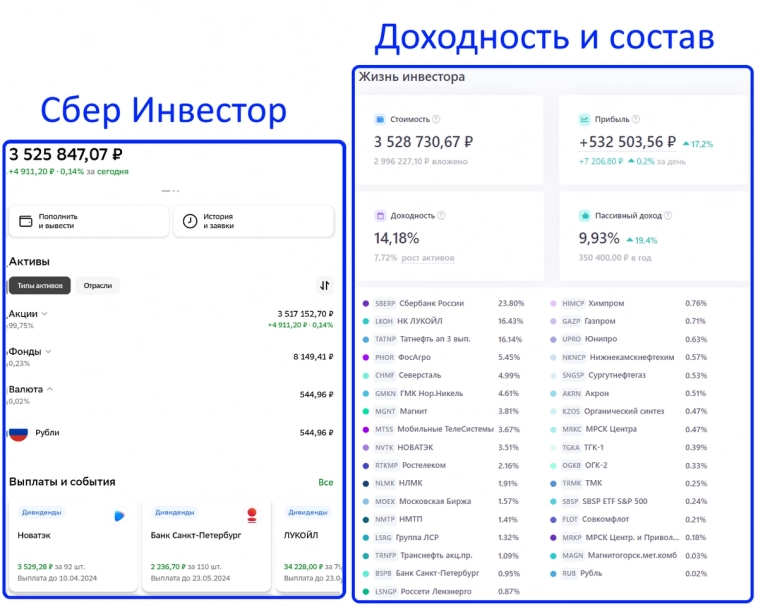

Как обычно, в начале покажу свой инвестиционный портфель. Напомню, что я инвестирую через брокера СБЕР:

Все данные вы можете видеть сами.

- Общая стоимость портфеля 3 525 847р

- Среднегодовая доходность 14%

- Общая прибыль 532 503р

В портфеле 31 дивидендный эмитент.

В какие акции я инвестировал?

Сегодня я пополнил свой брокерский счет на 40 000р и купил акции Татнефти (привилегированные). Считаю, что у компании есть несколько позитивных моментов.

1) Финансовый отчёт

15 марта компания опубликовала хороший финансовый отчёт:

( Читать дальше )

Внимание, инвесторы будущего и любители пассивного дохода! Дивиденды!

- 25 марта 2024, 13:29

- |

Мы прошерстили всё: от Сибири до Камчатки, чтобы подобрать для вас топ-акции, прямо как лучшие ингредиенты для зелья вечной финансовой стабильности. И вот что у нас получилось:

— Сургутнефтегаз-ап

— Северсталь

— Татнефть

— МТС

— ЛУКОЙЛ

Если хотите, чтобы ваш кошелек был не просто полным, а волшебно переполняющимся дивидендами, эти компании – ваш абракадабра в мире инвестиций!

А теперь сядьте покомфортнее, ведь мы собираемся открыть тайну успеха «Дивидендной корзины»:

1. Индекс МосБиржи гордится своей дивидендной доходностью — 9,6%. Но мы то знаем, где золотая жила, и наша корзина обещает свыше 15%! Хочется сказать: «Авада Кедавра» инфляции, правда?

2. Второй квартал официально назван нашими аналитическими волшебниками как идеальное время для дивидендных историй. Все звёзды сошлись, предсказывая сногсшибательные выплаты!

( Читать дальше )

Лукойл остается фундаментально привлекательным - Промсвязьбанк

- 25 марта 2024, 13:10

- |

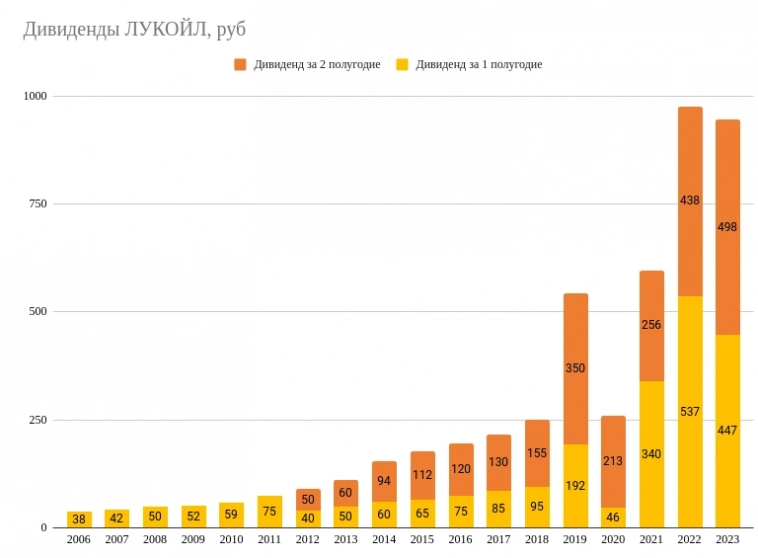

Рынок ждал заметно более высоких дивидендов, консенсус был на уровне 686,4 руб./акцию. Акции в моменте теряли 3%, затем темпы снижения замедлились. Реестр для получения дивидендов закроется 7 мая, доходность 6,7%. Совокупный дивиденд за 2023 г. выйдет ниже 1000 руб. (975 руб.). Напомним, что по дивидендной политике ЛУКОЙЛ направляет на выплату 100% свободного денежного потока, но скорректированного на выкуп акций, капзатраты и пр. Данные по капитальным затратам в недавней отчетности за 2023 год были указаны в составе потока от инвестиционной деятельности, поэтому дивидендные оценки варьировались.

Снижение бумаг ЛУКОЙЛа можно использовать для покупки на среднесрочный период: компания, несмотря на не оправдавшие ожидания дивиденды, остается фундаментально привлекательной, выигрывает за счет роста цен на нефть. Наш целевой ориентир — 8395 руб./акцию.«Промсвязьбанк»

Рекордные дивиденды российского фондового рынка в 2024 году

- 25 марта 2024, 13:08

- |

Наш рынок всегда славился и продолжает славиться дивидендными выплатами, и даже в условиях жесткой денежно-кредитной политики со ставкой в 16%, когда кажется, лучше всего сидеть в облигациях и получать купончики, да, кто-то так и делает, я же формирую капитал, вкладываясь в дивидендные акции российского рынка. Сегодня с вами рассмотрим какие секторы и компании из них могут выплатить такие существенные дивиденды, поехали!

Нефтяной сектор

От нефтяников ожидают выплат в размере 3 трлн рублей.

Лукойл уже объявил дивиденд в размере 498 рублей на акцию, за 2023 год получится в общей сложности 945 рублей.

Татнефть со своими выкрутасами, то 100, то 50%, заработанные 70 рублей может отправить все, а может половину. Годовая дивдоходность гуляет от 13% до 18%.

Есть кот в мешке, префы Сургута. 10-12 рублей на акцию вполне могут быть или не быть.

Также не стоит забывать про Роснефть, Башнефть, Газпром нефть.

Финансовый сектор

Рекордные 750 млрд руб Сбербанка пополнят рынок уже весной.

Мосбиржа может направить на выплаты 65% чистой прибыли – 39,5 млрд рублей (17,35 рублей на акцию).

( Читать дальше )

🟥 Лукойл. Маленькие Дивиденды? Скидываем или все же..

- 25 марта 2024, 12:27

- |

🔻Точка входа: 7300₽🔻 Докуп: 7150/7000₽

🔴 На прошедшем заседании Совета Директоров компании $LKOH было принято решение рекомендовать выплату дивидендов в размере 498 рублей за 2023 год. С учетом ранее выплаченных дивидендов, общая сумма дивидендов за год может достигнуть 945 рублей на одну акцию. Согласно дивидендной политике Лукойл, не менее 100% скорректированного свободного денежного потока направляется на выплаты. В прошлом году компания выплатила общую сумму дивидендов в размере 694 рублей на акцию.

🔻Чистая прибыль #LKOH по МСФО, приходящаяся на акционеров, составила 115 триллионов рублей за предыдущий год.

🔴 Нераспределенные средства могут быть использованы для выкупа акций у нерезидентов, что было объявлено в конце августа. Это решение будет являться значительным позитивным моментом для компании, а стратегия сохранения финансов в высоком приоритете увеличивает вероятность реализации данного шага.

🔴 В долгосрочной перспективе Лукойл как был сильной компанией так и остался. Фундаментально явно сильно не просел. Считаю, что компания продолжит быть стабильной, возвращающейся к полной выплате дивидендов в размере 100% от свободного денежного потока.

( Читать дальше )

ЛУКОЙЛ рекомендовал выплатить дивиденды ниже консенсуса на 180 рублей

- 25 марта 2024, 12:23

- |

Выглядит немного!

Писал про предполагаемые дивиденды тут: smart-lab.ru/company/mozgovik/blog/996634.php

Консенсус брокеров был 680 рублей, я ждал около 800 рублей исходя из отчетности.

Варианта 2: либо нарушили дивидендную политику (выплата 100% скорректированного денежного потока), либо создали большой резерв на байбек в 2023 году и отразили это в див политике

( Читать дальше )

⚒ En+ (ENPG) - почему холдинг интереснее самого Русала

- 25 марта 2024, 11:49

- |

▫️Капитализация:277 млрд ₽ / 433₽ за акцию

▫️Выручка 2023:14,6$ млрд (-11,5% г/г)

▫️скор. EBITDA 2023: 2,1$ млрд (-30,8% г/г)

▫️Чистая прибыль 2023:716$ млн (-61,2% г/г)

▫️скор. ЧП 2023:1$ млрд (-52,8% г/г)

▫️P/E ТТМ: 3

▫️fwd дивиденд 2023: 0%

▫️P/B: 0,26

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Эффективные доли владения группы в других компаниях и их публичная оценка:

▫️ГМК Норникель (через долю в Русале) — 15,1% или 340 млрд

▫️Русал — 56,9% или 290 млрд

▫️Русгидро — 9,73% или 31 млрд

Даже без учёта всех непубличных активов, дисконт капитализации холдинга к публичной оценке долей владения составляет 58%.

✅ Большая часть публичных компаний в секторе добычи алюминия сейчас работают либо с минимальной маржинальностью, либо показывают убыток.

Чистая маржа по итогам 2023г:

▫️Русал: 1,3%

▫️Alcoa: -3,8%

▫️Kaiser Aluminum: 3,7%

▫️Rio Tinto (сегмент): 4,3%

Как я уже писал в обзоре на Русал, цены на алюминий вряд ли будут оставаться на текущих отметках длительный срок просто потому что его производство сейчас в зоне околонулевой рентабельности, что снижает объём инвестиций в сектор, а в перспективе будет влиять на предложение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал