Детский мир

Усиленные Инвестиции: обзор за 19 - 26 июня

- 29 июня 2020, 06:18

- |

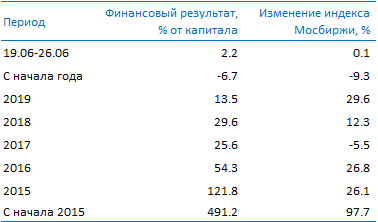

- Портфель вырос на 2.2% (+1.9% совокупно с учетом Highland Gold и Petropavlovsk на бирже LSE) против индекса Мосбиржи +0.1%. Petropavlovsk +0.8%, Highland Gold -0.9% в пересчете на рубли. Портфель на LSE (включает только эти компании) на данный момент составляет 11.1% от совокупного

- По основным компаниям изменения: Тинькофф +12.2%, Норникель +3.8%, Полиметалл +2.1%, Русагро -2.4%, Фосагро -3.1%, М.Видео +5.2%, Детский мир -2.1%

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

- комментировать

- Комментарии ( 0 )

Причины продажи Детского мира Системой

- 26 июня 2020, 21:44

- |

Всем привет, Друзья. На подготовку полного разбора АФК пришлось потратить куда больше времени, чем планировалось. Статья получается действительно большая и очень интересная. Сегодня опубликую для Вас выдержку из будущей статьи с обзором возможных причин продажи Детского мира.

В результате нескольких SPO, эффективная доля владения АФК Системы в крупном ритейлере сократилась с 52% осенью 2019 года до 20,38% летом 2020 года. Сам же Детский мир имеет устойчивый, развивающийся бизнес. Выручка компании увеличилась с 97 млрд в 2017 до 128 млрд в 2019 году. Несмотря на несколько месяцев «простоя», связанного с пандемией, Детскому миру удалось нарастить продажи, и поддержать рентабельность бизнеса. Ритейлер ежегодно платит высокие дивиденды. Несмотря на тяжелый 2020 год, руководство решило продолжить практику выплат и доходность за 2019 год составит около 8%.

Что же послужило поводом для продажи АФК своего пакета, мне не ясно. Обычно, поводом для принятия таких решений может служить необходимость в деньгах, закрытие финансовых дыр и погашения непокрытых долгов. Вторым поводом может служить фиксация прибыли в активе. АФК владеет акциями Детского мира с 1996 года. К 2004 году увеличила свой пакет акций до 70,5%. В 2017 году вывела ритейлеры на IPO и привлекла 31,1 млрд рублей. Цена размещения составила 85 рублей. Осенью 2019 года АФК продает часть своего пакета по 91 рублю за акцию, а в июне 2020 года по цене в 93 рубля.

На первый взгляд это невысокие доходности, при условии отсчета с момента первичного размещения на бирже. Если мы берем за основу фиксацию прибыли, то явно АФК Система не видит роста капитализации Детского мира в ближайшей перспективе. Дополнительным фактором служит уход генерального директора Владимира Чирахова, который работал в Детском мире с 2012 года и практически превратил компанию из убыточного предприятия в лидера отрасли с отличными финансовыми и производственными показателями.

Если же мы рассматриваем продажу с точки зрения получения средств на покрытие долгов, то нужно заглянуть в отчетность. На 31 декабря долгосрочные обязательства АФК составляли 698 млрд, снизившись на 141 млрд. Краткосрочные обязательства снизились на 10% до 500 млрд. Сумма кредитов и займов по сравнению с капитализацией просто огромна. Но компания полностью справляется с долговой нагрузкой и нужно учесть, что капитализация только доли МТС превышает 300 млрд. Чистый долг ко второму кварталу увеличился до 757 млрд рублей.

Данные из отчета компании и сервиса FinanceMarker

( Читать дальше )

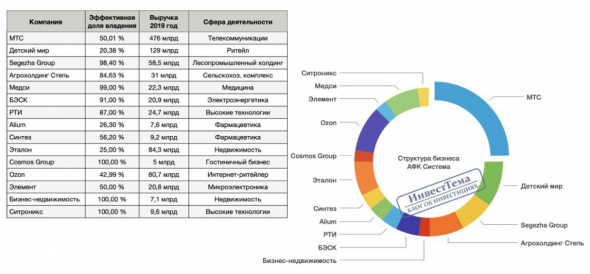

Структура бизнеса АФК Система 2020 (таблица)

- 23 июня 2020, 09:21

- |

Разбирая АФК Система, обновил таблицу по структуре бизнеса компании.

АФК действительно имеет широкую диверсификацию бизнеса. Он затрагивает и фармацевтический сектор, и IT, и девелопмент.

И в центре этого разнообразия стоит МТС, принося Системе основной доход. Доля Детского мира теперь не кажется такой уж большой.

О продаже доли Детского мира будет отдельная статья. Подписывайтесь на мой блог.

Мой Telegram

Усиленные Инвестиции: обзор за 11 - 19 июня

- 22 июня 2020, 01:46

- |

- Русагро вырос в цене на 1.6% против индекса МосБиржи +0.5%. Позитивно повышение цен на масло и пшеницу. Негативно снижение цен на сахар и свинину. Целевая цена выросла на 29%, потенциал роста увеличился на 27%. На неделе были совершены купли-продажи из-за высокой волатильности. Русагро пошло на мировое соглашение по делу о взыскании 1.1 млрд рублей с ООО Агроснабсахар, согласившись на компенсацию в размере 450 млн руб. Ранее Арбитражный суд Тамбовской области вынес решение в пользу Русагро, которое взыскивало с ответчика свыше 1.1 млрд руб. убытков (ПРАВО ru). Русагро до конца года перебазирует Московский жиркомбинат в Саратовскую область, также Русагро намерен инвестировать порядка 6 млрд рублей в развитие бывших активов холдинга Солнечные продукты (Milknews).

( Читать дальше )

Нефтяные быки и продажа Детского мира в итогах недели

- 19 июня 2020, 20:57

- |

Индексу Мосбиржи удалось устоять под натиском медведей и удержать уровень в 2700 п. За неделю индекс вырос на +0,54%, показывая консолидацию в зоне 2700-2800 п.п.

После остужающей прошлой недели, нефть выросла более чем на +8%. До закрытия мартовского гэпа остаются считанные проценты. Новостной фон только подбадривает нефтяных быков.

Доллар продолжает стоять на сильном уровне в 70 рублей. Мартовский гэп закрыт и теперь динамика валюты будет зависеть от цен на нефть, с которой доллар коррелируется последние недели.

На нашем рынке преимущественно мы увидели рост. В лидерах оказался Яндекс, в пятницу переписав свои максимумы. Ударный рост в +10,8% удалось показать без особых позитивных новостей.

Банковский сектор закрылся разнонаправленно. Тинькофф Банк вырвался в лидеры +10,9%. Банку помогает его IT оставляющая и сильные распродажи в марте.

( Читать дальше )

Инвестидея: Акции Детского Мира недооценены!

- 19 июня 2020, 12:38

- |

Увеличение ликвидности в акциях после продажи АФК Системой и РКИФом части своих долей рынку, а также улучшение операционных и финансовых результатов на фоне реализации отложенного спроса позволяют рассчитывать на рост котировок.

🔹Улучшение операционных и финансовых результатов. Детский Мир сообщил о росте выручки в мае (+6,7% г/г) и отметил восстановление спроса на высокомаржинальные товары. За первые 11 дней июня рост выручки ускорился до 32,3% г/г. Менеджмент своевременно запустил антикризисные меры за счет которых удалось сократить расходы на аренду, персонал и маркетинг.

💼 Дивиденды — 9 июля состоится закрытие реестра для получения дивидендов за 2019 г. (3 руб./акция) Компания планирует выплатить оставшуюся часть дивиденда за 4 кв. 2019 г (около 2,4 руб./акция по нашим оценкам) до конца этого года.

🔹Дисконт к продуктовым ритейлерам. Акции Детского Мира торгуются по мультипликатору P/E 2020 на уровне 14,0х, и предлагают дисконт в размере 24% к российским продуктовым ритейлерам.

( Читать дальше )

SPO Детского мира - первый сигнал к постепенному оживлению российского рынка после падения - РЭУ

- 18 июня 2020, 19:40

- |

SPO «Детского мира», проведенное акционерами РФПИ и АФК «Система», — это первый сигнал к постепенному оживлению российского рынка после падения, вызванного коронавирусом. Это первое размещение после начала эпидемии, и тот факт, что к покупке акций проявлен большой интерес со стороны международных институциональных инвесторов, вселяет оптимизм в участников рынка. Стоит отметить и тот факт, что речь идет об акциях предприятия, специализирующегося преимущественно на офф-лайн торговле. А это был один из наиболее пострадавших от эпидемии секторов экономики".Ордов Константин

РЭУ им.Плеханова

В ближайшее время можно ожидать щедрые дивиденды от Детского мира - Алфа-Банк

- 18 июня 2020, 16:33

- |

Устойчивость рентабельности. Лидерство «Детского мира» в офлайн рознице товаров для детей позволяет улучшать условия аренды, компенсируя временное снижение продаж и неблагоприятные изменения в ассортименте товаров. 70% компенсации сотрудникам магазинов привязано к продажам (не являясь фиксированной оплатой), что оказывает позитивный эффект на операционный левередж в этом году. В апреле-мае компания смогла снизить арендные расходы и расходы на персонал на 0,7-0,9 п. п. и на 1,2-0,1 п. п. г/г в процентном отношении к выручке. Мы по-прежнему ожидаем, что «Детский мир» продемонстрирует рентабельность EBITDA в двузначном выражении в среднесрочной перспективе (11-10,7% по стандарту IAS17, 17,5-16,6% по МСФО 16).

( Читать дальше )

SPO и FPO на примере Детского Мира и Аэрофлота.

- 17 июня 2020, 22:20

- |

Когда уже снимали ролик про дополнительную эмиссию ценных бумаг (FPO), вторичное публичное размещение акций (SPO). Почему не стоит их путать т.к. это разные процедуры с разным влиянием на акционеров. Вышла новость про Аэрофлот: Правительство РФ Рассматривает возможность докапитализации Аэрофлота в кризис. Аэрофлот может выпустить допэмиссию на сумму около 80 млрд рублей. Поэтому пришлось доснять часть про Аэрофлот в конце т.к. После выхода новости, акции компании упали на 4,17% закрывшись по итогу на минус 5,13%.

Дополнительно поделюсь, что я делал со своими позициями в инвестиционном портфеле.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал