Девальвация

Обвалится ли рубль в августе?

- 04 августа 2020, 11:04

- |

Меня задергали вопросами о том, что будет с рублем. У многих нервяк по поводу того, что происходит на валютных рынках. Собрал самые популярные аргументы сторонников того, что рубль скоро накроется медным тазом.

🤥 Слухи о деноминации. Гуляют с начала июля. Деноминация — это изменение нарицательной стоимости денежных знаков, например, убирание лишних нулей в дензнаках. Волну поднял один из рядовых аналитиков. Его слова ловко подхватили СМИ. Поднялась такая волна, что гасить ее пришлось руководству Центробанка, который опроверг слухи.

🤥 Слухи о девальвации. Верный спутник слухов о деноминации, так как многие путают эти понятия. Девальвация — снижение курса национальной валюты по отношению к твердым валютам. Это уже реальнее. Девальвация в России происходит раз в 5-10 лет, так как на рынке порой складывается ситуация, когда правительству выгодно отпустить курс рубля, чтобы получать больше денег от продажи ресурсов за рубеж.

( Читать дальше )

- комментировать

- 5.5К | ★1

- Комментарии ( 18 )

Бэнкинг по-русски: О налогах на КИК, выводе капитала, СИДНах и слухах о деноминации....

- 11 июля 2020, 23:33

- |

В этом субботнем заседании клуба «Бэнкинг по-русски» хотел бы обобщить три темы, активно обсуждаемые в последние дни на Смартлабе:

1. О выводе капитала и якобы несправедливой поблажке для олигархов в виде верхнего лимита налога на КИК

https://smart-lab.ru/blog/633005.php

2.Об «инициативе снизу» по деноминации рубля 1/100

https://smart-lab.ru/blog/633022.php

3. О планируемой Деноксации (Отмене) СИДН (Соглашения об избежании двойного налогообложения) с Кипром, Нидерландами, Мальтой, etc

присоединяйтесь пока, спрашивайте уточняйте, пост создается...

теперь обо всем по порядку и максимально упрощенно:

Все три весенние «фискальные инициативы» президента неразрывно связаны друг с другом.

( Читать дальше )

Прогноз курса доллара. На какие акции обратить свое внимание на Московской бирже

- 27 мая 2020, 18:32

- |

Курс Доллара

По доллару, если рассмотреть техническую картину, мы видим чистый треугольник. Хотя эта ситуация больше напоминает движение вниз, ведь за спиной имеем незакрытые гэпы. По евро гэпы закрыты чуть лучше. Свою позицию в евро я закрывал на уровне 79.33р. Можно было бы дождаться 83р и я бы получил на миллиона 2-3 побольше. Но в какой-то момент евро меня стало напрягать, поэтому, что толку «локти кусать».

Я сейчас не жду чуда по доллару. Максимум, мы увидим тест уровня в 72 рубля, а может и на 73-74р сходим. Но какого-то фундаментального движения по курсу я не прогнозирую.

Многие банки и инвестиционные дома спрогнозировали изменение ситуации на нефтяном рынке. Очень много производителей будет выкинуто с рынка и нефть снова начнет фундаментально расти.

Надеяться сейчас на рост доллара – это ставить на ухудшение ситуации между китайцами и США. Но она может усугубиться, а может и нет. В целом, какой-то чрезвычайной истории я тут не жду. И когда говорю, что эта игра отыграна — это о том, что ловить здесь больше нечего. Прибыль свою я забрал. Изначально моя игра по доллару была заточена под определенную идею, которую я и отыграл на рынке. Итог игры: получили прибыль/убыток и вышли из этого инструмента, т.к. идея завершена! И больше я не планирую заходить в этот инструмент.

( Читать дальше )

Глобальный прогноз курса доллара. Почему доллар девальвируются

- 15 мая 2020, 17:47

- |

Многие считают, что доллар — это «наше всё» и вкладываться нужно только в него. А рубль не стоит внимания из-за постоянной девальвации. Или что недвижимость – это отличный актив на все времена. Ведь это бетон, что с ним сделается?! И вот куча такого «экономического бреда» сидит в голове у 90% людей.

Только нет ни одного актива, который был бы всегда в цене!

Например, кто-то считает доллар панацеей – активом, который всегда растет. Человек вкладывается в доллар, рассказывает всем вокруг, как это круто и выгодно. Далее, эти люди рассказывают другим то же самое. И всё новые и новые инвесторы вкладываются в доллар — он растет. Вместо доллара можно подставить – всё что угодно (недвижимость, золото и т.д.).

Но что происходит с активом потом? Такой спрос и ажиотаж выстраивает перевернутую пирамиду, а такие пирамиды всегда рушатся! Люди склонны строить пирамиды.

Недвижимость

Часто слышу, что недвижимость – это круто и выгодно! Но так было, когда в Россию шли нефтяные деньги в период 2002-2008 годов. С 2012 года ситуация на рынке недвижимости значительно ухудшилась. Да, кто-то сейчас начнет рассказывать, как хорошо он заработал на недвижимости. Но, как правило, это все очень локальные и индивидуальные истории.

( Читать дальше )

Как сделать на бирже за один год 200-300%. Возможности кризиса на Московской бирже

- 14 мая 2020, 14:58

- |

Сейчас рынок падает, что было ожидаемо.

Первый фактор — это индекс SP500. Он очень сильно отскочил, и просилась коррекция. Но есть вопрос: эта коррекция дойдет до половины предыдущего движения или пойдет на тест дна?

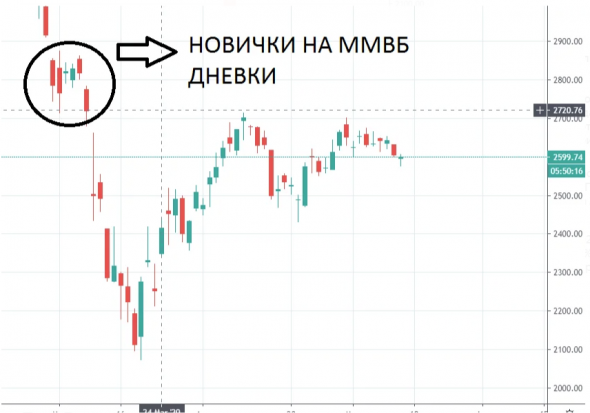

Второй фактор – новички. На индексе ММВБ я уже показывал область, где перед падением были основные закупки. И этот уровень мы все еще не можем пробить.

( Читать дальше )

На долларе Треугольник. На Московской бирже ключевой момент! Все в ожидании

- 10 мая 2020, 15:16

- |

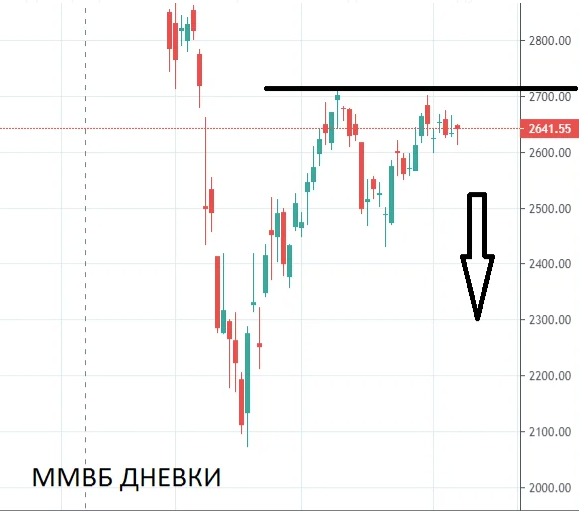

Сейчас на графике индекса РТС сформировалась уникальная ситуация (как и на ММВБ) — нарисована двойная вершина, а на снижение идет остановка. Но я жду дальнейшего движения вниз с текущих уровней. Скорее всего, это движение будет на фоне коррекции возросшей цены нефти или на коррекции рынка США. Завершение этого движения я жду летом. Именно там мы и будем совершать дополнительные покупки.

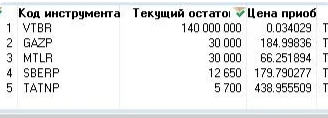

Текущие позиции

Все, кто подписан на Телеграм-канал, уже видели, что я добавил в портфель Сбербанк-п. На текущий момент в акциях у меня 27% кэша.

( Читать дальше )

Валюта начала расти. Прогноз курса доллара. Ситуация по Московской бирже. Акции

- 06 мая 2020, 17:16

- |

Поговорим о валюте на примере евро, это же можно экстраполировать и на доллар. Евро пришло на ожидаемую точку 82,5р. И я вижу, что валюта начинает отвязываться от курса нефти. Да, она реагирует на нефть, но уже не так, как раньше. Сейчас валюта больше реагирует на поведение американского и европейского рынков. И когда они падают, она начинает расти. Делаю вывод, что нам нужно ждать момента коррекции по рынку США. На графике индекса SP500 видим, что рынок очень хорошо поднялся после падения с хаев. Потом началась коррекция, и мы увидели рост валюты.

У меня осталась часть валютной позиции, которую я хочу продать. И на каком уровне будет валюта при приближении коррекции к «области дна», на том уровне я и буду ее продавать. Если в этот момент евро будет 85р – буду продавать по 85р, если 87р – то по 87р.

По коронавирусу наблюдаем рост заболевших, цифра доходит до 10 тысяч в сутки. А майские праздники еще больше усилят распространение вируса. Карантин практически не соблюдается, у нас в Сочи все гуляют, пляжи забиты людьми. Такими темпами мы можем догнать США, и тогда начнутся проблемы уже системного характера.

( Читать дальше )

Акции, которые могут дать 300-400%. Круизы с Carnival CORP

- 01 мая 2020, 16:12

- |

В России пандемия основной удар нанесла по среднему классу, сильнее всего пострадали — рестораны, салоны красоты и т.п. По большому счету для нашей экономики этот класс не так значителен, т.к. основа экономики России – нефть и газ. В США другая ситуация. Там много уязвимых сетевых компаний — сети отелей, круизы, авиакомпании, банки. Поэтому очень важно диверсифицировать американский портфель. На что обратить внимание?

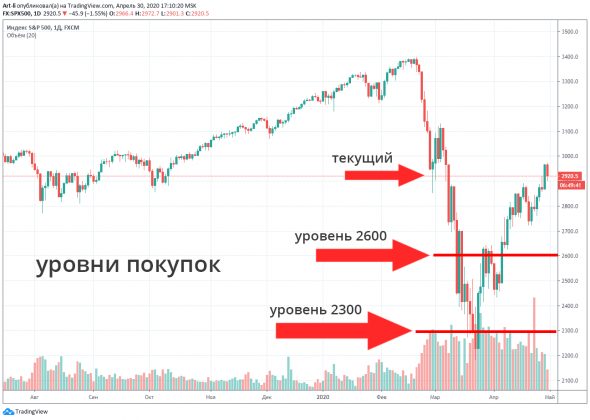

Предостережение 1. Сейчас рынок США отскочил на «61-ю фибу», но если брать рынок в целом — он все еще перекуплен. Заходить в акции именно сейчас я бы не стал. После текущего подъема, нам нужно дождаться теста уровня 2300. На нем я и планирую закупаться. Но есть и другой вариант, можно делать покупки в 3 ступени: сейчас, на 2600 и на 2300.

Как будут вести себя компании, по которым больше всего ударил коронавирус, на фоне общей ситуации на рынке? Пока не понятно. Возможно, как только закончится эпопея с вирусом, они начнут расти, несмотря на общее падение.

( Читать дальше )

Прогноз курса доллара. 7 причин, почему будет второе дно на Московской бирже

- 27 апреля 2020, 13:46

- |

Что делать с валютой? Совсем недавно мы увидели пик нефтяного кризиса – цена на нефть приняла отрицательные значения. Но даже тогда мы не увидели резких изменений в валюте. Я думаю, что основная часть нефтяного кризиса пройдена. Возможно, еще будут какие-то колебания по нефти, но вряд ли мы увидим экстремальные значения в рубле.

Вся игра, что была в валюте – отыграна. Евро покупали по 70-71р, продали по 83-85р – основное движение мы забрали. Надеяться на какой-то резкий выстрел вверх – нет смысла. Возможно, еще будет какой-то вынос на фоне движения акций. Жду заход на второе дно и коррекцию американского рынка, но и это не сулит доллар по 150. Я выхожу из игры по валюте на долгие годы. Все, что осталось, закрою на локальных максимумах в ближайшие 2-3 месяца.

Фондовый рынок: «Не спеши коза в лес…»Читаю в комментариях, что многие ожидают дальнейшего молниеносного роста на рынках. Да, рост будет, но совсем немолниеносный. И вот почему:

1. Рост безработицы в США.

( Читать дальше )

Разбор полетов по Московской бирже. Прогноз курса доллара. Что делать с акциями на Московской бирже

- 26 апреля 2020, 20:01

- |

Вчера в комментариях многие подписчики почему-то решили, что у нас изменился прогноз. Но прогноз, каким был, таким и остался — я все еще жду теста дна. И не верю в то, что ситуация сильно изменится по одной простой причине – американский рынок еще не скорректировался! И пока он не скорректируется — над нашим рынком будет «висеть топор».

А когда начнется коррекция, тогда мы увидим запланированные уровни. Единственное, что я сделал – это подкорректировал эти уровни. Ранее я планировал лестницу 900-800-700-600-500, а сейчас скорректировал ее на 1000-900-800-700-600. Почему подвинул уровни? Потому что я увидел дивергенцию. Мне не давал покоя вопрос — почему наш рынок не падает? Нефть обвалилась на 20% и ушла на лои, а наш рынок не реагирует!

Погрузился в этот вопрос, изучал аналитику, смотрел графики. Решение далось непросто, но я начал сокращать свои валютные позиции. Вы видели, что в валюте мы ехали с 72р за евро, сейчас я продал часть по 85 и по 83,5р (об этом писал в Телеграм). Я решил понизить риски и немного скорректировал план — подвинул лестницу вверх. И это нормально!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал